Documenti di Didattica

Documenti di Professioni

Documenti di Cultura

Fonti Di Finanziamento

Caricato da

TizioTitolo originale

Copyright

Formati disponibili

Condividi questo documento

Condividi o incorpora il documento

Hai trovato utile questo documento?

Questo contenuto è inappropriato?

Segnala questo documentoCopyright:

Formati disponibili

Fonti Di Finanziamento

Caricato da

TizioCopyright:

Formati disponibili

LE FONTI DI FINANZIAMENTO.

Le fonti di finanziamento sono divise in due gruppi, fonti interne ed esterne.

Le fonti interne, sono rappresentate dal capitale proprio, cioè il denaro e i beni

direttamente investiti dall’imprenditore nell’attività aziendale o dai soci in una

società.

Il capitale proprio è composto da:

_ capitale apportato dall’imprenditore;

_ capitale apportato dai soci (capitale sociale);

_ autofinanziamento.

Le fonti esterne sono rappresentate dal capitale di terzi, cioè da tutte le forme di

indebitamento a cui può ricorrere l’impresa. Il capitale di terzi è composto da:

_ debiti di regolamento, con scadenza a breve termine;

_ debiti di finanziamento, con scadenza a medio- lungo termine.

Caratteristiche delle fonti di finanziamento.

Le fonti di finanziamento interne:

_ non hanno scadenza;

_ non comportano obbligo di remunerazione;

_ sono interamente soggette al rischio d’impresa.

Le fonti di finanziamento esterne:

_ hanno scadenza;

_ comportano obbligo di remunerazione mediante pagamento degli interessi

concordati;

_ sono soggette al rischio di impresa solo in via secondaria.

Tra la struttura degli investimenti e la struttura dei finanziamenti deve esserci una

stretta relazione.

Il capitale proprio, non avendo scadenza, può finanziare indifferentemente sia i beni

del capitale fisso sia quelli del capitale circolante.

I debiti di finanziamento, avendo una scadenza a medio- lungo termine, sono idonei a

finanziare investimenti a ciclo di utilizzo medio- lungo.

I debiti di regolamento, avendo una breve scadenza, possono finanziare solo i beni a

breve ciclo di utilizzo ed eventualmente momentanei squilibri di cassa.

E’ importante scegliere una corretta fonte di finanziamento per assicurare le

condizioni di equilibrio finanziario.

L’ equilibrio finanziario è la condizione di un’impresa che è in grado di pagare i debiti

in scadenza.

La scelta tra le diverse fonti.

Ci sono altri fattori che influiscono sulla scelta dell’imprenditore e che dipendono da

condizioni interne ed esterne all’impresa. I principali fattori sono i seguenti:

_ il grado di autonomia finanziaria dell’impresa ( esso è dato dal rapporto CAPITALE

PROPRIO/ TOTALE FINANZIAMENTI x 100).

L’azienda è “autonoma finanziariamente” quando il valore di tale rapporto è maggiore o

uguale al 50%.

_ la forma giuridica, sotto questo aspetto un’impresa può essere individuale o di tipo

societario.

_il costo del denaro, è la somma da pagare per ottenere la disponibilità di capitale in

prestito in base al tasso di interesse applicato dal finanziamento.

_ la capacità di ottenere credito, sono proprio le garanzie offerte dal richiedente

che determinano per il finanziatore, la maggiore o minore certezza di vedere

restituito il prestito. Tali garanzie possono essere reali o personali. La garanzia reale

è un diritto limitato su cosa altrui che ha lo scopo di vincolare un certo bene a

garanzia di un certo credito.

Le garanzie reali sono:

● il pegno, costituito a garanzia dell’obbligazione dal debitore o da un terzo per il

debitore. Possono essere dati in pegno i beni mobili, le universalità di mobili, i crediti,

e altri diritti aventi per oggetto beni mobili.

● l’ ipoteca è un diritto di garanzia che ha come oggetto beni immobili, o beni mobili

registrati (es. autoveicoli).

Le garanzie personali sono il mezzo con cui una persona garantisce con il proprio

patrimonio l’adempimento di un’obbligazione altrui. Le garanzie personali sono:

● L’ avallo è la garanzia prestata da un terzo che, firmando una cambiale o un assegno

bancario, si assume l’obbligo di pagare nell’ipotesi di mancato pagamento da parte del

debitore garantito.

●La fideiussione è presentata da un soggetto, detto fideiussore, che si impegna con

tutto il suo patrimonio a pagare l’intero ammontare del debito garantito in caso di

mancato pagamento del debitore principale.

_ La normativa fiscale.

_Calcoli di convenienza economica.

L’istruttoria di affidamento bancario.

Il fido bancario è l’importo massimo di credito che una banca concede, sotto qualsiasi

forma, a un cliente che ne abbia fatto richiesta.

L’ istruttoria di affidamento consiste in un controllo delle doti morali del cliente,

della sua consistenza patrimoniale, della sua capacità di produrre reddito. Inoltre, in

fase di istruttoria, vengono valutate tutte le garanzie reali e personali che il cliente

può offrire.

Se il cliente è un’ impresa, l’istituto bancario prende informazioni presso la CCIAA, gli

uffici del catasto, la Cancelleria del Tribunale e la Centrale dei rischi, che è un organo

istituito presso la Banca d’Italia per raccogliere i dati relativi a tutti gli affidamenti

concessi dal sistema bancario oltre un certo importo.

Tali ricerche hanno lo scopo di compiere un attento esame e una valutazione:

_ dell’efficienza della struttura tecnica dell’impresa;

_ dalla posizione dell’impresa nel mercato e delle prospettive di crescita;

_ della contabilità dell’impresa, con particolare attenzione all’elenco dei clienti e dei

fornitori;

_ dei bilanci degli ultimi anni.

Al termine dell’istruttoria di affidamento, se il cliente è ritenuto “affidabile”, vengono

determinati l’importo massimo e le modalità di utilizzo del fido.

Secondo le modalità di utilizzo il fido bancario può essere classificato in:

_ fido per cassa;

_ fido per firma.

Il fido per cassa consiste in un vero e proprio prestito erogato dalla banca, che

mette a disposizione del cliente una certa somma di denaro per un certo tempo.

Il fido per firma consiste in operazioni mediante le quali la banca garantisce, per

conto dell’affidato, il pagamento di un debito.

La banca può apporre firma:

_ per avallo;

_ per fideiussione;

_ per accettazione.

ANALISI DELLE FONTI DI FINANZIAMENTO.

Le fonti interne.

Le fonti interne di finanziamento, come quelle fonti di capitale sono rappresentate

da:

_ capitale apportato dell’imprenditore individuale;

_ capitale apportato dei soci;

_ utile non distribuito.

Tali fonti sono dette interne perché provengono esclusivamente dal titolare

dell’impresa individuale, dai soci delle società o dalla capacità dell’impresa di

autofinanziarsi grazie ai più che positivi risultati di gestione.

Il capitale proprio.

L’apporto di capitale da parte dell’imprenditore o dei soci può essere rappresentato

da:

_ denaro;

_ crediti;

_ prestazioni d’opera o di servizi;

_ beni mobili (titoli, merci, automezzi, ecc.);

_ beni immobili (terreni, fabbricati).

La forma più comune di conferimento è rappresentata da denaro.

L’autofinanziamento.

E’ rappresentato dai mezzi finanziari prodotti dalla gestione che l’impresa è in grado

di trattenere per effettuare investimenti.

Tali mezzi sono i seguenti:

_ quella parte di utile non prelevata dall’imprenditore o non distribuita ai soci, che

viene trattenuta e reinvestita secondo le esigenze dell’impresa.

Nelle società tali risorse appaiono tra le voci del patrimonio netto come “riserve”. Si

hanno infatti:

● Riserve legali, le società di capitali, sono obbligate ad accantonare almeno la

ventesima parte degli utili conseguiti in un anno fino a che la riserva non abbia

raggiunto un quinto del capitale sociale.

●Riserve statutarie, sono previste nell’atto costitutivo della società per fare fronte a

esigenze di nuovi investimenti.

● Riserve facoltative, possono essere previste di anno in anno dai soci al momento

della divisione degli utili.

_ risorse di liquidità derivanti dal processo di ammortamento delle

immobilizzazioni materiali e immateriali;

_ risorse di liquidità derivanti dagli accantonamenti per rischi e oneri.

Potrebbero piacerti anche

- Economia Aziendale Musaio 1Documento51 pagineEconomia Aziendale Musaio 1Chiara DonatiNessuna valutazione finora

- Finanza AziendaleDocumento27 pagineFinanza AziendaleEleonoraNessuna valutazione finora

- Le Operazioni Di Leveraged Buy Out (Di Daniele Pilchard)Documento58 pagineLe Operazioni Di Leveraged Buy Out (Di Daniele Pilchard)daniele.pilchard6465Nessuna valutazione finora

- Creditul Bancar Ca Sursa de FinantareDocumento19 pagineCreditul Bancar Ca Sursa de FinantareMorosanLarisaNessuna valutazione finora

- 20140307finanza AziendaleDocumento75 pagine20140307finanza AziendaleMabilNessuna valutazione finora

- Le Guide Della Banca D Italia - Il Credito Ai Consumatori in Parole SempliciDocumento36 pagineLe Guide Della Banca D Italia - Il Credito Ai Consumatori in Parole SempliciMatteo MilliNessuna valutazione finora

- Tecniche Di Private Equity: Le Operazioni Di Leveraged Buy Out (Daniele Pilchard)Documento65 pagineTecniche Di Private Equity: Le Operazioni Di Leveraged Buy Out (Daniele Pilchard)daniele.pilchard6465Nessuna valutazione finora

- Guida Credito ConsumatoriDocumento32 pagineGuida Credito ConsumatoriGiambattista GabrieleNessuna valutazione finora

- Econo Me TrieDocumento18 pagineEcono Me TrieRAJOARIJAONA Dimbisoa FitiavanaNessuna valutazione finora

- Finanza AziendaleDocumento78 pagineFinanza AziendaleMihaela IancNessuna valutazione finora

- Il Private Equity Nel Sistema Impresa.: 1.1 Considerazioni IntroduttiveDocumento29 pagineIl Private Equity Nel Sistema Impresa.: 1.1 Considerazioni IntroduttivemarioNessuna valutazione finora

- Bilancio D'esercizio.Documento1 paginaBilancio D'esercizio.Maria Caterina LetoNessuna valutazione finora

- Economia AziendaleDocumento39 pagineEconomia Aziendalemaria federica faraciNessuna valutazione finora

- Introduzione Alla Corporate Finance: Relazione Rischio-RendimentoDocumento70 pagineIntroduzione Alla Corporate Finance: Relazione Rischio-RendimentoPaola PiccioneNessuna valutazione finora

- Finanza AziendaleDocumento20 pagineFinanza AziendaleTeam ManagerNessuna valutazione finora

- LEZIONE Debito Mezzanino FinaleDocumento25 pagineLEZIONE Debito Mezzanino FinaleAlessandro Fiore NicchiaricoNessuna valutazione finora

- Secondo Parziale EifDocumento23 pagineSecondo Parziale Eifdeniseamato2002Nessuna valutazione finora

- Contrati ItalianoDocumento38 pagineContrati ItalianoAlicia CavadaNessuna valutazione finora

- Capitoli 3,4,6,7,8,16 - Economia AziendaleDocumento35 pagineCapitoli 3,4,6,7,8,16 - Economia AziendaleEdoardo AcquavivaNessuna valutazione finora

- Contabilità Amministrativa Parte 3Documento15 pagineContabilità Amministrativa Parte 3Gabriele SabelliNessuna valutazione finora

- Bilanci Aziendali 09.56.17Documento25 pagineBilanci Aziendali 09.56.17regina.amatiNessuna valutazione finora

- Teoria Contabilita'Documento62 pagineTeoria Contabilita'Lorena BiniNessuna valutazione finora

- Diritto Bancario e Dei Mercati FinanziariDocumento33 pagineDiritto Bancario e Dei Mercati Finanziarigiusgius99Nessuna valutazione finora

- C20 CampobassoDocumento3 pagineC20 Campobassoso2002Nessuna valutazione finora

- Economia IiDocumento64 pagineEconomia IizoeprinstolNessuna valutazione finora

- Economia e Regolamentazione Del Sistema FinanziarioDocumento26 pagineEconomia e Regolamentazione Del Sistema FinanziariosaraNessuna valutazione finora

- Sostenibilità Secondo Parziale COMPLETODocumento54 pagineSostenibilità Secondo Parziale COMPLETOh6tmr7jtxvNessuna valutazione finora

- Riassunto Gestione AziendaleDocumento25 pagineRiassunto Gestione Aziendalewhoffy.1Nessuna valutazione finora

- Economia Degli Intermediari FinanziariDocumento42 pagineEconomia Degli Intermediari FinanziarielisaNessuna valutazione finora

- Capaldo RiassDocumento39 pagineCapaldo RiassArya_Stark_IINessuna valutazione finora

- Riassunto Capitolo 5 Del Testo Di Marco Onado "Economia e Regolamentazione Del Sistema Finanziario" Il Mulino, 2008Documento10 pagineRiassunto Capitolo 5 Del Testo Di Marco Onado "Economia e Regolamentazione Del Sistema Finanziario" Il Mulino, 2008ClaytonSummerNessuna valutazione finora

- Prontuario sulla tutela del credito: Guida al recupero dei creditiDa EverandProntuario sulla tutela del credito: Guida al recupero dei creditiNessuna valutazione finora

- Intermediari FinanziariDocumento106 pagineIntermediari FinanziariGregorio GalatiNessuna valutazione finora

- Guida FinanziamentiDocumento18 pagineGuida FinanziamentiFabrizio Pieraccino PieracciniNessuna valutazione finora

- Guida CRDocumento24 pagineGuida CRsilvio marchesoniNessuna valutazione finora

- Lezioni Finanza AziendaleDocumento111 pagineLezioni Finanza AziendaleAprican ApriNessuna valutazione finora

- Mercati Finanziari - Lezioni 1-31Documento171 pagineMercati Finanziari - Lezioni 1-31StefanoPirasNessuna valutazione finora

- Finanza AppuntiDocumento59 pagineFinanza Appuntimc9k7nx7qmNessuna valutazione finora

- Tutti I Tipi Di Società e Le Loro CaratteristicheDocumento25 pagineTutti I Tipi Di Società e Le Loro CaratteristicheEligio FacchinNessuna valutazione finora

- Economia Aziendale FinanziamentoDocumento3 pagineEconomia Aziendale FinanziamentoRoberta ParrinoNessuna valutazione finora

- Possibili Domande MIEDocumento6 paginePossibili Domande MIEMarco BruzzoneNessuna valutazione finora

- Appunti - Finanza Aziendale TetiDocumento174 pagineAppunti - Finanza Aziendale TetiMarco La CagninaNessuna valutazione finora

- Economia Aziendale 1Documento6 pagineEconomia Aziendale 1ryp6s88rfnNessuna valutazione finora

- GlossarioDocumento43 pagineGlossariomiK1001Nessuna valutazione finora

- EIF - AppuntiDocumento49 pagineEIF - AppuntiDavide FalzoniNessuna valutazione finora

- Banca CorporativaDocumento4 pagineBanca Corporativaanon_972428492100% (1)

- Evi 2 Conta FatiDocumento8 pagineEvi 2 Conta Fatifa mNessuna valutazione finora

- AppuntiDocumento7 pagineAppuntiRoman PastukhNessuna valutazione finora

- Ripasso, Locazione, Leasing...Documento4 pagineRipasso, Locazione, Leasing...SaraNessuna valutazione finora

- Economia Aziendale IiDocumento16 pagineEconomia Aziendale Iielena.tocchiniNessuna valutazione finora

- Consorcio Passo A Passo - 2020Documento53 pagineConsorcio Passo A Passo - 2020Alexandre Augusto SouzaNessuna valutazione finora

- La Societa Semplice Riassunto Ss LibroDocumento10 pagineLa Societa Semplice Riassunto Ss LibroCarolina MoracaNessuna valutazione finora

- Economia Degli Strumenti e AssicurativiDocumento19 pagineEconomia Degli Strumenti e AssicurativiMarvelAmericaNessuna valutazione finora

- Economia Degli Intermediari FinanziariDocumento16 pagineEconomia Degli Intermediari Finanziarideniseamato2002Nessuna valutazione finora

- Corso Di Contabilità e Controllo Di GestioneDocumento37 pagineCorso Di Contabilità e Controllo Di Gestionenurialopez2795Nessuna valutazione finora

- 7.invoice TradingDocumento3 pagine7.invoice TradingVistocco AngeloNessuna valutazione finora

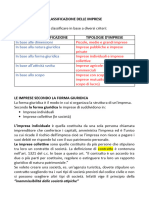

- Classificazione Delle Imprese e Definizione Di SocietàDocumento7 pagineClassificazione Delle Imprese e Definizione Di SocietàLalla SannaNessuna valutazione finora

- Analisi Della ConcorrenzaDocumento2 pagineAnalisi Della ConcorrenzaTizioNessuna valutazione finora

- La Borsa ValoriDocumento5 pagineLa Borsa ValoriTizioNessuna valutazione finora

- Infinito in TedescoDocumento2 pagineInfinito in TedescoTizioNessuna valutazione finora

- America StoriaDocumento2 pagineAmerica StoriaTizioNessuna valutazione finora

- Phrasal VerbsDocumento8 paginePhrasal VerbsTizioNessuna valutazione finora

- La Rivoluzione FranceseDocumento4 pagineLa Rivoluzione FranceseTizioNessuna valutazione finora

- Ambiente Di Marketing e ConcorrenzaDocumento3 pagineAmbiente Di Marketing e ConcorrenzaTizioNessuna valutazione finora

- Riflesso CondizionatoDocumento1 paginaRiflesso CondizionatoTizioNessuna valutazione finora

- America StoriaDocumento2 pagineAmerica StoriaTizioNessuna valutazione finora

- America StoriaDocumento2 pagineAmerica StoriaTizioNessuna valutazione finora

- Nascita UsaDocumento2 pagineNascita UsaTizioNessuna valutazione finora

- Nascita UsaDocumento2 pagineNascita UsaTizioNessuna valutazione finora

- America StoriaDocumento2 pagineAmerica StoriaTizioNessuna valutazione finora

- La Rivoluzione FranceseDocumento4 pagineLa Rivoluzione FranceseTizioNessuna valutazione finora

- Nascita UsaDocumento2 pagineNascita UsaTizioNessuna valutazione finora

- La Rivoluzione FranceseDocumento4 pagineLa Rivoluzione FranceseTizioNessuna valutazione finora

- Il PositivismoDocumento1 paginaIl PositivismoTizioNessuna valutazione finora

- Documento X ScribdDocumento1 paginaDocumento X ScribdTizioNessuna valutazione finora

- Il Naturalismo e ZolaDocumento2 pagineIl Naturalismo e ZolaTizioNessuna valutazione finora

- DECADENTISMODocumento6 pagineDECADENTISMOTizioNessuna valutazione finora

- Il VerismoDocumento1 paginaIl VerismoTizioNessuna valutazione finora

- A Zacinto AnalisiDocumento1 paginaA Zacinto AnalisiTizioNessuna valutazione finora

- Dispensa ContabilitãDocumento48 pagineDispensa ContabilitãTizioNessuna valutazione finora

- La Rivoluzione Industriale in InghilterraDocumento2 pagineLa Rivoluzione Industriale in InghilterraTizioNessuna valutazione finora