Documenti di Didattica

Documenti di Professioni

Documenti di Cultura

2 Unid2 - Ativ - Comp 5 R

Caricato da

Karoline Tavares0 valutazioniIl 0% ha trovato utile questo documento (0 voti)

2K visualizzazioni5 pagineO documento apresenta 10 questões sobre IPI e ICMS incidentes em operações de importação e comercialização de produtos. As questões abordam temas como: caracterização de operações como industrialização para fins de incidência de IPI; cálculo do valor tributável de operações para fins de IPI; incidência de IPI em operações com descontos; e cálculo da base de cálculo e do valor do ICMS devido em importações.

Descrizione originale:

Titolo originale

2 unid2_-ativ_comp 5 r

Copyright

© © All Rights Reserved

Formati disponibili

DOCX, PDF, TXT o leggi online da Scribd

Condividi questo documento

Condividi o incorpora il documento

Hai trovato utile questo documento?

Questo contenuto è inappropriato?

Segnala questo documentoO documento apresenta 10 questões sobre IPI e ICMS incidentes em operações de importação e comercialização de produtos. As questões abordam temas como: caracterização de operações como industrialização para fins de incidência de IPI; cálculo do valor tributável de operações para fins de IPI; incidência de IPI em operações com descontos; e cálculo da base de cálculo e do valor do ICMS devido em importações.

Copyright:

© All Rights Reserved

Formati disponibili

Scarica in formato DOCX, PDF, TXT o leggi online su Scribd

0 valutazioniIl 0% ha trovato utile questo documento (0 voti)

2K visualizzazioni5 pagine2 Unid2 - Ativ - Comp 5 R

Caricato da

Karoline TavaresO documento apresenta 10 questões sobre IPI e ICMS incidentes em operações de importação e comercialização de produtos. As questões abordam temas como: caracterização de operações como industrialização para fins de incidência de IPI; cálculo do valor tributável de operações para fins de IPI; incidência de IPI em operações com descontos; e cálculo da base de cálculo e do valor do ICMS devido em importações.

Copyright:

© All Rights Reserved

Formati disponibili

Scarica in formato DOCX, PDF, TXT o leggi online su Scribd

Sei sulla pagina 1di 5

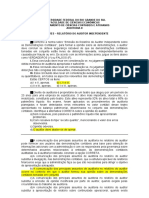

EXERCÍCIO DE FIXAÇÃO: Capítulo 4 - IPI

Q1.(PEGAS,2017) Não se considera industrialização a operação:

(A) Definida como tal, mas que esteja incompleta, ou seja parcial ou intermediária.

(B) Que, exercida sobre matéria-prima ou produto intermediário, importe na

obtenção de espécie nova.

(C) Que altere a apresentação do produto, pela colocação da embalagem, quando

esta se destine apenas ao transporte da mercadoria.

(D) Que consista na reunião de produtos, peças ou partes e de que resulte um

novo produto ou unidade autônoma, sob a mesma classificação fiscal.

(E) Que apenas modifique, aperfeiçoe ou altere o funcionamento, a utilização, o

acabamento ou a aparência do produto.

Q2.(PEGAS,2017) O engarrafamento de vinho natural representa fato gerador do IPI,

sendo caracterizado como:

(A) Montagem.

(B) Beneficiamento.

(C) Transformação.

(D) Renovação.

(E) Acondicionamento.

Q3. (PEGAS,2017) A reunião de lentes e armações para formar óculos é:

(A) Caracterizada como industrialização por transformação.

(B) Caracterizada como industrialização por acondicionamento.

(C) Caracterizada como industrialização por beneficiamento.

(D) Caracterizada como industrialização por montagem.

(E) Não caracterizada como industrialização.

Q4. (PEGAS,2017) Analise as assertivas a seguir em relação ao IPI:

1. O IPI é um imposto federal, cujos recursos pertencem à União, que transfere,

de forma obrigatória, mais da metade do dinheiro arrecadado para Estados e

municípios.

2. A montagem de um computador, pela junção de diversas peças, é considerada

montagem e, como tal, representa fato gerador do IPI.

Podemos afirmar que:

(A) Apenas a assertiva no 1 está correta.

(B) Apenas a assertiva no 2 está correta.

(C) As duas assertivas estão corretas.

(D) As duas assertivas estão erradas.

Q5. (PEGAS,2017) Operações de perfuração, ondulação, estriagem ou laminação são

caracterizadas como:

(A) Montagem. (B) Beneficiamento. (C) Transformação.

(D) Renovação (E) Reacondicionamento.

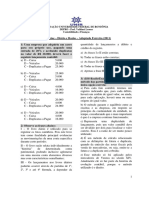

Q6. (PEGAS,2017) A Cia. Grajaú vendeu, em abr/x1, uma partida de cachimbos

(9614.20.00 – 30%) por R$ 280.000, cobrando, em separado da nota fiscal, os valores

da embalagem (R$ 20.000) e do transporte (R$ 30.000). Pede-se o valor tributável da

operação.

(A) R$ 330.000 (B) R$ 310.000. (C) R$ 300.000

(D) R$ 280.000. (E) R$ 260.000

Ocorrência dos fatos Preço Venda B.Cálc IPI Aliq % IPI Calc

Cia Grajau (Venda) Partida de Cachimbo $280.000 $280.000 30% $84.000

CONCLUSÃO:Quando cobrado em separado da nota fiscal a embalagem e o transporte a incidência do IPI é apenas

sobre o produto comercializado, no caso da partida de cachimbos (9614.20.00)

Q7. (PEGAS,2017) Analise as assertivas a seguir:

1. Não se considera estabelecimento industrial o que executa operações de que

resulte produto tributado, quando a alíquota for zero.

2. Não se equiparam a estabelecimento industrial os estabelecimentos

importadores de produtos de procedência estrangeira, que deem saída a esses

produtos, se não realizam qualquer operação que modifique a natureza, o

funcionamento, o acabamento, a apresentação ou a finalidade do produto, ou o

aperfeiçoe para consumo.

3. Não se considera industrialização o preparo de produtos alimentares não

acondicionados em embalagem de apresentação.

Podemos afirmar que é(são) falsa(s) a(s) assertiva(s):

(A) Apenas uma das três (B) 1 e 2. (C) 1 e 3.

(D) 2 e 3 (E) 1, 2 e 3.

Q8. (PEGAS,2017) A Cia. Barata fabrica e vende televisores em cores. Algumas peças

são importadas pela indústria; outras são por ela adquiridas no mercado interno. Para

fins do IPI, que tipo de operação a indústria executa?

(A) Transformação. (B) Montagem. (C) Acondicionamento.

(D) Beneficiamento. (E) Renovação.

Q9. (PEGAS,2017) A Cia. Roma vendeu no início de Nov/x1 seu produto para a Cia.

Milão por R$ 950 (recebimento em 50 dias), composto da seguinte forma:

» (+) Preço de Venda de R$ 1.000

» (+) Frete e Seguro na Venda de R$ 50

» (–) Desconto Incondicional (dado na nota fiscal) de R$ 100

» (–) Desconto Condicional (caso o pg. seja feito em até 15 dias) de R$ 75.

Se a Cia. Roma pagar antecipadamente, a Cia. Milão receberá R$ 875. A alíquota de

IPI é de 4% no produto vendido. Informe o valor de IPI que será cobrado pela Cia.

Roma e acrescido no preço de venda para a Cia. Milão, considerando que a empresa

exerceu a opção de pagar antecipadamente.

(A) R$ 35 (B) R$ 38. (C) R$ 39.

(D) R$ 40. (E) R$ 42.

Ocorrência dos fatos Preço Frete e Desc. Vlr. B.Cálc Aliq Vlr.Calc B.Cálc

Venda Seguro Incond Total IPI % IPI IICMS

Cia Roma Cia Milão (Venda) $1.000 $50 $100 $950 $1.050 4% 42 $950

CONCLUSÃO: O valor de IPI que será cobrado pela Cia. Roma e acrescido no preço de venda para a Cia. Milão é de

R$42, vez que o desconto incondicional não é considerado na base de cálculo do IPI (Vide BOOK), em que pese na

base de cálculo do ICMS seja considerado. Quanto ao desconto comercial de $75 por antecipação do pagamento da

fatura de forma antecipada em 15 dias, não é considerado na base de cálculo do IPI, nem tampouco na base de

cálculo do ICMS. Trata-se de um desconto comercial, tratado na contabilidade como despesas financeira na rubrica

“desconto concedido”

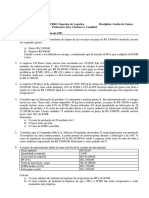

Q10. (CASO ICMS-Importação) Suponha que uma empresa adquira um equipamento

para seu ativo imobilizado pelo valor de U$8.000, sendo este o preço declarado nos

documentos de importação. O valor fixado pela autoridade aduaneira para base de

cálculo do imposto importação foi de U$10.000.

PEDE-SE Considerando a alíquota do I.I. de 10%, mais IPI de $1.200 e despesas

aduaneiras de $800, assim como a taxa de câmbio de $2,00, calcule a Base de

Calculo do ICMS importação e o valor do ICMS Importação devido, sabendo-se que a

empresa é estabelecida no Estado de Sergipe e o desembaraço acontece no Estado

da Bahia. A alíquota interna, tanto da Bahia, quanto de Sergipe é de 18%.

[Desconsidere demais impostos e contribuições incidentes taxas sobre a operação]

(A) R$18.400; R$3.312 (B) R$16.000; R$2.880,00 (C) R$17.600; R$3.168

(D) R$22.439,02; R$4.039,02 (E) Falta dados

Solução: (CASO ICMS-Importação)

A – Valor FOB.................................................................. U$ 8,000.00

Taxa de Câmbio 2,00

A – Valor FOB em reais.................................................. R16.000,00

B – Frete................ ........................................................ 0,00

C – Seguro...................................................................... 0,00

D – Valor CIF (A+B+C).................................................... R$16.000,00

E – Imposto Importação: (D * 10%)............................... R$1.600,00

F – IPI: [(D+E) * %] Valor dado na questão................... R$800,00

G – PIS: (D * 1,65%) ............................................ 0,00

H – COFINS (d* 7,6%) ............................................ 0,00

I – Taxa DI ....................................................... 0,00

J – SOMA: R$18.400,00

(D+E+F+G+H+I) ...................................................

K – Base de Cálculo do ICMS Importação (J/1-18%)..... R$22.439,02

I - ICMS Importação (18% de K).................................... R$4.039,02

CONCLUSÃO: O valor da base de cálculo do ICMS importação é o valor da mercadoria ou

bem constante nos documentos de importação, convertido em moeda nacional pela mesma

taxa de câmbio utilizada no cálculo do imposto sobre a importação, acrescido do próprio

imposto sobre a importação, o imposto sobre produtos industrializados, o imposto sobre

operações de câmbio e quaisquer outros impostos, taxas, contribuições e despesas

aduaneiras cobradas ou debitadas ao adquirente, relativas ao adicional ao frete para

renovação da marinha mercante, armazenagem, capatazia, estiva, arqueação e multas por

infração.

No caso em tela, a Bse de Cálculo do ICMS Importação é de R$22.439,02, em que

aplicando a alíquota interna de 18% de Sergipe, para onde deve ser recolhido o imposto,

encontra-se o valor de ICMS Importação no montante de R$4.039,02.

A legislação do ICMS é clara em determinar que o ICMS Importação compete ao Estado

destino da mercadoria importada.

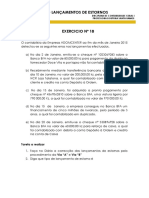

Solução: (CASO ICMS-Importação)

A – Valor FOB.................................................................. U$ 8,000.00

Taxa de Câmbio 4,00

A – Valor FOB em reais.................................................. R32.000,00

B – Frete................ ........................................................ 0,00

C – Seguro...................................................................... 0,00

D – Valor CIF (A+B+C).................................................... R$32.000,00

E – Imposto Importação: (D * 10%)............................... R$3.200,00

F – IPI: [(D+E) * %] Valor dado na questão................... R$800,00

G – PIS: (D * 1,65%) ............................................ 0,00

H – COFINS (d* 7,6%) ............................................ 0,00

I – Taxa DI ....................................................... 0,00

J – SOMA: (D+E+F+G+H+I) ................................................... R$36.000,00

K – Base de Cálculo do ICMS Importação (J/1-18%)..... R$43.902,44

I - ICMS Importação (18% de K).................................... R$7.902,44

CONCLUSÃO: O valor da base de cálculo do ICMS importação é o valor da mercadoria ou

bem constante nos documentos de importação, convertido em moeda nacional pela mesma

taxa de câmbio utilizada no cálculo do imposto sobre a importação, acrescido do próprio

imposto sobre a importação, o imposto sobre produtos industrializados, o imposto sobre

operações de câmbio e quaisquer outros impostos, taxas, contribuições e despesas

aduaneiras cobradas ou debitadas ao adquirente, relativas ao adicional ao frete para

renovação da marinha mercante, armazenagem, capatazia, estiva, arqueação e multas por

infração.

No caso em tela, a Bse de Cálculo do ICMS Importação é de R$22.439,02, em que

aplicando a alíquota interna de 18% de Sergipe, para onde deve ser recolhido o imposto,

encontra-se o valor de ICMS Importação no montante de R$4.039,02.

A legislação do ICMS é clara em determinar que o ICMS Importação compete ao Estado

destino da mercadoria importada.

GABARITO CAPÍTULO 4

1 2 3 4 5 6 7 8 9 10

C E D C B D E B E D

Potrebbero piacerti anche

- Mapa MentalDocumento1 paginaMapa Mentalcarollayne100% (1)

- Demonstração Do Resultado Do ExercícioDocumento43 pagineDemonstração Do Resultado Do ExercíciopedroNessuna valutazione finora

- Caso Prático Relatorio de Auditoria de Contas AnuaisDocumento6 pagineCaso Prático Relatorio de Auditoria de Contas AnuaisEliomar BorgesNessuna valutazione finora

- Exercicio Contabil DFCDocumento5 pagineExercicio Contabil DFCsimuladocontabil100% (1)

- Prova Contábil - AnalistaDocumento9 pagineProva Contábil - AnalistaSuzane RodriguesNessuna valutazione finora

- Análise de Viabilidade Financeira - Aula 2 - Orçamento de CapitalDocumento44 pagineAnálise de Viabilidade Financeira - Aula 2 - Orçamento de CapitalgleibsonramosNessuna valutazione finora

- Exercícios Lucro RealDocumento4 pagineExercícios Lucro RealJane SantosNessuna valutazione finora

- Lista Exerc. CustosDocumento4 pagineLista Exerc. CustosJoao Da Cunha RochaNessuna valutazione finora

- Modelo de Notas ExplicativasDocumento3 pagineModelo de Notas Explicativasclebel50% (4)

- 8.4 Teste Seus Conhecimentos - Revisão Da TentativaDocumento6 pagine8.4 Teste Seus Conhecimentos - Revisão Da TentativaIvan VanciNessuna valutazione finora

- Exercícios - Terminologia Dos CustosDocumento5 pagineExercícios - Terminologia Dos CustosKryssia RaisseNessuna valutazione finora

- Apostila Pericia Papiloscopica e Representação Facial HumanaDocumento86 pagineApostila Pericia Papiloscopica e Representação Facial HumanaJulio RamosNessuna valutazione finora

- Apostila Exercicios Auditoria Fabio LucioDocumento7 pagineApostila Exercicios Auditoria Fabio Lucioanarosa129Nessuna valutazione finora

- Framework ISO 31.000Documento29 pagineFramework ISO 31.000ACHS GestiónNessuna valutazione finora

- CursoBasicoContabilidadeCustos Questoes Respostas PDFDocumento37 pagineCursoBasicoContabilidadeCustos Questoes Respostas PDFallan_muniz8833% (3)

- Lucro Presumido e Arbitrado ExerciciosDocumento9 pagineLucro Presumido e Arbitrado ExerciciosJane SantosNessuna valutazione finora

- CFCFN-17 - Normas Administrativas Sobre C - Es de Guerra Na Marinha Do BrasilDocumento106 pagineCFCFN-17 - Normas Administrativas Sobre C - Es de Guerra Na Marinha Do BrasilYago RibeiroNessuna valutazione finora

- Custeio e Formação de PreçoDocumento13 pagineCusteio e Formação de PreçoThe Star-Spangled BannerNessuna valutazione finora

- Apostila Completa Contabilidade Avançada IDocumento20 pagineApostila Completa Contabilidade Avançada IJeanNessuna valutazione finora

- Atividades Teoricas de ContabilidadeDocumento4 pagineAtividades Teoricas de ContabilidadenivaldoNessuna valutazione finora

- s03 FM Ler U2 GabaritoDocumento7 pagines03 FM Ler U2 GabaritorivaldoNessuna valutazione finora

- Exercícios AvancadaDocumento7 pagineExercícios AvancadaAnonymous IAH8B0100% (1)

- Exercícios Superavaliação SubavaliaçãoDocumento3 pagineExercícios Superavaliação SubavaliaçãoPatrícia Fantoni Ferreira50% (2)

- Atividade CPV CPP Resposta FinalDocumento8 pagineAtividade CPV CPP Resposta FinalDivina Angelita G Do Prado0% (1)

- Gabarito Auditoria ConatbilDocumento11 pagineGabarito Auditoria ConatbilPriscilla Henk100% (1)

- Exercício Custeio Por DepartamentoDocumento1 paginaExercício Custeio Por Departamentofelipelcf0% (1)

- Contabilidade RP PDFDocumento15 pagineContabilidade RP PDFNathalia MartinsNessuna valutazione finora

- Atividade - Relatório de Auditoria Questões GabaritoDocumento5 pagineAtividade - Relatório de Auditoria Questões GabaritoEduarda Burtet100% (1)

- Contabilidade Avançada - Contabilidade de Receitas Contingências e Grupos Empresariais (Apresentação)Documento110 pagineContabilidade Avançada - Contabilidade de Receitas Contingências e Grupos Empresariais (Apresentação)Daniella Denleschi100% (2)

- COMUNICAÇÃO PÚBLICA: Estado, Mercado, Sociedade e Interesse Público (Jorge Duarte)Documento2 pagineCOMUNICAÇÃO PÚBLICA: Estado, Mercado, Sociedade e Interesse Público (Jorge Duarte)DIÁRIO BRASILNessuna valutazione finora

- E-Book 300 Questões Comentadas 24out2022Documento380 pagineE-Book 300 Questões Comentadas 24out2022Adriele FelixNessuna valutazione finora

- Simulado - Contabilidade TributáriaDocumento3 pagineSimulado - Contabilidade TributáriaDan HebarNessuna valutazione finora

- Aula 2 - Testes - Sistema TributárioDocumento11 pagineAula 2 - Testes - Sistema TributárioThainá MatosNessuna valutazione finora

- Contabilidade de CustosDocumento18 pagineContabilidade de CustosThe Star-Spangled BannerNessuna valutazione finora

- Atividades Iii - Perã Cia Contã BilDocumento2 pagineAtividades Iii - Perã Cia Contã BilSimony Pinheiro100% (1)

- Exercício Avaliativo - Módulo 3 - Revisão Da TentativaDocumento12 pagineExercício Avaliativo - Módulo 3 - Revisão Da Tentativapaulo henrique da cunha franciscoNessuna valutazione finora

- Exercício 7 - Relatório Do AuditorDocumento7 pagineExercício 7 - Relatório Do AuditorMilena FogaçaNessuna valutazione finora

- Aula 5 - Cont. Tributária - GABARITODocumento18 pagineAula 5 - Cont. Tributária - GABARITOKaroline Tavares100% (1)

- Exercícios - Diário e Razão IIDocumento2 pagineExercícios - Diário e Razão IITamara SantosNessuna valutazione finora

- Exercício Avaliação Economica de InvestimentoDocumento3 pagineExercício Avaliação Economica de InvestimentoEduardo da Costa Silva Junior100% (1)

- Contabilidade Custos Exercicios ResolvidDocumento3 pagineContabilidade Custos Exercicios ResolvidEstela BeilfussNessuna valutazione finora

- Aula 7 - To - ExercíciosDocumento9 pagineAula 7 - To - Exercíciosapi-38002440% (1)

- Aula 4 - Formas e Tipos de Auditoria - ExercíciosDocumento4 pagineAula 4 - Formas e Tipos de Auditoria - Exercíciosapi-3800244100% (1)

- Análise de CustosDocumento5 pagineAnálise de CustosThiago TrigueiraNessuna valutazione finora

- Correccao Do Segundo Teste de GFII 2019Documento6 pagineCorreccao Do Segundo Teste de GFII 2019Abner HorácioNessuna valutazione finora

- Aula 6 - Testes de Auditoria - ExercíciosDocumento6 pagineAula 6 - Testes de Auditoria - Exercíciosapi-3800244100% (4)

- Questionário - 1 - ResolvidoDocumento3 pagineQuestionário - 1 - ResolvidoIngrid AlvesNessuna valutazione finora

- Exercícios Custo Da MPDocumento1 paginaExercícios Custo Da MPPedro AlexNessuna valutazione finora

- Lista de Exercicios Análise de InvestimentosDocumento3 pagineLista de Exercicios Análise de InvestimentosPedro HenriqueNessuna valutazione finora

- Respostas Questões Princípios Uscs2018Documento11 pagineRespostas Questões Princípios Uscs2018Elpidio GodoyNessuna valutazione finora

- Exercícios de EstornosDocumento1 paginaExercícios de EstornosjambajungoNessuna valutazione finora

- Financas Exercicios Contabilidade Gabarito 03Documento21 pagineFinancas Exercicios Contabilidade Gabarito 03controladoriacontab100% (1)

- Exercicio DMPL Pratico 1Documento2 pagineExercicio DMPL Pratico 1mhwwNessuna valutazione finora

- 2º Lista de Exercícios CCO 311 Contabilidade de Custos II Turma 1Documento10 pagine2º Lista de Exercícios CCO 311 Contabilidade de Custos II Turma 1The KillNessuna valutazione finora

- 5 - Exercicios Custo PadraoDocumento7 pagine5 - Exercicios Custo PadraoLarissa RochelleNessuna valutazione finora

- APOSTILA Lucro Real e Lucro PresumidoDocumento23 pagineAPOSTILA Lucro Real e Lucro PresumidoThomaz J. Del NeroNessuna valutazione finora

- Ocpca-Apresentação Relatório de Gestão 2018 (Adx Trading, S.a) VF-LTMDocumento45 pagineOcpca-Apresentação Relatório de Gestão 2018 (Adx Trading, S.a) VF-LTMLubanzadio Manuel100% (1)

- 1 - Contabilidade Avançada - Exercício 1Documento11 pagine1 - Contabilidade Avançada - Exercício 1PertenceaofutebolNessuna valutazione finora

- Exercícios de Formacao de PatrimonioDocumento3 pagineExercícios de Formacao de PatrimonioEdson MendesNessuna valutazione finora

- Exercicios ConsolidaçãoDocumento6 pagineExercicios ConsolidaçãoAngelica LopesNessuna valutazione finora

- Analise de Custos Exercicio Pergunta e Resposta CompressDocumento27 pagineAnalise de Custos Exercicio Pergunta e Resposta CompressLEONARDO DOS ANJOSNessuna valutazione finora

- Topicos de Contabilidade IvDocumento1 paginaTopicos de Contabilidade IvClislei BorgesNessuna valutazione finora

- 1 Atividade - Topicos em ContabilidadeDocumento4 pagine1 Atividade - Topicos em ContabilidadeSabrina LimaNessuna valutazione finora

- Cópia de TRABALHO PARA COMPOSIÇÃO DE NOTA - VITÓRIADocumento12 pagineCópia de TRABALHO PARA COMPOSIÇÃO DE NOTA - VITÓRIAcorsilcorretoradesegurosNessuna valutazione finora

- Material Aula 04Documento10 pagineMaterial Aula 04Renata SousaNessuna valutazione finora

- Atividade Custos Depesas GastosDocumento7 pagineAtividade Custos Depesas GastosBianca Cristo DiasNessuna valutazione finora

- Revolução CubanaDocumento4 pagineRevolução CubanaCipriano CaísseNessuna valutazione finora

- Elos Por Elas 04.2022Documento15 pagineElos Por Elas 04.2022marinaNessuna valutazione finora

- Modelo de Entrega de PortfólioDocumento5 pagineModelo de Entrega de PortfólioRayane Magne BertoliNessuna valutazione finora

- 2021 Atividade 24 para o 8 Ano C JDDocumento1 pagina2021 Atividade 24 para o 8 Ano C JDMariagisleidedossantod SantosNessuna valutazione finora

- CNPq-MCTI-MMulheres n-31-2023 - Meninas Nas Ciências Exatas Engenharias e ComputaçãoDocumento17 pagineCNPq-MCTI-MMulheres n-31-2023 - Meninas Nas Ciências Exatas Engenharias e ComputaçãoAlessandra JorgeNessuna valutazione finora

- Fusao Itau UnibancoDocumento2 pagineFusao Itau UnibancoBruno LimaNessuna valutazione finora

- Lista Fe 04Documento3 pagineLista Fe 04Lucas ReisNessuna valutazione finora

- Marco Legal Das StartupsDocumento12 pagineMarco Legal Das StartupsSarah OliveiraNessuna valutazione finora

- TCC VanessaDocumento47 pagineTCC VanessaFelipe Leonardo SobralNessuna valutazione finora

- Ii Seminário Autovistoria Preitura RJ SmuDocumento30 pagineIi Seminário Autovistoria Preitura RJ SmuJosé Mauricio WerneckNessuna valutazione finora

- Justiça e Bem Comum - PDF - Constituição - JustiçaDocumento26 pagineJustiça e Bem Comum - PDF - Constituição - JustiçaPaulo CtNessuna valutazione finora

- Codigo Etica DiscenteDocumento10 pagineCodigo Etica DiscenteWalter PereiraNessuna valutazione finora

- Decisão Normativa #52, de 25 de Agosto de 1994 - Resolução ConfeaDocumento2 pagineDecisão Normativa #52, de 25 de Agosto de 1994 - Resolução ConfeaNicherman CharlieNessuna valutazione finora

- ROTEIRO DE ESTUDOS Pratica Profissional Educacao e TrabalhoDocumento4 pagineROTEIRO DE ESTUDOS Pratica Profissional Educacao e TrabalhoJohn CalvinNessuna valutazione finora

- 01 Constituicao VS Construcoes & Empreendimentos EireliDocumento7 pagine01 Constituicao VS Construcoes & Empreendimentos EireliAlef MatheusNessuna valutazione finora

- Exploração Do Trabalho InfantilDocumento17 pagineExploração Do Trabalho InfantilnegrogirassolNessuna valutazione finora

- Fatura - 10 03 2024Documento7 pagineFatura - 10 03 2024tainanxssNessuna valutazione finora

- Direito Empresarial - Endosso, Aval, ProtestoDocumento2 pagineDireito Empresarial - Endosso, Aval, ProtestoPBE TESTENessuna valutazione finora

- INAM-Missão, Visão e ValoresDocumento5 pagineINAM-Missão, Visão e ValoresJoaquim SimãoNessuna valutazione finora

- Litisconsórcio No Processo CivilDocumento6 pagineLitisconsórcio No Processo CivilEly LiskaNessuna valutazione finora

- 2-Aula Estatuto PM - BMDocumento8 pagine2-Aula Estatuto PM - BMvini manoel santosNessuna valutazione finora

- Legislasaun Funsaun PublikaDocumento312 pagineLegislasaun Funsaun PublikaJoaoNessuna valutazione finora

- Termo de Uso ViavelDocumento5 pagineTermo de Uso ViavelbrunoheliusNessuna valutazione finora

- HMASP-DIEx Nº 1944Documento2 pagineHMASP-DIEx Nº 1944Vinícius GomesNessuna valutazione finora