Documenti di Didattica

Documenti di Professioni

Documenti di Cultura

Formato 1070

Caricato da

Mirian Yaneth Tez OrtegaDescrizione originale:

Titolo originale

Copyright

Formati disponibili

Condividi questo documento

Condividi o incorpora il documento

Hai trovato utile questo documento?

Questo contenuto è inappropriato?

Segnala questo documentoCopyright:

Formati disponibili

Formato 1070

Caricato da

Mirian Yaneth Tez OrtegaCopyright:

Formati disponibili

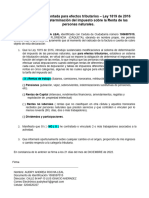

Declaración Juramentada para efectos tributarios – Ley 1819 de 2016 sistema de determinación del impuesto sobre la Renta de

las personas naturales.

Yo, MIRIAN YANETH TEZ ORTEGA, identificada con cedula de ciudadanía número 69.005.897, expedida en la ciudad de Mocoa-

Putumayo, obrando en nombre propio, me permito declarar bajo la gravedad de juramento que en el momento del pago objeto de

esta declaración:

1. Que la Ley 1819 de 2016, introdujo sustanciales modificaciones al sistema de determinación del impuesto de las personas

naturales, que para efectos tributarios, establece un sistema de tributación cedular, en virtud del cual se impone la

obligación de determinar el impuesto en función del origen de las rentas, lo que implica que las personas naturales se vean

obligadas a efectuar varias depuraciones cuando obtengan rentas de diferentes orígenes, considerando en cada caso,

factores de depuración y tablas de impuestos diferentes. Es así como clasifica las rentas en cinco categorías, algunas de las

cuales agrupa para efectos de la determinación de la tarifa del impuesto así:

( X ) Rentas de trabajo (Salarios, comisiones, honorarios, retribución a servicios personales).

( ) Pensiones (jubilación, vejez, sobrevivientes, indemnizaciones sustitutivas de pensiones, etc).

( ) Rentas de Capital (Intereses, rendimientos financieros, arrendamientos, regalías y explotación de. propiedad intelectual)

( ) Rentas no laborales ( rentas que no clasifiquen en otra cédula y aquellos honorarios recibidos por personas naturales

que presten servicios y que contraten o vinculen por lo menos noventa (90) días, dos o más trabajadores).

( ) Dividendos y participaciones.

2. Diligenciar solo cuando los ingresos sean por concepto de honorarios y por compensación por servicios obtenidos:

Manifiesto que SI ( ) NO (X) he contratado o vinculado 2 o más trabajadores asociados a la actividad.

3. Que respecto del año gravable 2018, tengo la condición de:

Declarante ( ) No Declarante (X)

4. Que respecto del año gravable 2018, mis ingresos totales, SI ( ) o NO (X) fueron iguales o superiores a mil cuatrocientos

(1.400) UVT(33.156) ($46.418.000 sin incluir el IVA)

5. Que informaré oportunamente sobre cualquier cambio en el origen, proporción de mis ingresos o cambio respecto a la

categoría tributaria.

En constancia de lo anterior se firma a los ocho días del mes de febrero de 2019.

_________________________________________________

Firma:

Nombre: MIRIAN YANETH TEZ ORTEGA

Documento de Identificación: 69.005.897 Dirección: B/Villa Natalia

Correo Electrónico: miriantez@gmail.com

Teléfono: 3102069315

______________________________________________________________________________

Nota 1: Recuerde que en desarrollo del decreto 1070 de 2013 toda persona está en obligación de auto clasificarse dentro de la categoría tributaria que le corresponda e informarle por escrito a sus pagadores. Es

importante que antes de diligenciar este formato usted valide e identifique efectivamente a que categoría tributaria pertenece conforme a las descritas en el Art 329 del E.T.

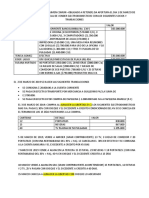

Nota 2: ARTICULO 18°. Adiciónese el artículo 388 Estatuto Tributario el cual quedará así:

ARTICULO 388. DEPURACIÓN DE LA BASE DEL CÁLCULO DE LA RETENCIÓN EN LA FUENTE. Para obtener la base de retención en la fuente sobre los pagos o abonos en cuenta por concepto de rentas de trabajo efectuados a

personas naturales, se podrán detraer los siguientes

1. Los ingresos que la ley de manera taxativa prevé como no constitutivos de renta ni ganancia ocasional.

2. Las deducciones a que se refiere el artículo 387 Estatuto Tributaría y rentas que la ley manera taxativa prevé como exentas. Todo caso, la suma total de deducciones y rentas exentas no podrá superar el cuarenta por

ciento (40%) del resultado de restar del monto del pago o abono en cuenta no constitutivos de renta ni ganancia ocasional imputables. Esta limitación no aplicará en el caso del pago de pensiones de jubilación, invalidez,

vejez, sobrevivientes y profesionales, las indemnizaciones sustitutivas de las pensiones y devoluciones ahorro pensiona/.

La exención prevista en el numeral 10 artículo 206 del Estatuto Tributario procede también para pagos o abonos en cuenta por concepto de ingresos por honorarios y por compensación por servicios obtenidos por

personas informen que no han contratado o vinculado (2) o más trabajadores asociados a la actividad.

Los factores depuración de la base retención los trabajadores cuyos ingresos no provengan una relación laboral, o legal y reglamentaria, se determinarán mediante los soportes que adjunte el trabajador a la factura o

documento equivalente o el documento expedido por las no obligadas a facturar en los términos del inciso del artículo 771-2 Estatuto Tributario.

PARÁGRAFO. Para efectos la aplicación la de retención en la fuente en el artículo 383 del Estatuto Tributario a las personas naturales cuyos pagos o abonos en cuenta no provengan de una relación laboral, o legal y

reglamentaria, se deberá en cuenta la totalidad de

Los pagos o abonos en cuenta efectuados en el respetivo mes,

Potrebbero piacerti anche

- Ejercicio No. 4 Estado de Flujo de Efectivo (Resuelto)Documento8 pagineEjercicio No. 4 Estado de Flujo de Efectivo (Resuelto)tania leonela77% (30)

- Manual de Liderazgo CristianoDocumento26 pagineManual de Liderazgo CristianoRodolfo Agüín75% (8)

- Régimen de Incorporación Fiscal en México: Obligaciones y cálculo del ISRDocumento61 pagineRégimen de Incorporación Fiscal en México: Obligaciones y cálculo del ISRUriel Maa100% (3)

- Régimen fiscal de los ingresos por actividades empresariales y profesionales 2021: Personas físicasDa EverandRégimen fiscal de los ingresos por actividades empresariales y profesionales 2021: Personas físicasNessuna valutazione finora

- Compensación, acreditamiento y devolución de impuestos 2019Da EverandCompensación, acreditamiento y devolución de impuestos 2019Nessuna valutazione finora

- Régimen fiscal de los ingresos por actividades empresariales y profesionales: Personas físicas 2018Da EverandRégimen fiscal de los ingresos por actividades empresariales y profesionales: Personas físicas 2018Nessuna valutazione finora

- Nic27-Estados Financieros Consolidados y SeparadosDocumento32 pagineNic27-Estados Financieros Consolidados y SeparadosMirian Yaneth Tez OrtegaNessuna valutazione finora

- Imitadores de Cristo, Seguidores y Hacedores de Su PalabraDocumento21 pagineImitadores de Cristo, Seguidores y Hacedores de Su PalabraJosue TorresNessuna valutazione finora

- 28 03 14 CosmomxDocumento148 pagine28 03 14 CosmomxAdriana Jiménez RomeroNessuna valutazione finora

- Los 4 Evangelios: Mateo, Marcos, Lucas y JuanDocumento3 pagineLos 4 Evangelios: Mateo, Marcos, Lucas y JuanHarvey Garcia Hernandez89% (9)

- Rentas de 4ta y 5ta CategoriaDocumento36 pagineRentas de 4ta y 5ta CategoriaTomNessuna valutazione finora

- Rol Del Docente en La Comunidad.-.Documento59 pagineRol Del Docente en La Comunidad.-.Olga Patricia Gamarra ChirinosNessuna valutazione finora

- Temario FOL IDocumento20 pagineTemario FOL INoemi Bonache GilNessuna valutazione finora

- AmbienteDocumento11 pagineAmbienteIdeas CenterNessuna valutazione finora

- Certificacion Retencion Declaracion Juramentada 2019Documento2 pagineCertificacion Retencion Declaracion Juramentada 2019Dianita RodriguezNessuna valutazione finora

- Declaración Jurada de No Declaración de RentaDocumento1 paginaDeclaración Jurada de No Declaración de RentaAndrea RamirezNessuna valutazione finora

- Declaración jurada rentas personas naturales Ley 1819Documento1 paginaDeclaración jurada rentas personas naturales Ley 1819Juan Manuel DíazNessuna valutazione finora

- Certificacion Retencion Declaracion Juramentada 2017Documento1 paginaCertificacion Retencion Declaracion Juramentada 2017remliwr10Nessuna valutazione finora

- Certificacion Retencion Declaracion Juramentada 2020Documento1 paginaCertificacion Retencion Declaracion Juramentada 2020samirNessuna valutazione finora

- F-GF-03 - Declaracion - Juramentada - para - Efectos - Tributarios - V.01 JulioDocumento1 paginaF-GF-03 - Declaracion - Juramentada - para - Efectos - Tributarios - V.01 Julioalex madridNessuna valutazione finora

- Declaración Juramentada para efectos tributarios - Ley 1819 de 2016Documento2 pagineDeclaración Juramentada para efectos tributarios - Ley 1819 de 2016Julio Vargas HernándezNessuna valutazione finora

- Certificacion RetencionjulioDocumento1 paginaCertificacion RetencionjuliodimensionsaludambientalNessuna valutazione finora

- Declaración jurada renta personas naturales Ley 1819Documento1 paginaDeclaración jurada renta personas naturales Ley 1819JorgeNessuna valutazione finora

- 1.3 CERTIFICADO DE NO DECLARANTE 2022.1 (1) diego marinDocumento1 pagina1.3 CERTIFICADO DE NO DECLARANTE 2022.1 (1) diego marindiemarguamalunosNessuna valutazione finora

- Certificacion Retencion Declaracion JuramentadaDocumento2 pagineCertificacion Retencion Declaracion JuramentadaJ Eguis BallestasNessuna valutazione finora

- Declaración juramentada tributaria Ley 1819Documento2 pagineDeclaración juramentada tributaria Ley 1819oscar osorioNessuna valutazione finora

- Dec - Jur-Convertido PNDocumento2 pagineDec - Jur-Convertido PNRICARDO DIAZNessuna valutazione finora

- Declaracion JuramentadaDocumento1 paginaDeclaracion Juramentadadaraja1724Nessuna valutazione finora

- Tributaria IiDocumento14 pagineTributaria IiAnyeli ColoradoNessuna valutazione finora

- Certificacion Retencion Declaracion Juramentada 2017Documento1 paginaCertificacion Retencion Declaracion Juramentada 2017KELYS JOHANA GALINDO JIMENEZNessuna valutazione finora

- Cta Cobro - Carta DeclaDocumento2 pagineCta Cobro - Carta DeclaSAN IGNACIO San Ignacio de LoyolaNessuna valutazione finora

- 02 Declaracion Juramentada Retencion en La Fuente Art 383 E.TDocumento1 pagina02 Declaracion Juramentada Retencion en La Fuente Art 383 E.TKaterine Leal MontoyaNessuna valutazione finora

- Taller-Generalidades de Renta Tributaria IIDocumento11 pagineTaller-Generalidades de Renta Tributaria IIdiana andrea lasso artunduagaNessuna valutazione finora

- Tarea 4 de Renta 2Documento6 pagineTarea 4 de Renta 2carlos rojasNessuna valutazione finora

- Tributaria 2 Taller Generalidades de Renta - Tatiana Brochero Andres Felipe RiverosDocumento14 pagineTributaria 2 Taller Generalidades de Renta - Tatiana Brochero Andres Felipe RiverosGitaniyo Riveros37% (19)

- Modelo Cuenta Cobro JulioDocumento3 pagineModelo Cuenta Cobro JulioJeimy Hernandez LopezNessuna valutazione finora

- Cuenta de Cobro SeptiembreDocumento1 paginaCuenta de Cobro SeptiembreEzequiel VilladiegoNessuna valutazione finora

- Geralidades de Renta Act 1Documento9 pagineGeralidades de Renta Act 1Laura Daniela Polania OrtizNessuna valutazione finora

- Tributario ExpoDocumento21 pagineTributario Exposebastian livia delgadoNessuna valutazione finora

- UntitledDocumento7 pagineUntitledYURY VALENTINA MAHECHA SILVANessuna valutazione finora

- Declaración Juramentada para Efectos Tributariosnuevo ACTUALIZADO SEPTIEMBRE 2020Documento2 pagineDeclaración Juramentada para Efectos Tributariosnuevo ACTUALIZADO SEPTIEMBRE 2020ANDREA RINCONNessuna valutazione finora

- UNIDAD 3. Impuestos Sobre La RentaDocumento12 pagineUNIDAD 3. Impuestos Sobre La RentaRhandolphy Antigua SanchezNessuna valutazione finora

- IMPUESTO A LA RENTA 3ra. 4ta y 5taDocumento34 pagineIMPUESTO A LA RENTA 3ra. 4ta y 5taernestoNessuna valutazione finora

- Qué Es La AutorretenciónDocumento13 pagineQué Es La AutorretenciónStefany Charris VargasNessuna valutazione finora

- Actividad 4 Taller Unidad 2Documento5 pagineActividad 4 Taller Unidad 2felipe sotoNessuna valutazione finora

- Obligaciones de Patrones y TrabajadoresDocumento6 pagineObligaciones de Patrones y TrabajadoresANGELICANessuna valutazione finora

- lUIS - MEJIA - TAREA#1 RETENCIONES (ISR)Documento5 paginelUIS - MEJIA - TAREA#1 RETENCIONES (ISR)luis De jesusNessuna valutazione finora

- Qué Es El Impuesto A La Renta y Quienes Deben PagarDocumento7 pagineQué Es El Impuesto A La Renta y Quienes Deben Pagarfernando_salazar1995Nessuna valutazione finora

- Tarea Regimen Tributario VDocumento11 pagineTarea Regimen Tributario VRCNessuna valutazione finora

- El Impuesto Sobre La RentaDocumento12 pagineEl Impuesto Sobre La RentaYareni MendozaNessuna valutazione finora

- 2022 - Declaración Anual de Personas Físicas - 2021Documento14 pagine2022 - Declaración Anual de Personas Físicas - 2021Carlos MorenoNessuna valutazione finora

- Rentas-De-cuarta y Quinta - Categoria ExpDocumento31 pagineRentas-De-cuarta y Quinta - Categoria ExpAnderson CordovaNessuna valutazione finora

- Actividad de Aprendizaje 2Documento8 pagineActividad de Aprendizaje 2Neida Maria Jimenez PabonNessuna valutazione finora

- Retenciones Del ISLRDocumento17 pagineRetenciones Del ISLRyerlin marieffer guerrero jaramilloNessuna valutazione finora

- Primeras 10 Hojas Del IrpfDocumento10 paginePrimeras 10 Hojas Del Irpflevorango26571Nessuna valutazione finora

- Regimen FiscalDocumento2 pagineRegimen FiscalSusan SanMaNessuna valutazione finora

- Actv 3Documento10 pagineActv 3yira sahiraNessuna valutazione finora

- 2-Guia-11-Retenciones Del Impuesto Sobre La RentaDocumento8 pagine2-Guia-11-Retenciones Del Impuesto Sobre La RentaArcadio GomezNessuna valutazione finora

- Que Es Retencion - Conceptos PDFDocumento21 pagineQue Es Retencion - Conceptos PDFLarico LizzhyNessuna valutazione finora

- Nuevas Tablas de Renta 2016Documento10 pagineNuevas Tablas de Renta 2016Amilcar RamirezNessuna valutazione finora

- Trabajo Monográfico Renta de Cuarta CategoriaDocumento11 pagineTrabajo Monográfico Renta de Cuarta CategoriaOfertasHuarazOfertas100% (2)

- G1-Impuesto A La Renta Personas NaturalesDocumento7 pagineG1-Impuesto A La Renta Personas NaturalesLilianita Cocheita GNessuna valutazione finora

- Tributa RiaDocumento6 pagineTributa Rianancy perezNessuna valutazione finora

- Retenciones Del ISR A Perosnas FísicasDocumento8 pagineRetenciones Del ISR A Perosnas FísicasSamuel Yunior Medina FelizNessuna valutazione finora

- 2-Guia-11-Retenciones del Impuesto Sobre la RentaDocumento8 pagine2-Guia-11-Retenciones del Impuesto Sobre la RentaWingston GuzmanNessuna valutazione finora

- Regimen SimpleDocumento4 pagineRegimen Simplepaula salasNessuna valutazione finora

- ISR-TodoDocumento11 pagineISR-TodoanymargueNessuna valutazione finora

- Deducciones RIF: Gastos, Inversiones y MásDocumento6 pagineDeducciones RIF: Gastos, Inversiones y MásYisai NavegacionNessuna valutazione finora

- Actividades Sujetas y No Sujetas A RetencionesDocumento7 pagineActividades Sujetas y No Sujetas A Retencionescamila alvaradoNessuna valutazione finora

- Modelo Basico de Nomina - EjercicioDocumento6 pagineModelo Basico de Nomina - EjercicioMirian Yaneth Tez OrtegaNessuna valutazione finora

- Arqueo Caja MenorDocumento1 paginaArqueo Caja MenorMirian Yaneth Tez OrtegaNessuna valutazione finora

- Taller de PasivosDocumento2 pagineTaller de PasivosMirian Yaneth Tez OrtegaNessuna valutazione finora

- UEPSDocumento3 pagineUEPSMirian Yaneth Tez OrtegaNessuna valutazione finora

- Metodos de DepreciacionDocumento9 pagineMetodos de DepreciacionMirian Yaneth Tez OrtegaNessuna valutazione finora

- Dimension Talento Humano PDFDocumento81 pagineDimension Talento Humano PDFGenaro HurtadoNessuna valutazione finora

- NIC 2 Existencia-ExposicionDocumento27 pagineNIC 2 Existencia-ExposicionlisbetNessuna valutazione finora

- Existencias (NIC 2) - Resumen de los principales conceptosDocumento24 pagineExistencias (NIC 2) - Resumen de los principales conceptosVeronica Anticona Solano67% (3)

- Nic 2 InventarioDocumento15 pagineNic 2 InventarioMirian Yaneth Tez OrtegaNessuna valutazione finora

- Cuestionario NicDocumento2 pagineCuestionario NicMirian Yaneth Tez OrtegaNessuna valutazione finora

- Taller DeudoresDocumento2 pagineTaller DeudoresMirian Yaneth Tez OrtegaNessuna valutazione finora

- Big Data OracleDocumento4 pagineBig Data Oraclejairo zipaNessuna valutazione finora

- Taller No.2 Partida Doble, CausaciónDocumento12 pagineTaller No.2 Partida Doble, CausaciónDanny MejíaNessuna valutazione finora

- Guardaparque El SiraDocumento4 pagineGuardaparque El Siradennisque7158Nessuna valutazione finora

- Historia MTC BeltranDocumento3 pagineHistoria MTC BeltranAndres Ricardo Beltran MendezNessuna valutazione finora

- Capitulo 2 Esquirol PDFDocumento14 pagineCapitulo 2 Esquirol PDFMaria GarridoNessuna valutazione finora

- Insumos Técnicos para La Agenda de Las Mujeres y La Igualdad de GéneroDocumento383 pagineInsumos Técnicos para La Agenda de Las Mujeres y La Igualdad de GéneroAsamblea Unidad Cantonal MontúfarNessuna valutazione finora

- Examen mensual de ciencias socialesDocumento2 pagineExamen mensual de ciencias socialesDania LipaNessuna valutazione finora

- Reglas Futbol ComprensionDocumento2 pagineReglas Futbol ComprensionMavrick BPNessuna valutazione finora

- El inconsciente: una estructura poética y enigmáticaDocumento2 pagineEl inconsciente: una estructura poética y enigmáticaGabriela VillalobosNessuna valutazione finora

- Control de Fauna AeropuertoDocumento3 pagineControl de Fauna AeropuertoAbner Pinaicobo ZalazarNessuna valutazione finora

- Cristian Ortiz FIC S5Documento5 pagineCristian Ortiz FIC S5Cristian ortizNessuna valutazione finora

- Desarrollo Tarea 2 - Análisis Teórico y Formulación de Objetivos y Metas Grupo 41Documento13 pagineDesarrollo Tarea 2 - Análisis Teórico y Formulación de Objetivos y Metas Grupo 41linaNessuna valutazione finora

- Notas Notarial IV FINAL, SECCIÓN CDocumento11 pagineNotas Notarial IV FINAL, SECCIÓN CNery Oswaldo Otzoy LópezNessuna valutazione finora

- Diagnóstico Institucional CEPROSIDocumento10 pagineDiagnóstico Institucional CEPROSICristian Vino DuranNessuna valutazione finora

- Domesticación de AvesDocumento14 pagineDomesticación de AvesMildred Y. Hernandez100% (1)

- Cultura HebreaDocumento14 pagineCultura HebreacristovieneprontoyafreNessuna valutazione finora

- Comer. Indivi.Documento112 pagineComer. Indivi.DIEGONessuna valutazione finora

- Anexo 4. PPT Formulario Digital de Reporte de Actividades Colectivas de Promoción de La SaludDocumento32 pagineAnexo 4. PPT Formulario Digital de Reporte de Actividades Colectivas de Promoción de La SaludMARI NARVAEZNessuna valutazione finora

- Calidad de Vida. El Enfoque de Amartya Sen PDFDocumento11 pagineCalidad de Vida. El Enfoque de Amartya Sen PDFNina MedinaNessuna valutazione finora

- 2do MatemáticaDocumento9 pagine2do MatemáticaEsmeralda VazquezNessuna valutazione finora

- Salud MentalDocumento7 pagineSalud MentalKatherine Chavez Palacios0% (1)

- Silabo-Psicología-Ii - FinalDocumento6 pagineSilabo-Psicología-Ii - FinalDante Ramos MuñozNessuna valutazione finora

- Ministerio de Minería y Metalurgia: Historia de la legislación minera en BoliviaDocumento37 pagineMinisterio de Minería y Metalurgia: Historia de la legislación minera en BoliviaJesus Noe Siñani YujraNessuna valutazione finora