Documenti di Didattica

Documenti di Professioni

Documenti di Cultura

Tributos Municipales

Caricato da

Leonel Mamani MamaniDescrizione originale:

Titolo originale

Copyright

Formati disponibili

Condividi questo documento

Condividi o incorpora il documento

Hai trovato utile questo documento?

Questo contenuto è inappropriato?

Segnala questo documentoCopyright:

Formati disponibili

Tributos Municipales

Caricato da

Leonel Mamani MamaniCopyright:

Formati disponibili

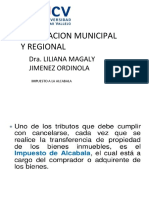

TRIBUTOS MUNICIPALES

LOS GOBIERNOS LOCALES El Artículo 194 de la CPP, Las municipalidades provinciales y distritales son

órganos de gobierno local. Tienen autonomía política, económica y administrativa en los asuntos de

su competencia.

El concejo municipal: órgano normativo y fiscalizador --- La Alcaldía como órgano ejecutivo.

EL SISTEMA TRIBUTARIO MUNICIPAL

Ley de Tributación Municipal aprobada por el DL. No 776, se han aprobado diversos dispositivos que

han complementado o modificado el texto original, por tanto mediante D. L. 952 se establece que,

mediante el Decreto Supremo No 156-2004 se aprueba el Texto Unico Ordenado de la Ley de

Tributación Municipal.

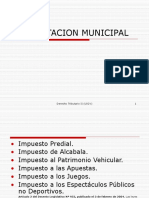

INGRESOS TRIBUTARIOS DE LAS MUNICIPALIDADES: Titulo II, son:

Impuesto predial

b) Impuesto de Alcabala

c) Impuesto al patrimonio vehicular

d) Impuesto a las apuestas

e) Impuesto a los juegos

f) Impuesto a los espectáculos públicos no deportivos.

Las contribuciones y tasas que determinen los Concejos Municipales, en el marco de los límites

establecidos por el Titulo III.

- Los Impuestos nacionales creados en favor de las municipalidades y recaudados por el Gobierno

Central, conforme a las normas establecidas en el Titulo IV.

para la recaudación de sus tributos.

MARCO LEGAL DE LA TRIBUTACIÓN MUNICIPAL

A.- CONSTITUCION POLITICA DEL ESTADO

El artículo 74 de la Constitución Política prescribe que «Los tributos se crean, modifican o derogan, o

se establece una exoneración, exclusivamente por Ley o decreto legislativo en caso de delegación de

facultades, salvo los aranceles y tasas, los cuales se regulan por decreto supremo.

Los Gobiernos Regionales y Gobiernos Locales pueden crear, modificar y suprimir contribuciones y

tasas, o exonerar de éstas dentro de su jurisdicción, y con los límites que señala la ley. El Estado, al

ejercer la potestad tributaria, debe respetar los principios de la reserva de la ley, y los de igualdad y

respeto de los derechos fundamentales de la personas humana, ningún tributo puede tener carácter

confiscatorio.

Lo que significa que la potestad tributaria municipal no es ilimitada, y debe regirse por los límites que

señala la ley.

El inciso 4) del artículo 195 de la Constitución establece que los gobiernos locales son competentes

para, crear modificar y suprimir contribuciones, tasas, arbitrios, licencias y derechos municipales,

conforme a ley.

El artículo 196 igualmente establece que son rentas de las municipalidades las contribuciones,

tasas, arbitrios, licencias y derechos creados por ordenanzas municipales, conforme a ley.

Asimismo, el inciso 4) del artículo 200 de la Constitución establece que las Ordenanzas Municipales

tienen rango de ley y en contra de ellas procede la acción de inconstitucionalidad cuando

contravenga la Constitución en la forma o en el fondo.

ASPECTOS QUE CONTEMPLA EL CODIGO TRIBUTARIO.-

a) IMPUESTO.- Es el tributo cuyo cumplimiento no origina una contraprestación directa a favor del

contribuyente por parte del Estado.

b) CONTRIBUCIÓN.- Es el tributo cuya obligación tiene como hecho generador beneficios derivados

de la realización de obras públicas o de actividades estatales.

c) TASA.- Es el tributo cuya obligación tiene como hecho generador la prestación efectiva por parte

del Estado de un servicio público individualizado en el contribuyente.

1.- ARBITRIOS.- Son tasas que se pagan por la prestación o mantenimiento de un servicio público.

2.- DERECHOS.- Son tasas que se pagan por la prestación de un servicio administrativo público o el

uso o el aprovechamiento de bienes públicos.

3.- LICENCIAS.- Son tasas que gravan la obtención de autorizaciones específicas para la realización de

actividades de provecho particular sujetas a control y fiscalización.

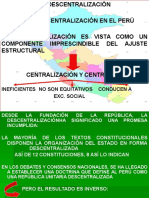

LEY DE BASES DE LA DESCENTRALIZACION LEY 27783: En su artículo 46 establece que son rentas

municipales:

a) Los bienes muebles e inmuebles de su propiedad.

b) Los tributos creados por ley a su favor.

c) Las contribuciones, tasas, arbitrios, licencias y derechos creados por su Concejo Municipal, los que

constituyen sus ingresos propios.

d) Los recursos asignados del Fondo de Compensación Municipal.

e) Los recursos asignados por concepto de canon y renta de aduanas.

f) El artículo 47 de la Ley dispone que a partir del ejercicio presupuestal del año 2003, los recursos

del Fondo de Compensación Municipal ( FONCOMUN), que perciban las municipalidades serán

utilizados para los fines que acuerde el Concejo Municipal acorde a su propias necesidades

reales, determinándose los porcentajes de aplicación para gasto corriente e inversión y los

niveles de responsabilidad correspondiente.

PRINCIPIOS CONSTITUCIONALES QUE REGULAN LA POTESTAD TRIBUTARIA MUNICIPAL

LEGALIDAD.

IGUALDAD

PRINICIPIO DE NO CONFISCATORIEDAD

RESPECTO DE LOS DERECHOS FUNDAMENTALES DE LA PERSONA.

LOS IMPUESTOS MUNICIPALES

El Art. 5 del Decreto Supremo No 156-2004-EF, Ley de tributación municipal, establece que son

tributos creados a favor de los Gobiernos Locales, cuyo cumplimiento no origina una

contraprestación directa de la municipalidad al contribuyente.

IMPUESTO PREDIAL

El impuesto predial es de periodicidad anual y grava el valor de los predios urbanos y rústicos.

La recaudación, administración y fiscalización del impuesto corresponde a la municipalidid distrital

donde se encuentre ubicado el predio.

TASA:

- HASTA 15UIT=0.2%

- 15 A 60 UIT = 0.6%

- MAS DE 60 UIT = 1.0%

DEL IMPUESTO DE ALCABALA (3%)

Debe formar parte del costo según Art. 20 de la Ley del IR.

El impuesto de alcabala es de realización inmediata y grava las transferencias de propiedad de bienes

inmuebles urbanos o rústicos a título oneroso o gratuito, cualquiera sea su forma o modalidad,

inclusive las ventas con reserva de dominio, de acuerdo a lo que establezca el reglamento.

La primera venta de inmuebles que realicen las empresas constructoras no se encuentra afecta al

impuesto, salvo en la parte correspondiente al valor del terreno.

DEL IMPUETO AL PATRIMONIO VEHICULAR

El impuesto al patrimonio vehicular es de periodicidad anual, grava la propiedad de los vehículos,

automóviles, camionetas, stationwagons, camiones buses y omnibuses, con una antigüedad no

mayor de tres años. Dicho plazo se computará a partir de la primera inscripción en el Registro de

Propiedad Vehicular.

DEL FONDO DE COMPENSACIÓN MUNICIPAL

- 20% a las municipalidades provinciales

- 80% a las municipalidades distritales, incluida la provincial

UTILIZACION DEL FONDO DE COMPENSACIÓN MUNICIPAL: gasto corriente, inversión

Cuadro comparativo de los cuatro regímenes:

Conceptos NRUS RER RMT

LeyDL Nº

937 D.S N.° 179-

BASE LEGAL DS Nº 2004-EF

097-2004-

EF Regl.

Persona

Sí Sí Sí

Natural

Persona

No Sí Sí

Jurídica

Ingresos

netos que

no superen

Hasta S/. 1700 UIT

96,000 Hasta en el

Límite de

anuales u S/.525,000 ejercicio

ingresos

S/ 8,000 anuales. gravable

mensuales. (proyectado

o del

ejercicio

anterior).

Hasta S/.

96,000 Hasta

Límite de

anuales u S/.525,000 Sin límite

compras

S/. 8,000 anuales.

mensuales.

Boleta de

venta y

tickets que Factura,

Factura,

Comprobantes no dan boleta y

boleta y todos

que pueden derecho a todos los

los demás

emitir crédito demás

permitidos.

fiscal, permitidos.

gasto o

costo.

DJ anual -

No No Sí

Renta

Pago Renta: Si

mínimo S/ no superan

20 y las 300 UIT

máximo de ingresos

S/50, de Renta: Cuota netos

Pago de acuerdo a de 1.5% de anuales:

tributos una tabla ingresos netos pagarán el

mensuales de mensuales 1% Si

ingresos (Cancelatorio). superan las

y/o 300 UIT de

compras ingresos

por netos

categoría. anuales

pagarán

1.5% o Una vez decidido el régimen, si eres un

coeficiente. contribuyente que recién vas a iniciar tu

negocio las reglas de acogimiento para

El IGV está

IGV: 18% cada uno de los regímenes son las

incluido en IGV: 18%

(incluye el siguientes:

la única (incluye el

impuesto Acogimiento NRUS RER RMT R

cuota que impuesto de

de

se paga en promoción Con la

promoción

éste municipal). declaración

municipal). Sólo con la

régimen. Con la mensual

afectación Sólo

Restricción por declaración que

Requisitos al momento decla

tipo de Si tiene Si tiene No tiene y pago corresponde

de la me

actividad mensual. al mes de

inscripción.*

inicio de

Trabajadores Sin límite 10 por turno Sin límite actividades.*

Valor de

S/ 70,000 S/ 126,000 Sin límite

activos fijos *Siempre que se efectúe dentro de la fecha

Posibilidad de de vencimiento

No tiene No tiene Si tiene

deducir gastos

Pago del

Impuesto Anual

No tiene No tiene Si tiene

en función a la

utilidad

Potrebbero piacerti anche

- Exposición de Motivos Ley 142 de 1994Documento18 pagineExposición de Motivos Ley 142 de 1994Sebastian MaestreNessuna valutazione finora

- Trabajo Nº2Documento4 pagineTrabajo Nº2VladimirCoello100% (1)

- 8 Modelo de Estatuto de Mancomunidad 8Documento6 pagine8 Modelo de Estatuto de Mancomunidad 8LocoJunior Stalyn ZerdaNessuna valutazione finora

- Regimen Economico Municipal - GRUPO UNODocumento5 pagineRegimen Economico Municipal - GRUPO UNOANTONIO MORALES ARACAYONessuna valutazione finora

- Resumen Capitulo 1 2 3Documento3 pagineResumen Capitulo 1 2 3vila29Nessuna valutazione finora

- Ensayo Desarrollo Sustentable La Salida de America LatinaDocumento4 pagineEnsayo Desarrollo Sustentable La Salida de America LatinajoseluisrodriguezcooNessuna valutazione finora

- Contencioso TributarioDocumento11 pagineContencioso TributarioDeilyn NievesNessuna valutazione finora

- Tributacion MunicipalDocumento15 pagineTributacion MunicipalChristian Caballero QuispitupacNessuna valutazione finora

- Tributación MunicipalDocumento36 pagineTributación MunicipalhugoNessuna valutazione finora

- Presentacion Presupuesto Participativo 2023 - ChinchoDocumento32 paginePresentacion Presupuesto Participativo 2023 - ChinchoyordyNessuna valutazione finora

- Facultades de Gob LocalDocumento21 pagineFacultades de Gob LocalClaudia FasshauerNessuna valutazione finora

- FONCOMUNDocumento6 pagineFONCOMUNThalia FalconiNessuna valutazione finora

- Tributacion Municipal MonografiaDocumento47 pagineTributacion Municipal Monografiajose luis chara alanocaNessuna valutazione finora

- Gobiernos LocalesDocumento2 pagineGobiernos LocalesAlexis Hidalgo OrtizNessuna valutazione finora

- Renta de Quinta CategoriaDocumento22 pagineRenta de Quinta CategoriaDiana Marisol Cajas TiradoNessuna valutazione finora

- La Descentralización en El PerúDocumento40 pagineLa Descentralización en El PerúDeysi Yaneth Rubio CubasNessuna valutazione finora

- Programa de Incentivos A La Mejora de La Gestión MunicipalDocumento74 paginePrograma de Incentivos A La Mejora de La Gestión MunicipalNestorTesilloChuraNessuna valutazione finora

- Grupo Vii - Tributos Municipales Parte IiDocumento31 pagineGrupo Vii - Tributos Municipales Parte IijuanaNessuna valutazione finora

- 11 Suspension o Conclusion Del Procedimiento de Cobranza CoactivaDocumento1 pagina11 Suspension o Conclusion Del Procedimiento de Cobranza CoactivaJose TarazonaNessuna valutazione finora

- Justificación de Los Tributos MunicipalesDocumento8 pagineJustificación de Los Tributos MunicipalesJesús CgNessuna valutazione finora

- Ordenamiento J - Municipal Normas MunicipalesDocumento13 pagineOrdenamiento J - Municipal Normas MunicipalesRaquel Makela CcallaNessuna valutazione finora

- Derecho MunicipalDocumento16 pagineDerecho MunicipalGary Escobar VilcaNessuna valutazione finora

- El Patrimonio MunicipalDocumento2 pagineEl Patrimonio MunicipalRodrigo Gómez Manrique0% (1)

- Preguntas de Derecho Notarial para Un ExamenDocumento4 paginePreguntas de Derecho Notarial para Un ExamenAlejandro Rodriguez Molina100% (1)

- S03.s1 Material de Clase - UTPDocumento32 pagineS03.s1 Material de Clase - UTPjuan alexisNessuna valutazione finora

- Tesis Medidas Cautelares en El Proceso TributaroDocumento156 pagineTesis Medidas Cautelares en El Proceso Tributaroricardo pradoNessuna valutazione finora

- Tasas Municipales-2019Documento32 pagineTasas Municipales-2019Sebastian RamosNessuna valutazione finora

- Tranajo Final - Contribucion Especial de Obras PúblicasDocumento21 pagineTranajo Final - Contribucion Especial de Obras PúblicasRolando ÑahuiNessuna valutazione finora

- Procedimiento ConciliatorioDocumento35 pagineProcedimiento Conciliatoriowrojas_189181Nessuna valutazione finora

- Recurso de Reclamacion ImprimirDocumento3 pagineRecurso de Reclamacion ImprimirKath LDNessuna valutazione finora

- Modelo de Demanda Contra Resolución Del Tribunal de Disciplina PolicialDocumento17 pagineModelo de Demanda Contra Resolución Del Tribunal de Disciplina Policialdepcri apurimac abancayNessuna valutazione finora

- Texto Unico Ordenado - PerúDocumento21 pagineTexto Unico Ordenado - PerúJefrey Andreé Cruz V100% (1)

- Presupuesto ParticipativoDocumento16 paginePresupuesto ParticipativoChristian Quispe RivaNessuna valutazione finora

- Principios Del Derecho Presupuestario - ResumenDocumento2 paginePrincipios Del Derecho Presupuestario - ResumenYomar Barreto NivinNessuna valutazione finora

- Sistema Nacional de Presupuesto PúblicoDocumento11 pagineSistema Nacional de Presupuesto PúblicoVeronica CruzadoNessuna valutazione finora

- Esquema de Las Etapas Del ProcesoDocumento1 paginaEsquema de Las Etapas Del ProcesoLIZETH NICOLLE FARFAN DE LEON100% (2)

- Semana X - Tasas MunicipalesDocumento8 pagineSemana X - Tasas MunicipalesJessica Gonzales UrquizoNessuna valutazione finora

- Ley Organica MunicipalidadesDocumento43 pagineLey Organica Municipalidadesyuesti11253Nessuna valutazione finora

- Sistema Tributario MunicipalDocumento68 pagineSistema Tributario MunicipalYeng Dennis Castillo TorreNessuna valutazione finora

- Principios TributariosDocumento13 paginePrincipios Tributariosyanina rivasNessuna valutazione finora

- Las Normas MunicipalesDocumento32 pagineLas Normas MunicipalesOscar FariasNessuna valutazione finora

- Derecho Notarial Uancv 2021 IDocumento60 pagineDerecho Notarial Uancv 2021 IWil Wil ApazaNessuna valutazione finora

- Proceso de Alimentos - ExpoDocumento68 pagineProceso de Alimentos - ExpoWilman Espinal RequejoNessuna valutazione finora

- Los Tributos Municipales en Elperu MayraDocumento31 pagineLos Tributos Municipales en Elperu Mayrapaulo jhair freitas cordovaNessuna valutazione finora

- Municipio y MunicipalidadDocumento1 paginaMunicipio y MunicipalidadceaupavaNessuna valutazione finora

- Codigo TributarioDocumento12 pagineCodigo Tributarioyajaira aguilarNessuna valutazione finora

- Impuesto AlcabalaDocumento49 pagineImpuesto AlcabalaRebeca Mariel Palacios MendozaNessuna valutazione finora

- La Renta Bruta y La Renta NetaDocumento5 pagineLa Renta Bruta y La Renta NetaJORGE QUISPE CALLONessuna valutazione finora

- El Sistema de Endeudamiento PublicoDocumento37 pagineEl Sistema de Endeudamiento PublicoMADELEYNE TABITANessuna valutazione finora

- Eficacia de Los Actos AdministrativosDocumento6 pagineEficacia de Los Actos Administrativosdvargasq2Nessuna valutazione finora

- Instructivo 003Documento4 pagineInstructivo 003Yuri ParedesNessuna valutazione finora

- Pensión de Jubilación y SobrevivenciaDocumento75 paginePensión de Jubilación y SobrevivenciajoseNessuna valutazione finora

- Tributacion MunicipalDocumento58 pagineTributacion MunicipalJustin QuieroNessuna valutazione finora

- Descentralización en El PerúDocumento20 pagineDescentralización en El PerúHelen Böttger Valderrama100% (1)

- Derecho MunicipalDocumento11 pagineDerecho MunicipalIván VértizNessuna valutazione finora

- Impuesto Al Patrimonio VehicularDocumento14 pagineImpuesto Al Patrimonio VehicularFlavio Portugal LázaroNessuna valutazione finora

- Competencias Exclusivas y Compartidas de Gobiernos Locales y RegionalesDocumento5 pagineCompetencias Exclusivas y Compartidas de Gobiernos Locales y RegionalesIvoc MBorlinicNessuna valutazione finora

- Impuestos Municipales PDFDocumento10 pagineImpuestos Municipales PDFCarlos Guzman ChiribogaNessuna valutazione finora

- Registro de Propiedad Inmueble ResumenDocumento8 pagineRegistro de Propiedad Inmueble ResumenMarino Paredes TanantaNessuna valutazione finora

- Contribuciones Al SencicoDocumento9 pagineContribuciones Al SencicoRoussDaysiMonteroCcantutaNessuna valutazione finora

- Derecho Municipal y RegionalDocumento35 pagineDerecho Municipal y RegionalronaldNessuna valutazione finora

- Impuesto PredialDocumento9 pagineImpuesto PredialJHAROL RODRIGO MORA CHOQUENessuna valutazione finora

- Tributos MunicipalesDocumento4 pagineTributos MunicipalesLeonel Mamani MamaniNessuna valutazione finora

- Unido - Planeamiento TributarioDocumento365 pagineUnido - Planeamiento TributarioJorge Luis Rodrigo FernandezNessuna valutazione finora

- El Proceso de Extracción Del PetróleoDocumento8 pagineEl Proceso de Extracción Del PetróleoLeonel Mamani MamaniNessuna valutazione finora

- Informe Mensual de Las Actividades Realizadas - Formato en WordDocumento3 pagineInforme Mensual de Las Actividades Realizadas - Formato en WordLeonel Mamani MamaniNessuna valutazione finora

- Preguntas de La Monitora Del MineduDocumento1 paginaPreguntas de La Monitora Del MineduLeonel Mamani MamaniNessuna valutazione finora

- W10-Fondo-Viñetas y SangriasDocumento7 pagineW10-Fondo-Viñetas y SangriasLeonel Mamani MamaniNessuna valutazione finora

- Docentes ActualizadoDocumento7 pagineDocentes ActualizadoLeonel Mamani MamaniNessuna valutazione finora

- Plan de Sesión de Aprendizaje Pendiente de RectaDocumento3 paginePlan de Sesión de Aprendizaje Pendiente de RectaLeonel Mamani Mamani100% (2)

- Informe Evaluacion Geologica Geodinamica Del Deslizamiento en El Cerro Manzanapata Distrito de Huachos Provincia Castrovirreyna Region Huancavelica 2014Documento73 pagineInforme Evaluacion Geologica Geodinamica Del Deslizamiento en El Cerro Manzanapata Distrito de Huachos Provincia Castrovirreyna Region Huancavelica 2014Leonel Mamani MamaniNessuna valutazione finora

- Convivencia DemocraticaDocumento6 pagineConvivencia DemocraticaLeonel Mamani Mamani100% (1)

- Investigación FormativaDocumento4 pagineInvestigación FormativaLeonel Mamani MamaniNessuna valutazione finora

- TESELACIONESDocumento2 pagineTESELACIONESLeonel Mamani MamaniNessuna valutazione finora

- Movimiento en El PlanoDocumento2 pagineMovimiento en El PlanoLeonel Mamani Mamani50% (2)

- Árbol Genealógico de Mi FamiliaDocumento2 pagineÁrbol Genealógico de Mi FamiliaLeonel Mamani MamaniNessuna valutazione finora

- Informe Recursos Didácticos de Material RecicladoDocumento7 pagineInforme Recursos Didácticos de Material RecicladoLeonel Mamani Mamani100% (1)

- Hoja de Ruta Del Desarrollo de La Jornada de Reflexión ModificadoDocumento3 pagineHoja de Ruta Del Desarrollo de La Jornada de Reflexión ModificadoLeonel Mamani Mamani100% (1)

- Analisis Pat Iei 40Documento2 pagineAnalisis Pat Iei 40Leonel Mamani MamaniNessuna valutazione finora

- RM Distribuciones NuméricasDocumento2 pagineRM Distribuciones NuméricasLeonel Mamani MamaniNessuna valutazione finora

- Análisis Sociológico de La Institución EducativaDocumento1 paginaAnálisis Sociológico de La Institución EducativaLeonel Mamani Mamani50% (2)

- Proyecto 5a IndustrialDocumento20 pagineProyecto 5a IndustrialLeonel Mamani MamaniNessuna valutazione finora

- Geo Mecanic ADocumento23 pagineGeo Mecanic ALeonel Mamani MamaniNessuna valutazione finora

- Carpeta Ped. 2019 Antauta ArteDocumento6 pagineCarpeta Ped. 2019 Antauta ArteLeonel Mamani MamaniNessuna valutazione finora

- Alterciones Trabajo Mina CorihuarmiDocumento8 pagineAlterciones Trabajo Mina CorihuarmiLeonel Mamani MamaniNessuna valutazione finora

- Tributos MunicipalesDocumento4 pagineTributos MunicipalesLeonel Mamani MamaniNessuna valutazione finora

- Informe de Geologia AmbientalDocumento25 pagineInforme de Geologia AmbientalLeonel Mamani MamaniNessuna valutazione finora

- Propiedades de RT - PrimeroDocumento2 paginePropiedades de RT - PrimeroLeonel Mamani MamaniNessuna valutazione finora

- Tema I - Los Ingresos Fiscales y La Base LegalDocumento23 pagineTema I - Los Ingresos Fiscales y La Base LegalDarioNessuna valutazione finora

- Constancias Laborales 2017 Viejo PelonDocumento125 pagineConstancias Laborales 2017 Viejo PelonAnonymous Y7P8MHn4Nessuna valutazione finora

- CUI - Lista de Precios Del 25 % TODOS LOS CURSOS Período 4 Marzo (Vigencia Desde El 20-02-2022)Documento1 paginaCUI - Lista de Precios Del 25 % TODOS LOS CURSOS Período 4 Marzo (Vigencia Desde El 20-02-2022)Gonzalo FragaNessuna valutazione finora

- Aashto - 1993Documento5 pagineAashto - 1993FrankoEstebanPonceNessuna valutazione finora

- Explotación y AlienaciónDocumento5 pagineExplotación y AlienaciónJosé María SazNessuna valutazione finora

- Problemas Finanzas 1-20Documento14 pagineProblemas Finanzas 1-20FK FGNessuna valutazione finora

- Finanzas CorporativasDocumento7 pagineFinanzas CorporativasKaren Mora ArteagaNessuna valutazione finora

- Tasas de ColocaciónDocumento3 pagineTasas de ColocaciónYOVANNI SANTIAGO GONZALEZ RINCONNessuna valutazione finora

- Etapas de Desarrollo en La EmpresaDocumento8 pagineEtapas de Desarrollo en La EmpresaKatherineGutierrezSanchezNessuna valutazione finora

- Taller Probabilidad PDFDocumento7 pagineTaller Probabilidad PDFpaolaNessuna valutazione finora

- Antecedentes LocalesDocumento2 pagineAntecedentes Localesalfa ilegalNessuna valutazione finora

- Análisis Presupuesto 2017 Municipalidad de LanúsDocumento34 pagineAnálisis Presupuesto 2017 Municipalidad de LanúsGustavo Alvarez100% (1)

- Maderas Arauco Iso 14001Documento1 paginaMaderas Arauco Iso 14001Gaby López DelafuenteNessuna valutazione finora

- Ajustes Del EVADocumento18 pagineAjustes Del EVAJose PeraltaNessuna valutazione finora

- Unidad 1 Educacion Ciudadana 20224Documento2 pagineUnidad 1 Educacion Ciudadana 20224Francisca Isidora Ríos CastroNessuna valutazione finora

- Breve Historia Del Derecho AduaneroDocumento4 pagineBreve Historia Del Derecho Aduanero珍妮張Nessuna valutazione finora

- ACUERDO No. 7.-16 Plan Desarrollo PDFDocumento377 pagineACUERDO No. 7.-16 Plan Desarrollo PDFridipisaNessuna valutazione finora

- Clasificacion de Cuenta (Inventario e Ilustracion)Documento15 pagineClasificacion de Cuenta (Inventario e Ilustracion)copyy centeerNessuna valutazione finora

- Impuesto Al Activo NetoDocumento13 pagineImpuesto Al Activo NetodainomyNessuna valutazione finora

- Escala SalarialDocumento12 pagineEscala SalarialjhoaquinNessuna valutazione finora

- Preguntas Tipo InfesDocumento3 paginePreguntas Tipo InfesAlex Gonzalez0% (1)

- Impacto Del Colonialismo en Asia y ÁfricaDocumento2 pagineImpacto Del Colonialismo en Asia y ÁfricaGeronimo Villanueva ZarateNessuna valutazione finora

- Qué Es El Personal de LimpiezaDocumento3 pagineQué Es El Personal de LimpiezaAlejandro Posada SaninNessuna valutazione finora

- Inquisivi2006 2010Documento197 pagineInquisivi2006 2010Pedro Echeverria100% (2)

- PDF1EMBALAJESSTANDARDSAC407202311036Documento8 paginePDF1EMBALAJESSTANDARDSAC407202311036Javier Saucedo SantanderNessuna valutazione finora

- BellezaDocumento101 pagineBellezaEdwinJamesCaeroErazo100% (1)