Documenti di Didattica

Documenti di Professioni

Documenti di Cultura

Calculo de Var para Un Portafolio de Préstamos

Caricato da

titan5000Titolo originale

Copyright

Formati disponibili

Condividi questo documento

Condividi o incorpora il documento

Hai trovato utile questo documento?

Questo contenuto è inappropriato?

Segnala questo documentoCopyright:

Formati disponibili

Calculo de Var para Un Portafolio de Préstamos

Caricato da

titan5000Copyright:

Formati disponibili

1

CALCULO DE VAR PARA UN PORTAFOLIO DE PRSTAMOS

Ricardo A. Tagliafichi

INTRODUCCIN

Una de las principales funciones de las entidades financieras es la colocacin de

los depsitos en prstamos en sus distintas versiones: compra de bonos y

obligaciones negociables, prstamos personales, prendarios, hipotecarios,

descuento de documentos, anticipos en cuenta corriente, financiacin de tarjetas

de crdito, etc.

Este flujo de fondos a cobrar que surge de este portafolio de prstamos, est

sujeto a los siguientes riesgos:

o Riesgo de Crdito

o Riesgo de Tasa de Inters

o Riesgo de Liquidez

Este trabajo est dedicado al anlisis de dichos riesgos y la valoracin de los

mismos mediante distintos modelos de clculo financiero y estadstica.

En primer lugar se analiza el riesgo de Crdito mediante el clculo de la mora

de la cartera segn definiciones del Banco Central de la Repblica Argentina y la

aplicacin de un modelo de scoring, a los efectos de calcular la mora a la que se

expone dicha cartera.

Como segunda parte se desarrollan modelos de aplicacin para el clculo del

valor actual de la cartera por fluctuaciones en la tasa de inters, se analizan las

estructuras de tasas en distintos ambientes econmicos y la prediccin del

comportamiento de la misma.

En la tercer parte y como consecuencia de las fluctuaciones de la tasa de

inters, nos enfrentamos con el riesgo ms importante de la industria financiera

que es el riesgo de liquidez o lo que seria no poder honrar las obligaciones a su

vencimiento. Este riesgo est ntimamente relacionado con los vaivenes de la tasa

de inters. Se muestran los efectos del descalce.

Finalmente con las medidas de los riesgos calculadas se muestran las distintas

alternativas a adoptar para mitigar las posibles prdidas estimadas por los modelos

aplicados.

1. EL PORTAFOLIO DE PRSTAMOS

Las entidades financieras, por el origen de su actividad, tienen una gran parte

de sus activos invertidos en prstamos de distinto tipo, lo que llamamos un

portafolio de renta fija.

2

Si queremos simplificar el concepto a los efectos de unificar el funcionamiento

de los efectos financieros, podemos decir que la entidad financiera se dedica a la

compra de derechos de cobranzas de distintos flujos de fondos. En otras palabras

se otorga un prstamo y el deudor debe reintegrar una cantidad de cuotas,

compra un bono u obligacin negociable y el emisor se compromete a reintegrar el

capital ms el inters en los plazos de emisin convenidos.

Hasta mediados de los 80 para las entidades financieras el nico riesgo que se

analizaba era el riesgo de crdito, especficamente el riesgo de mora y default de

los flujos de fondos comprometidos.

Con los ltimos acontecimientos y las crisis recurrentes en todas partes desde

los 90 a la fecha, el clculo del riesgo de crdito se ha sofisticado y han aparecido

otros riesgos que ponen a las entidades y al sistema frente a una crisis de

confianza.

El sistema financiero se sostiene solo si en el momento del vencimiento de los

compromisos la entidad financiera honra sus obligaciones. La sola mencin del

delay de un pago por 24 horas provoca un resfriado que puede convertirse en

pulmona, neumona y muerte del sistema.

Por ello la valoracin de los activos deducidas las respectivas reservas por los

riesgos a que est expuesto el portafolio, debe guardar una relacin sana con los

compromisos asumidos en el pasivo.

1.1 VaR de Crdito

Para el clculo del riesgo de mora o default, es importante definir los tipos de

prstamos que otorgan las entidades financieras

1.2 Tipos de prstamos

El portafolio de renta fija se lo puede dividir en dos grandes grupos:

1) Bonos, obligaciones negociables y prstamos a entidades calificadas o

susceptibles de calificacin de crdito

2) Prstamos personales, prendarios, hipotecarios, etc.

En el caso del primer grupo, las calificadoras de riesgo deben emitir una

calificacin del deudor en el momento de la emisin de las obligaciones, con el

compromiso de mantener al deudor calificado hasta el vencimiento del producto

emitido. A partir de dicha calificacin se utiliza una matriz de transicin o proceso

de Markov a los efectos de obtener la probabilidad de default del deudor en un

periodo dado.

Esta forma de clculo est basada en dos pilares a) la calificacin del deudor y

b) la confeccin de la matriz de transicin.

3

Tabla 1. Matriz de transicin a un ao de plazo

Califica

cin

Inicial

Calificacin a fin de ao (% de probabilidad de cambio)

AAA AA A BBB BB B CCC Def.

AAA 90.81 8.33 0.68 0.06 0.12 0 0 0

AA 0.70 90.65 7.79 0.64 0.06 0.14 0.02 0

A 0.09 2.27 91.05 5.52 0.74 0.26 0.01 0.06

BBB 0.02 0.33 5.95 86.93 5.30 1.17 0.12 0.18

BB 0.03 0.14 0.67 7.73 80.53 8.84 1.00 1.06

B 0 0.11 0.24 0.43 6.48 83.46 4.07 5.20

CCC 0 0 0.22 1.30 2.38 11.24 64.86 19.79

Una de las formas de corroborar el clculo anterior sera recurriendo al dicho

popular Cuando la limosna es grande hasta el santo desconfa, en este caso el

exceso de tasa sobre el rendimiento del activo puede dar una idea de la

probabilidad de default segn el siguiente esquema.

4

t t

(

+

+

(

+

=

+

=

) 1 (

100

) 1 (

) 1 (

100

) 1 (

100

*

*

i

f

i i

P

t t

t t

f

i

i

f

i

i

=

+

+

+ =

+

+

) 1 (

) 1 (

1

1

) 1 (

) 1 (

*

*

) 1 )( 1 (

) (

*

*

f i

i i

+

= t

donde:

t es la probabilidad de default

f es la tasa de recupero en caso de default

i es la tasa de inters libre de riesgo TLR (fly to quality)

i* es la tasa de inters aplicada a la operacin o TIR

P es el precio de mercado

VN es el Valor Nominal o flujo de fondos

Proceso de Default

Probabilidad = t

Probabilidad = 1 - t

Default

Pago = f * $ 100.-

No hay default

Pago = $ 100.--

Precio

Inicial

P

*

5

Considerando mltiples periodos, compondremos tasas de inters y tasas de

default sobre cada periodo. En otras palabras t es ahora un promedio anual de

tasa de default; suponiendo que la inversin es por t periodos resulta:

( ) ( ) | | { }

t t

t t

t t t

f i i

i

f

i i

P

t t

t t

+ + = +

(

+

+

(

+

=

+

=

1 1 1 ) 1 ( ) 1 (

) 1 (

100

) 1 (

) 1 (

100

) 1 (

100

*

*

*

Reordenando los trminos se puede escribir:

) 1 (

) 1 (

1

) 1 (

) 1 (

) 1 ( ) 1 (

) 1 (

) 1 (

*

*

t

t t

=

+

+

+ =

+

+

t

t

t

t t

t

t

f

f

i

i

f f

i

i

Cuando existe un default se recupera una proporcin de la inversin (f ) y se

pierde una proporcin o porcentaje igual a (1 f ) que llamamos coeficiente de

prdida. El ratio entre el premio o exceso de tasa por sobre la tasa libre de riesgo

y el coeficiente de prdida da una idea de la magnitud de la probabilidad de

default.

Ya qued demostrado en la pasada crisis de las hipotecas basura en 2007, la

falacia de las calificaciones de los deudores. Las calificaciones de Lehman Brothers

y Madoff permitan establecer en una de las matrices de transicin que la

probabilidad de default para los prximos 360 das era del 0.16% y la probabilidad

de salir de la categora de investment grade era del 5% en el mismo perodo.

El segundo grupo, los prstamos que se cancelan con pagos siguiendo sistemas

de prstamo francs, alemn, americano o bullet y de cada libre, para deudores

que no tienen y no necesitan calificacin de riesgo, la probabilidad de default para

un periodo dado puede ser calculada mediante el empleo de un modelo de scoring

aplicado a la entidad.

A partir de una gran cantidad de observaciones se puede construir un modelo

de Scoring de manera tal que permita calcular la probabilidad de default.

6

Tabla 2. Modelo de informacin requerida

Variable Tipo

Valor de la

variable

Presenta atrasos de pago por ms de 90 das

(default)

Variable dependiente

Nro. de veces

Dummy

Si Nro. > 0

Valor = 1

Importe del prstamo Valor Valor

Relacin cuota / ingreso Valor Valor

Estado Civil Dummy Casado = 0

Tiene garante Dummy Si = 0

Es propietario del lugar donde vive Dummy Si = 0

Zona de residencia (algunas zonas pueden ser

tomadas como riesgosas)

Dummy

Zona

riesgosa = 1

Tiene cheques rechazados Dummy Si = 1

A partir de las i observaciones realizadas en el cuadro anterior, estas son

enunciativas, si se aplica un modelo de regresin lineal de Mnimos Cuadrados

clsico para un suceso binomial en este caso, estuvo alguna vez durante la vida del

contrato con mora de ms de 90 das, que denominaremos default, se obtiene

como resultado de la ecuacin un valor que llamaremos Scoring.

Sea entonces una variable dependiente, binomial, llamada Dummy que solo

puede tomar dos valores, por ejemplo:

Default = 1, no Default = 0

Si llamamos:

y

i

= 1 (en caso de default)

y

i

= 0 (en caso de no default)

Entonces el modelo de regresin ser:

) ( 1 ) | 1 ( | | x F x y P = =

Donde F es una funcin contnua y denota la probabilidad acumulada para el

coeficiente encontrado o sea la probabilidad que se produzca el suceso, en nuestro

caso default, estimado a partir de los coeficientes encontrados en la regresin para

las variables explicativas.

7

Esta probabilidad acumulada depende del modelo binomial seleccionado para la

distribucin de F. Los parmetros del modelo que estiman una variable

dependiente que solo toma valores de 1 o 0 surgen de una regresin de mnimos

cuadrados aplicando el concepto de mxima verosimilitud, para el clculo de los

coeficiente de la matriz x

Estos modelos de regresin binaria parten de la composicin del modelo no

solo en la seleccin de las variables explicativas sino en la seleccin de la

distribucin de probabilidades de los errores del modelo.

Se presentan para su uso tres modelos de regresin binaria para su clculo que

son los siguientes:

1) El modelo Probit (distribucin normal de los errores)

2) El modelo Logit (distribucin logstica de los errores)

3) El modelo Gompit (distribucin de valores extremos de los errores)

2. EL MODELO PROBIT

Este modelo presenta una distribucin normal para los errores de la matriz x

3. EL MODELO LOGIT

Donde la distribucin de los errores depende de una distribucin logstica, que

admite la presencia de simetra pero con colas ms pesadas o valores extremos en

ambos lados de la curva

4. EL MODELO GOMPIT

) exp( )) exp( 1 ( 1 ) 1 (

' '

| |

|

x x

i i

e e x y P

= = =

Est basada en la distribucin acumulada de probabilidades para el tipo I de la

distribucin de valores extremos o sea es una distribucin de probabilidades

) ( ) ( 1 ) 1 (

' '

| | | x x x y P

i i i

u = u = =

) 1 (

1 ) 1 (

'

'

'

'

) 1 (

|

|

|

|

|

x

x

e

x

i i

e

e

e x y P

x

+

= = =

+

8

asimtrica estimada hacia el lado de los mnimos tendiendo a una distribucin

Weibull.

En todos los casos F(x) es el valor del scoring encontrado y su funcin

representa la probabilidad que un deudor que su anlisis arroje ese valor de

scoring, se presente en default.

Cuando se corre un modelo de este tipo, como resultado de la regresin binaria

hay que analizar los siguientes coeficientes: LR y Mac Fadden R

2

.

El estadstico LR es un coeficiente que sirve para medir si las variables

explicativas del modelo, en su conjunto, son nulas. Su clculo es igual a

|

.

|

\

|

1

donde es la funcin de mxima verosimilitud y

es la funcin de

mxima verosimilitud restringida.

Este coeficiente estadstico tiende a la distribucin Chi Cuadrado con k grados

de libertad siendo k la cantidad de variables explicativas del modelo.

El otro coeficiente es el Mac Fadden R. Este mide los resultados de las

distintas opciones del clculo de los residuos del modelo y sirve para elegir el

modelo de scoring que se va a utilizar.

Ejemplo:

Variable dependiente: que el deudor se atrase ms de 90 das

Modelo de scoring: Logit

Resultado de la ecuacin (x): 3.45

Scoring:

| | ' '

1

x x

e e + = 0.969 (suele mostrrselo como 969)

Probabilidad que caiga en una mora de ms de 90 das = 1 0.969 = 3.1%

Var para un portafolio de renta fija

En un portafolio de renta fija se agrega un componente fundamental que es la

tasa de inters y la estructura de la misma para calcular el valor del portafolio de

renta fija

Partiendo de que el valor del portafolio de inversin que llamaremos P es el

resultado de la siguiente frmula:

n

n

i

CF

i

CF

i

CF

i

CF

P

) 1 ( ) 1 ( ) 1 ( ) 1 (

3

3

2

2 1

+

+ +

+

+

+

+

+

=

9

El problema se presenta en el clculo de la estructura de tasas para cada uno

de los periodos que componen el flujo de fondos de este portafolio. Este es un

modelo emprico de estructura de tasas de inters a partir de la cotizacin u

observacin del mercado expuesto en el cuadro siguiente:

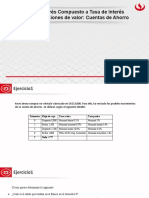

Grfico 1

A partir de esta estructura de tasas estimada se puede calcular el valor del

portafolio al da de la fecha y comenzar a estimar VaR partiendo de los clculos de

Duration y Convexity que son:

( )

( )

P

i

tCF

i

MD

n

t

t

t

=

+

+

=

1

1

1

1

Para la Duration y

=

+

+

+

=

n

t

t

t

i

CF t t

CV

1

2

) 1 (

) 1 (

Para el ajuste por convexidad

En forma grfica se pueden apreciar ambos efectos

Plazo TNA

1 13.00%

7 15.00%

30 15.50%

60 16.00%

90 17.50%

180 18.75%

360 20.50%

540 22.00%

720 23.00%

Estructura de Tasas

8.50%

13.50%

18.50%

23.50%

28.50%

Estructura de Tasas

Tasas proyectadas

10

Grfico 2

De manera tal que la variacin porcentual del portafolio estar dada por:

2

5 . 0 % i CV i MD P o o + = A

Para la estimacin de i, variacin porcentual de la tasa de inters, podemos

utilizar los pasos utilizados para el clculo de VaR de renta variable pero en este

caso mirando el otro lado de la curva, dado que la prdida de valor de nuestro

portafolio estar dada por el incremento de la tasa de inters.

Este valor de i est compuesto de dos partes:

1) el coeficiente de seguridad que resulta de la distribucin de probabilidades que

se puede aplicar a las variables y

2) la volatilidad estimada para el horizonte de tiempo calculado.

11

Grfico 3

Adems del clculo de la volatilidad de la tasa y su distribucin de

probabilidades, debemos determinar qu variable utilizar para el clculo de la

variacin de la tasa de inters.

Como se puede apreciar en los cuadros expuestos a continuacin la tasa de

inters de referencia en nuestro pas resulta ser la tasa Badlar para bancos

privados dado que adems de usrsela para el ajuste de la tasa de prstamos a

largo plazo, es una variable para establecer distintas estructuras de tasa.

Cuando la tasa de inters Badlar sube en forma brusca, las estructuras de tasa

ofrecida por el mercado se aplanan y los plazos ofertados son menores. Si bien se

puede encontrar un precio para plazos mayores a 365 das, no se puede concretar

la operacin por falta de oferente.

Grficos 4, 5 y 6

Esttico: Coeficiente de seguridad

Dinmico: volatilidad de la tasa

Forma de clculo de la

variacin de la tasa de

inters

Tasa de

20%

22%

24%

26%

28%

30%

32%

8,50%

13,50%

18,50%

23,50%

28,50%

8,50%

13,50%

18,50%

23,50%

28,50%

27/0

28/0 30/1

12

5. CALCULO ESTTICO DEL COMPORTAMIENTO DE LAS VARIACIONES DE

LA TASA BADLAR

Como resultante de estas observaciones y al rechazarse la normalidad de estas

variaciones surge la necesidad del uso de distribuciones de colas pesadas, tales

como la distribucin logstica, la de valores extremos o la distribucin alargada de

Kupiec, siendo esta ltima la que supera al back testing.

Grfico 7

6. CLCULO DINMICO DEL COMPORTAMIENTO DE LAS VARIACIONES

DE LA TASA BADLAR:

Una de las formas de estimar la variacin diaria de la tasa de inters es usar un

modelo dinmico. Por qu la denominacin de dinmico? Porque es un modelo

que se basa en el comportamiento de la serie como dependiente del tiempo, o sea

analiza los datos como una serie cronolgica, donde para hacer una prediccin de

i, esta se va a realizar a partir de los ltimos datos observados. Lo que vamos a

utilizar son modelos Arch

1

aplicados a la regresin de la series sobre una

constante.

Por qu se usa de este modelo dinmico? Por las siguientes razones:

a) Cuando se analiza la serie en forma esttica advertimos una gran

concentracin de datos alrededor del valor medio y adems muchos datos

en los extremos, lo que nos permite decir que la serie vista como

independiente de tiempo es leptocrtica y de colas pesadas.

39

Hay cientos de trabajos que tratan el problema de la estimacin de la volatilidad. Los

modelos de mayor aplicacin en la materia surgen de la aplicacin de modelos Garch(1,1)

desarrollados por Engle y Bollerslev cuyos coeficientes estn incluidos en los anlisis de las

series en las pginas de Bloomberg.

0

40

80

120

160

7.5 10.0 12.5 15.0 17.5 20.0 22.5 25.0

Serie: BADLAR

Observationes 1485

Media 11.21

Mediana 10.75

Maximo 26.13

Minimo 6.81

volatilidad. 2.97

Asimetria 1.57

Kurtosis 6.25

Jarque-Bera 1272.87

Probabilidad que

tenga distribucion

Normal 0.00

13

b) Como consecuencia de a) estos datos no tienen distribucin normal de

probabilidades.

c) La funcin de auto correlacin y la funcin de auto correlacin parcial

demuestran que las variaciones no son independientes entre cada una de

las observaciones. Tambin los modelos fractales confirman esta

aseveracin

d) Hoy a un inversor no le interesa que pas hace ms de dos aos o hace

ms de un ao, le interesa el comportamiento reciente, es por todo esto

que se propone el uso del siguiente modelo para el clculo de la

volatilidad de la serie cronolgica, en este caso las variaciones diarias de

la tasa Badlar.

e) De acuerdo a lo expresado en d) esta es una forma que tenemos los

quants de compatibilizar razonamientos con los intuitivos.

Grfico 8

Si se superan los resultados de una serie de test estadsticos, estaramos en

condiciones de usar el siguiente modelo:

2

1

2

1

2

+ + =

t t t

|o oc e o

Donde o

2

t

es el valor al cuadrado de la volatilidad en el momento t c

2

t-1

es el

error al cuadrado de la observacin menos la media en t-1 o

2

t-1

es el cuadrado de

la volatilidad estimada para t-1 |, o, e son los coeficientes de la ecuacin

-30

-10

10

30

50

70

-10

-5

0

5

10

15

20

25

0

2

/

0

1

/

2

0

0

3

2

8

/

0

4

/

2

0

0

3

2

1

/

0

8

/

2

0

0

3

1

5

/

1

2

/

2

0

0

3

0

7

/

0

4

/

2

0

0

4

0

3

/

0

8

/

2

0

0

4

2

4

/

1

1

/

2

0

0

4

1

7

/

0

3

/

2

0

0

5

1

2

/

0

7

/

2

0

0

5

0

2

/

1

1

/

2

0

0

5

2

2

/

0

2

/

2

0

0

6

2

1

/

0

6

/

2

0

0

6

1

1

/

1

0

/

2

0

0

6

0

6

/

0

2

/

2

0

0

7

0

4

/

0

6

/

2

0

0

7

2

6

/

0

9

/

2

0

0

7

2

3

/

0

1

/

2

0

0

8

2

0

/

0

5

/

2

0

0

8

1

1

/

0

9

/

2

0

0

8

0

7

/

0

1

/

2

0

0

9

%

V

a

r

i

a

c

i

o

n

e

s

d

i

a

r

i

a

s

T

a

s

a

d

e

I

n

t

e

r

e

s

B

a

d

l

a

r

Tasa de interes Badlar

Tasa de interes Badlar % variaciones diarias

14

Este modelo compatibiliza las creencias o intuicin de los traders ponindole un

sustento matemtico a su intuicin. Un poco del error de ayer (o) y otro poco de lo

que estime para ayer ()

Si el modelo supera el back testing, y la suma de los coeficientes ( + ) < 1

entonces se puede utilizar el modelo para calcular la volatilidad para das, para

superar el problema que la serie presenta por no tener distribucin normal de

probabilidades. La consecuencia de que las variaciones diarias no estn nid impide

el uso de la regla de t

o movimiento browniano para el clculo de la volatilidad

para un periodo de das. La frmula que se muestra abajo es muy conveniente

para calcular la volatilidad para un periodo dado, no solo para conocer el riesgo de

mercado durante cierto periodo de tiempo, sino que tambin se puede usar para

modificar la formula de Black and Scholes.

( ) ( )

( )

( )

( )

( )

2

1

2

1

1

1

1

1

) ( 1

t t

o

| o

| o

| o

| o

| o t

| o

e

o

t t

t

+

+

+

+

+

+

+

=

+

Donde |, o, e son los coeficientes de la ecuacin

o

2

t

es el cuadrado de la volatilidad estimada para t

son la cantidad de periodos para los que ser calculada la volatilidad

En el grfico siguiente se puede observar como el modelo Garch (1,1)

encontrado supera el back testing

15

Grfico 9

Con el clculo de i se puede calcular no solo la estimacin de la variacin del

portafolio de renta fija VaR, adems se pueden calcular los siguientes riesgos

Grfico 10

-15

-10

-5

0

5

10

15

Back testing para un modelo Garch(1,1)

upper limit limite inferior %variacion diaria

2i

i = z o

1,

TNA

1,

= TNA

0

(1+ i)

Riesgo de

tasa de

inters

Riesgo de

liquidez

VaR de Renta

Fija

16

El riesgo de la tasa de inters impacta directamente en el valor actual del

portafolio de renta fija, pero adems en forma indirecta provoca un riesgo

adicional que es el riesgo de liquidez

7. RIESGO DE LIQUIDEZ

El riesgo de liquidez es un riesgo poco amigable para su clculo como lo son los

riesgos analizados y como lo es el riesgo de crdito. Esta es la razn por la cual el

comit del Banco de Basilea no establece cargos de capital por este riesgo, no

obstante todos sabemos lo importante que es, sobre todo para instituciones

financieras, valorar, monitorear y manejar la liquidez.

El problema se lo puede separar en dos partes:

1) Liquidez de los activos, tambin llamado market / product liquidity risk,

es el riesgo que una posicin no puede ser fcilmente negociada sin

influenciar en el precio de mercado, por la inadecuada profundidad del

mismo.

2) Riesgo del financiamiento es el riesgo que tiene una entidad

financiera, que para cumplir con sus obligaciones contradas debe incurrir

en prdidas extraordinarias, por tener que vender activos a bajo precio o

tomar fondos a tasas muy altas.

Una de los indicadores para el clculo del riesgo de mercado de un portafolio

de renta fijo financiado por depsitos, obligaciones negociables y otras fuentes de

financiacin, es el uso de Gap Duration.

Este modelo se basa en el clculo de las durations por lnea de financiaciones

otorgadas y recibidas de manera tal de calcular el descalce de las cartera. Para el

clculo de las durations usaremos el valor actual de los flujos de fondos

descontadas a las tasas correspondientes a la estructura que ofrece el mercado en

el momento de la estimacin.

Tomemos el siguiente ejemplo:

Tabla 3

Activo

Valor

Actual

(MVA)

MD

(DA)

Prom.

Pond

(PPA)

Pasivo

Valor

Actual

(MVP)

MD

(DP)

Prom.

Pond

(PPP)

Prendario 310.75 1.19 3.69 Depsitos 74.81 0.45 0.36

Hipotecario 460.10 1.05 4.81 ON 245.62 0.63 1.54

Tarjetas 7.13 0.33 0.33 Otros 308.39 0.68 2.11

Total 777.98 1.10 8.52 Total 628.82 0.63 3.99

17

Donde para los activos:

(MVA) Es el valor actual del flujo de fondos descontados con las estructura de

tasas del mercado.

(DA) Es la duration que est calculada la TIR resultante del MVA y el flujo de

fondos

(PPA) Es el Promedio ponderado que resulta de: MVA * DA

Lo mismo es para los pasivos pero la sigla usada reemplaza la ltima letra A por la

P

Por efecto del descalce en el flujo de fondos, se est en presencia de los

riesgos de valuacin de los activos dado que habr que financiarse, en caso de

iliquidez del mercado, a tasas ms caras y a plazos ms cortos.

En consecuencia el clculo de Gap Duration estar dado por:

|

|

.

|

\

|

PPL

MVA

MVP

PPA GD *

Si usamos lo que el mercado llama como DV01 o sea que la tasa suba 100

puntos bsicos, la prdida que se tendr sobre los activos estar dada por:

( ) TIR

GD Perdida

+

=

1

01 . 0

* %

Como se puede apreciar de este clculo, cuanto menor sea el descalce menor

ser el coeficiente de gap duration, dado que la relacin pasivos activos ser

ms grande y en consecuencia menor ser el riesgo por la cobertura de las futuras

financiaciones.

8. VAR DEL PORTAFOLIO POR VARIACIN DE LA TASA DE INTERS

La variacin en Basic Points para el mes puede ser calculada por la variacin

estimada para la tasa badlar para los prximo 30 das y es un valor que se puede

ingresar para una estimacin ms cercana a la realidad.

Se dej 100 bp porque el mercado usa el DV01 como una medida estndar de

riesgo, pero debera ponerse el valor calculado de i para el periodo de tiempo

estimado, generalmente para los prximos 30 das en este caso de renta fija.

Si se desea calcular el VaR del portafolio para un periodo de 30 das, habr que

calcular la volatilidad de la tasa badlar usando los modelos no lineales explicados

ms arriba adems de calcular la distribucin de probabilidades a la que se ajusta

dicha tasa, de manera tal que se pueda estimar el correspondiente i que resulta

18

del coeficiente del nivel de seguridad de la variable multiplicado por la volatilidad

para dicho periodo.

En consecuencia quedara el porcentaje de prdida sobre los activos:

|

.

|

\

|

+

c

=

12

1

*

12

%

TIR

i GD

Perdida

9. CONCLUSIONES

Var de Crdito

a) Activos con calificacin de crdito

En los activos con calificacin de crdito es importante detectar si las

calificaciones estn on line con los estndares internacionales que se

establecen para las calificaciones.

En el caso de obligaciones soberanas las cuentas pblicas son un indicio

del bienestar de la economa y permiten establecer si la calificacin

otorgada es acorde con los indicadores macro del pas emisor

En el caso de empresas particulares los ndices de endeudamiento y la

capacidad de pago de los intereses son elementos susceptibles de

verificar si las calificaciones son acertadas o no.

Para mitigar la probabilidad de default los CDS (Credit Default Swap) son

los derivados ms aconsejables para cubrir los riesgos asumidos

b) Activos de crdito masivo sin calificacin

Un buen modelo de scoring es el que nos estimar que capital de riesgo

estamos exponiendo en cada lnea de crdito y este capital lo

relacionaremos con los ingresos que percibimos por dicha lnea (RAPM) a

efecto de estimar si este coeficiente satisface la inversin en esta lnea de

productos

Los modelos utilizados seran la regresin binaria para el clculo del scoring en

el caso de prstamos minoristas y la revisin de las matrices de transicin y

calificaciones para los prstamos de obligaciones negociables y bonos

VaR de tasa de inters

El clculo de la liquidacin de los activos cuando la tasa de inters sube trae

relacionado el riesgo de descalce o liquidez.

El anlisis de la duration, gap duration y el clculo de la variacin de la tasa de

inters, permite establecer cules sern las fuentes de financiamiento a las que

19

deberamos recurrir a fin de cubrir los descalces de la cartera y cul ser el costo

que debemos asumir para mantener la cartera de prstamos.

Este clculo es importante, dado que previene las grandes subas de las tasas

de inters, con la consiguiente escasez de fondos. Las medidas previniendo la

escasez de fondos deben anticiparse, dado que una vez que se produce la iliquidez

de mercado, toda medida ser muy costosa de aplicar.

En este tipo de clculo, es importante hacer un buen anlisis de bondad del

ajuste de la variable usada a los efectos de calcular el coeficiente de probabilidad

de ocurrencia de la misma y la volatilidad, descartando la famosa regla de t

que

no se cumple por la presencia de heterocedasticidad en la regresin sugerida para

el clculo de la volatilidad.

REFERENCIAS BIBLIOGRFICAS

Berstein P. (1996) Against the Gods, Nueva York, John Wiley.

Bollerslev T. (1986) Generalized autorregresive conditional heterocedasticity,

Journal of Econometrics 31, 307-327.

Bcbs (2001), The New Basel Capital Accord, Bank for International Settlement.

Greene W. (1997) Econometric Analysis, Nueva York, Prentice Hall.

Engle R. (1982) Autorregresive conditional Heterocedasticity with estimates of the

variance of United Kingdom inflation, Econometric 50, 987 1007.

Mishkin F. (2007) The economics of Money, Banking and Financial Markets, Nueva

York, Pearson.

Jorion P. (2002) Value at Risk, Nueva York, Prentice Hall.

Siddiqi N. (1969) Credit Risk Scorecards, Nueva York, John Wiley.

Potrebbero piacerti anche

- Finanzas para no financieros: El caso colombianoDa EverandFinanzas para no financieros: El caso colombianoValutazione: 3 su 5 stelle3/5 (4)

- Calculo de Var para Un Portafolio de PréstamosDocumento19 pagineCalculo de Var para Un Portafolio de PréstamosRob G ZelaNessuna valutazione finora

- Síntesis Del TrabajoDocumento7 pagineSíntesis Del TrabajoDaniel Villafuerte ChávezNessuna valutazione finora

- Antecedentes y Descripción FormulasDocumento3 pagineAntecedentes y Descripción FormulasrapsolceNessuna valutazione finora

- nhNe3woLajNYlMk5 - 9CjnJ2a0ZrUvegsV-Lectura Fundamental 4Documento21 paginenhNe3woLajNYlMk5 - 9CjnJ2a0ZrUvegsV-Lectura Fundamental 4Daniela AcostaNessuna valutazione finora

- Riesgo de Crédito y Liquidez - Saeteros ChristianDocumento10 pagineRiesgo de Crédito y Liquidez - Saeteros ChristianChristian SaeterosNessuna valutazione finora

- Análisis de BonosDocumento7 pagineAnálisis de BonosJorge Pubill100% (1)

- Concepto y Fundamentos Del VaRDocumento30 pagineConcepto y Fundamentos Del VaRAlba García AntónNessuna valutazione finora

- Entregable Final RiesgosDocumento11 pagineEntregable Final RiesgosAlicia MartinezNessuna valutazione finora

- Cuentas Por CobrarDocumento21 pagineCuentas Por CobrarErick SánchezNessuna valutazione finora

- 57 III Metodo IrbDocumento57 pagine57 III Metodo Irbjorge 27Nessuna valutazione finora

- Guía de Estudio de Adminitración de RiesgosDocumento10 pagineGuía de Estudio de Adminitración de RiesgosMarco GarciaNessuna valutazione finora

- Administracion Financiera 2 ExpoDocumento15 pagineAdministracion Financiera 2 ExpoSIGFREDO RODRIGUEZNessuna valutazione finora

- CUESTIONARIODocumento34 pagineCUESTIONARIOXime PilarNessuna valutazione finora

- Riesgo de CreditoDocumento12 pagineRiesgo de CreditoSARA YESENIA YAC AJTUNNessuna valutazione finora

- Portafolio 3 Operacion de CoverturaDocumento6 paginePortafolio 3 Operacion de CoverturaYURISSA MARCELA VALENCIANessuna valutazione finora

- Ejemplo de Riesgo CrediticioDocumento3 pagineEjemplo de Riesgo Crediticioluis davilaNessuna valutazione finora

- Escenario 5Documento12 pagineEscenario 5Andrea MorenoNessuna valutazione finora

- Caso Baring - Credit ScoringDocumento4 pagineCaso Baring - Credit ScoringJavierUruriCentenoNessuna valutazione finora

- Unidad 3Documento23 pagineUnidad 3jorge.silva.linerosNessuna valutazione finora

- TEMA #3 BONOS Segunda ParteDocumento7 pagineTEMA #3 BONOS Segunda ParteRuben R. Llanos CabaNessuna valutazione finora

- Riesgo CrediticioDocumento6 pagineRiesgo CrediticioEvelyn QuiñonezNessuna valutazione finora

- Instrumentos Derivados y EstructuradosDocumento133 pagineInstrumentos Derivados y EstructuradosMarcelo CastroNessuna valutazione finora

- Decisiones de Inversión y Riesgo - Semana 5Documento40 pagineDecisiones de Inversión y Riesgo - Semana 5Paulina JorqueraNessuna valutazione finora

- Artículo de Riesgo de CréditoDocumento17 pagineArtículo de Riesgo de CréditohenryNessuna valutazione finora

- VBNMDocumento80 pagineVBNMJOHA NIEVECELANessuna valutazione finora

- Concepto de RentabilidadDocumento7 pagineConcepto de RentabilidadLisbeth SanchezNessuna valutazione finora

- AMORTIZACIONDocumento18 pagineAMORTIZACIONMaira Bazan100% (1)

- BonosDocumento36 pagineBonosblass saenzNessuna valutazione finora

- Evalución Riesgo de Credito y MercadoDocumento3 pagineEvalución Riesgo de Credito y MercadoInvestigaciones EconómicasNessuna valutazione finora

- Riesgo de MercadoDocumento4 pagineRiesgo de MercadoFaBi Llanquipacha RojasNessuna valutazione finora

- Riesgo de Credito Tarea s2Documento9 pagineRiesgo de Credito Tarea s2Tania Belem Lopez SerranoNessuna valutazione finora

- Finanzas 3Documento32 pagineFinanzas 3Jorge Sandoval MirandaNessuna valutazione finora

- Finanzas 3Documento57 pagineFinanzas 3carolina velasquezNessuna valutazione finora

- Anexo - Apendice 1 WACC ModificadoDocumento16 pagineAnexo - Apendice 1 WACC Modificadodaniel mendozaNessuna valutazione finora

- 07 Riesgo de CreditoDocumento7 pagine07 Riesgo de Creditojhon100% (1)

- 1.inversión en Valores NegociablesDocumento24 pagine1.inversión en Valores NegociablesMaryJeydiRodríguezGómez33% (3)

- Riesgos FinancierosDocumento11 pagineRiesgos FinancierosNicole VélezNessuna valutazione finora

- Cap 13 JorionDocumento5 pagineCap 13 JorionJose Gabriel SantanaNessuna valutazione finora

- Unidad IV. Teoría de La Valuación de ValoresDocumento24 pagineUnidad IV. Teoría de La Valuación de Valoresmaria rodriguezNessuna valutazione finora

- Riesgo CrediticioDocumento15 pagineRiesgo CrediticioJean Paul Muñoz AlvaNessuna valutazione finora

- El CréditoDocumento3 pagineEl Créditodayana ortizNessuna valutazione finora

- Riesgos BancariosDocumento6 pagineRiesgos Bancariosclaudia camposNessuna valutazione finora

- Grupo 3 - Resumen de Los Elementos de Costo de CapitalDocumento3 pagineGrupo 3 - Resumen de Los Elementos de Costo de CapitalJhon Kenet Cotrina AlmeydaNessuna valutazione finora

- Tarea 2 RiesgosDocumento5 pagineTarea 2 RiesgosBrown BakeryNessuna valutazione finora

- Riesgo Practica 6Documento10 pagineRiesgo Practica 6BryanUreñaSlimNessuna valutazione finora

- Capitulo 1Documento7 pagineCapitulo 1Andrea Ramírez CárdenasNessuna valutazione finora

- Riesgos de Credito y Riesgos de LiquidezDocumento7 pagineRiesgos de Credito y Riesgos de LiquidezLaura TinocoNessuna valutazione finora

- Grado de .. MarciaDocumento13 pagineGrado de .. Marciajoyme14Nessuna valutazione finora

- Clasificación de Los Riesgos FinancierosDocumento6 pagineClasificación de Los Riesgos FinancierosAndres Jose Machado PirelaNessuna valutazione finora

- Riesgos ForwardDocumento2 pagineRiesgos ForwardrichardbenavidesNessuna valutazione finora

- Unidad 2 PPT 3Documento94 pagineUnidad 2 PPT 3Chantal Villagra RomoNessuna valutazione finora

- Formas de Devolución de DeudasDocumento4 pagineFormas de Devolución de DeudasBryan Andre Gallo BlasNessuna valutazione finora

- Cap3 Matematicas RiesgoDocumento20 pagineCap3 Matematicas Riesgobeto betoNessuna valutazione finora

- Avance 2 - Paula MendezDocumento5 pagineAvance 2 - Paula MendezPaula MendezNessuna valutazione finora

- Articulo Cientifico Del Bbva Continental Riesgo de CréditoDocumento22 pagineArticulo Cientifico Del Bbva Continental Riesgo de CréditohenryNessuna valutazione finora

- 6308 - Garzon GraceDocumento39 pagine6308 - Garzon GraceGraceGarzonNessuna valutazione finora

- Semana 03 FinanzasDocumento17 pagineSemana 03 Finanzasd.scribd.2024Nessuna valutazione finora

- Texto Definitivo de La MonografíaDocumento57 pagineTexto Definitivo de La MonografíaByron S. Puerto BarriosNessuna valutazione finora

- Modelos para Medir El RiesgoDocumento10 pagineModelos para Medir El RiesgoisabelcervantesmarNessuna valutazione finora

- Fi - Sesion 1Documento29 pagineFi - Sesion 1titan5000Nessuna valutazione finora

- Fi - Sesion 1 / Finanzas CorporativasDocumento21 pagineFi - Sesion 1 / Finanzas Corporativastitan5000Nessuna valutazione finora

- Fii - Sesion 7Documento6 pagineFii - Sesion 7titan5000Nessuna valutazione finora

- Reglamento Estudios Upein PDFDocumento21 pagineReglamento Estudios Upein PDFtitan5000Nessuna valutazione finora

- Grafica Barras PDFDocumento3 pagineGrafica Barras PDFtitan5000Nessuna valutazione finora

- Gitman 7.8.9 PDFDocumento4 pagineGitman 7.8.9 PDFtitan5000Nessuna valutazione finora

- Sesion 2Documento40 pagineSesion 2titan5000Nessuna valutazione finora

- Fi - Sesion 12Documento21 pagineFi - Sesion 12titan5000Nessuna valutazione finora

- Receta EstandarDocumento1 paginaReceta Estandartitan5000Nessuna valutazione finora

- Sesion 1Documento36 pagineSesion 1titan5000Nessuna valutazione finora

- Sesion 12 MicroDocumento50 pagineSesion 12 Microtitan5000Nessuna valutazione finora

- Sesion 1Documento36 pagineSesion 1titan5000Nessuna valutazione finora

- Sesion 1Documento36 pagineSesion 1titan5000Nessuna valutazione finora

- Intro Ducci OnDocumento37 pagineIntro Ducci Ontitan5000Nessuna valutazione finora

- AFIC Cap 6 Ciclo FinancieroDocumento24 pagineAFIC Cap 6 Ciclo FinancieroAndrés Felipe Erazo S.Nessuna valutazione finora

- Fii - Sesion 4Documento28 pagineFii - Sesion 4titan5000Nessuna valutazione finora

- Fi - Sesion 3Documento28 pagineFi - Sesion 3titan5000Nessuna valutazione finora

- Spss para PrincipiantesDocumento28 pagineSpss para Principiantestitan5000Nessuna valutazione finora

- Fi - Sesion 3Documento24 pagineFi - Sesion 3titan5000Nessuna valutazione finora

- Manual de Uso para Terminales ZKSoftwareDocumento7 pagineManual de Uso para Terminales ZKSoftwaretitan5000Nessuna valutazione finora

- Manual de Uso para Terminales ZKSoftwareDocumento7 pagineManual de Uso para Terminales ZKSoftwaretitan5000Nessuna valutazione finora

- CV07 1Documento3 pagineCV07 1titan5000Nessuna valutazione finora

- Sesión 4 - Interes Compuesto A Tasa de Interes Nominal Ecuaciones de Valor - Cuentas de AhorroDocumento13 pagineSesión 4 - Interes Compuesto A Tasa de Interes Nominal Ecuaciones de Valor - Cuentas de AhorroMax CanelaNessuna valutazione finora

- Formula Secreta 1 Paso A La VezDocumento7 pagineFormula Secreta 1 Paso A La Vezuser423Nessuna valutazione finora

- Mapa Conceptual Ev.1Documento2 pagineMapa Conceptual Ev.1Carreño CamilaNessuna valutazione finora

- Informe, Pas Corriente, GNO3Documento10 pagineInforme, Pas Corriente, GNO3Paz MartinezNessuna valutazione finora

- BALANCIN Tesoreria ExpressDocumento2 pagineBALANCIN Tesoreria ExpressedwardNessuna valutazione finora

- Documento de CréditoDocumento17 pagineDocumento de CréditoViviangelNessuna valutazione finora

- Caso Práctico Unidad 2Documento7 pagineCaso Práctico Unidad 2Edinson93% (14)

- Analisis de Liquidez IngeniosDocumento4 pagineAnalisis de Liquidez IngeniosPily RinconNessuna valutazione finora

- Ejercicios Valor Del Dinero en El Tiempo Desarrollar Maestrantes en GruposDocumento22 pagineEjercicios Valor Del Dinero en El Tiempo Desarrollar Maestrantes en GruposCinthya Karina QuiñonezNessuna valutazione finora

- SOLUCION PARCIAL Lab 3 - Interés CompuestoDocumento30 pagineSOLUCION PARCIAL Lab 3 - Interés CompuestoMANUEL RODRIGUEZNessuna valutazione finora

- Act.1 ECI Juan EscamillaDocumento1 paginaAct.1 ECI Juan EscamillaJuan Escamilla CastilloNessuna valutazione finora

- Grupo #1 - Diapositivas Del Valor Del Dinero en El TiempoDocumento30 pagineGrupo #1 - Diapositivas Del Valor Del Dinero en El TiempoVictoria Vegas SandovalNessuna valutazione finora

- Ejercicios Propuestos Interés SimpleDocumento3 pagineEjercicios Propuestos Interés SimpleVictor JidNessuna valutazione finora

- Demanda Ejecutiva Isabel CristinaDocumento5 pagineDemanda Ejecutiva Isabel CristinaManuel Vanegas100% (1)

- Velotrans - Ltda - Finalizado - 3 CorteDocumento56 pagineVelotrans - Ltda - Finalizado - 3 Corteleidy godoyNessuna valutazione finora

- Manejo de Interes Yerson CasianoDocumento17 pagineManejo de Interes Yerson CasianoYerson Juliian CNessuna valutazione finora

- 1.1 Importancia de La Ingeniería EconómicaDocumento29 pagine1.1 Importancia de La Ingeniería EconómicaJimena GonzalezNessuna valutazione finora

- Ecuacion Patrimonial ContableDocumento7 pagineEcuacion Patrimonial ContableEmily Flores0% (1)

- Mundo Muebles LtdaDocumento131 pagineMundo Muebles LtdaHector Fernandez GNessuna valutazione finora

- Kem930125ega Fyyq2j 154124858 IDocumento1 paginaKem930125ega Fyyq2j 154124858 ISantiagoNessuna valutazione finora

- Tarea 5. Costo 1Documento4 pagineTarea 5. Costo 1Lucia Monserrat Torres VergaraNessuna valutazione finora

- Ejercicios Contabilida IDocumento2 pagineEjercicios Contabilida ILuis Hector SalasNessuna valutazione finora

- Sistema Cambiario InternacionalDocumento10 pagineSistema Cambiario Internacionaljuan felipe calderonNessuna valutazione finora

- Operaciones NeutrasDocumento35 pagineOperaciones NeutrasLilianaFlores83% (6)

- Actividad 2Documento36 pagineActividad 2Alejandro AlvaradoNessuna valutazione finora

- Taller CF Caja MenorDocumento2 pagineTaller CF Caja MenorANDRES FELIPE QUEZADA TARAZONANessuna valutazione finora

- Comportamiento: Libretón Básico Cuenta DigitalDocumento7 pagineComportamiento: Libretón Básico Cuenta DigitalJuanjoRdzNessuna valutazione finora

- Orden Público EconómicoDocumento28 pagineOrden Público EconómicoJavier NavarreteNessuna valutazione finora

- Semana 4Documento15 pagineSemana 4MAYERLI MAITTE ALMEIDA MORENONessuna valutazione finora

- Eeff FalabellaDocumento185 pagineEeff FalabellaJimmyNessuna valutazione finora