Documenti di Didattica

Documenti di Professioni

Documenti di Cultura

Temario de Tributacion Utp Examen

Caricato da

Roly Angel Inga ValentinDescrizione originale:

Copyright

Formati disponibili

Condividi questo documento

Condividi o incorpora il documento

Hai trovato utile questo documento?

Questo contenuto è inappropriato?

Segnala questo documentoCopyright:

Formati disponibili

Temario de Tributacion Utp Examen

Caricato da

Roly Angel Inga ValentinCopyright:

Formati disponibili

TEMARIO DE TRIBUTACION

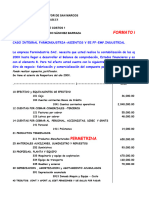

1-IMPUESTO A LA RENTA: 1ERA CAREGORIA DETERMINACION RENTA NETA - TASA APLICABLE: RENTAS DE PRIMERA CATEGORA (RENTA DE CAPITAL) Las rentas de primera categora tributan de manera independiente con una tasa de 6.25% sobre la renta neta imponible de primera categora. Para la determinacin anual del Impuesto a la Renta, en el caso del arrendamiento, se presume sin admitir prueba en contrario que la renta bruta anual del arrendamiento de predios no deber ser inferior al 6% del valor del autoavalo del predio. Dicha presuncin no se aplica cuando los predios son arrendados al Sector Pblico Nacional, museos, zoolgicos y bibliotecas. En el subarrendamiento, la renta bruta est constituida por la diferencia entre el alquiler que se le abona al arrendatario y el que ste deba abonar al propietario. 1-POTESTAD TRIBUTARIA 2.1. Potestad Tributaria La Potestad Tributaria, llamada por algunos, Poder Tributario, atreves de su artculo N- 74 de la constitucin poltica del Per. indica aquella facultad que tiene el Estado de crear, modificar, derogar, suprimir tributos, o se establece una exoneracin, exclusivamente por ley por decreto legislativo en caso de delegacin de facultades. Luego la potestad tributaria es la facultad del Estado entre otros, facultad que le es otorgada a diferentes niveles de gobierno o entidades del Estado, exclusivamente en la Constitucin.

La potestad tributaria es ejercida por el Gobierno Central, Regional y Local. El estado para ejercer la potestad tributaria deber respetar los principios de: 1.- Principio de Reserva de Ley.- es un mandato constitucional sobre aquellas materias que deben ser reguladas por esta fuente normativa. 2.-Principio de igualdad.- nadie debe ser discriminado por motivo de origen, raza, sexo, idioma, religin, opinin, condicin econmica o de cual que otra ndole. 3.-derecho fundamental de la persona art. 2 de la constitucin 3-I.G.V. AMBITO DE APLICACIN BASE IMPONIBLE TASA DEL IMPUESTO - CREDITO FISCAL El Impuesto General a las Ventas (IGV) es un impuesto que grava el valor agregado en cada transaccin realizada en las distintas etapas del ciclo econmico.

El impuesto bruto correspondiente a cada operacin gravada es el monto resultante de aplicar la tasa del impuesto sobre la base imponible, constituida por el valor de venta en la venta de bienes, el total de la retribucin en la prestacin o utilizacin de servicios, el valor de la construccin en los contratos de construccin, el ingreso percibido en la venta de inmuebles excluido el valor del terreno y el valor de Aduana ms los derechos e impuestos que afecten esta operacin en las importaciones AMBITO DE APLICACIN 1.- venta en el pasis de bienes inmuebles 2.- prestacin de servicios en el pas 3.- contratos de construccin 4.- la primera venta de inmuebles por el constructor 5.- utilizacin en el pas de servicios prestados por no domiciliados 6.- importacin de bienes ARTCULO 13.- BASE IMPONIBLE La base imponible est constituida por: a) El valor de venta, en las ventas de bienes. b) El total de la retribucin, en la prestacin o utilizacin de servicios. c) El valor de construccin, en los contratos de construccin. d) El ingreso percibido, en la venta de inmuebles, con exclusin del correspondiente al valor del terreno. e) El Valor en Aduana determinado con arreglo a la legislacin pertinente, ms los derechos e impuestos que afecten la importacin con excepcin del Impuesto General a las Ventas, en las importaciones. TASA DEL IMPUESTO Debe recordarse que para efectos prcticos, la tasa que se aplicar a partir del 1 de marzo de 2011 ser del 18%, en vista que a la tasa del IGV (16%) deber agregrsele el 2% por el Impuesto de Promocin Municipal (2%). CREDITO FISCAL El crdito fiscal est constituido por el Impuesto General a las Ventas consignado separadamente en el comprobante de pago, que respalde la adquisicin de bienes, servicios y contratos de construccin, o el pagado en la importacin del bien o con motivo de la utilizacin en el pas de servicios prestados por no domiciliados. a) Que el Impuesto est consignado por separado en el comprobante de pago que acredite la compra del bien, el servicio afecto, el contrato de construccin, o de ser el caso, en la nota de dbito, o en la copia autenticada por el Agente de Aduanas o por el fedatario de la Aduana de

los documentos emitidos por la SUNAT, que acrediten el pago del Impuesto en la importacin de bienes. Los comprobantes de pago y documentos, a que se hace referencia en el presente inciso, son aquellos que, de acuerdo con las normas pertinentes, sustentan el crdito fiscal. b) Que los comprobantes de pago o documentos consignen el nombre y nmero del RUC del emisor, de forma que no permitan confusin al contrastarlos con la informacin obtenida a travs de los medios de acceso pblico de la SUNAT y que, de acuerdo con la informacin obtenida a travs de dichos medios, el emisor de los comprobantes de pago o documentos haya estado habilitado para emitirlos en la fecha de su emisin. c) Que los comprobantes de pago, las notas de dbito, los documentos emitidos por la SUNAT, a los que se refiere el inciso a), o el formulario donde conste el pago del impuesto en la utilizacin del servicios prestados por no domiciliados; hayan sido anotados en cualquier momento por el sujeto del Impuesto en su Registro de Compras. El mencionado Registro deber estar legalizado antes de su uso y reunir los requisitos previstos en el Reglamento. 4.- INFRACCION TRIBUTARIA Y SANCIONES ADMINISTRATIVAS Es toda accin u omisin que importe la violacin de normas tributarias, siempre que se encuentre tipificada como tal en el Cdigo Tributario o en otras leyes o decretos legislativos. La infraccin ser determinada en forma objetiva y sancionada administrativamente con penas pecuniarias, comiso de bienes, internamiento temporal de vehculos, cierre temporal de establecimiento u oficina de profesionales independientes y suspensin de licencias, permisos, concesiones o autorizaciones vigentes otorgadas por entidades del Estado para el desempeo de actividades o servicios pblicos. (Artculos 164 y 165 del Cdigo Tributario).

Artculo 164.- CONCEPTO DE INFRACCIN TRIBUTARIA Es infraccin tributaria, toda accin u omisin que importe la violacin de normas tributarias, siempre que se encuentre tipificada como tal en el presente Ttulo o en otras leyes o decretos legislativos. (Artculo 164 sustituido por el Artculo 79 del Decreto Legislativo N 953 publicado el 5 de febrero de 2004 y vigente a partir del 6 de febrero de 2004). TEXTO ANTERIOR Artculo 164.- CONCEPTO DE INFRACCION TRIBUTARIA Toda accin u omisin que importe violacin de normas tributarias, constituye infraccin sancionable de acuerdo con lo establecido en este Ttulo.

Artculo 165.- DETERMINACION DE LA INFRACCION, TIPOS DE SANCIONES Y AGENTES FISCALIZADORES La infraccin ser determinada en forma objetiva y sancionada administrativamente con penas pecuniarias, comiso de bienes, internamiento temporal de vehculos, cierre temporal de establecimiento u oficina de profesionales independientes y suspensin de licencias, permisos,

concesiones o autorizaciones vigentes otorgadas por entidades del Estado para el desempeo de actividades o servicios pblicos. En el control del cumplimiento de obligaciones tributarias administradas por la Superintendencia Nacional de Administracin Tributaria - SUNAT, se presume la veracidad de los actos comprobados por los agentes fiscalizadores, de acuerdo a lo que se establezca mediante Decreto Supremo. (Ver Decreto Supremo N 101-2004-EF publicado el 23.07.2004 y vigente a partir del 24.07.2004).

Artculo 166.- FACULTAD SANCIONATORIA La Administracin Tributaria tiene la facultad administrativamente las infracciones tributarias. discrecional de determinar y sancionar

En virtud de la citada facultad discrecional, la Administracin Tributaria tambin puede aplicar gradualmente las sanciones, en la forma y condiciones que ella establezca, mediante Resolucin de Superintendencia o norma de rango similar. Para efecto de graduar las sanciones, la Administracin Tributaria se encuentra facultada para fijar, mediante Resolucin de Superintendencia o norma de rango similar, los parmetros o criterios objetivos que correspondan, as como para determinar tramos menores al monto de la sancin establecida en las normas respectivas. (Artculo 166 sustituido por el Artculo 80 del Decreto Legislativo N 953, publicado el 5 de febrero de 2004 y vigente a partir del 6 de febrero de 2004). (Ver Resolucin de Superintendencia N 141-2004/SUNAT, publicada el 12.06.2004 y vigente a partir del 06.06.2004). (Ver Fe de Erratas de la Resolucin de Superintendencia N 141-2004/SUNAT, publicada el 16.06.2004, modificando la vigencia de la Resolucin). (Ver Resolucin de Superintendencia N 063-2007/SUNAT, que aprueba el Reglamento del Rgimen de Gradualidad aplicable a infracciones del Cdigo Tributario, publicada el 31.03.2007 y vigente desde el 1.4.2007). TEXTO ANTERIOR Artculo 166.- FACULTAD SANCIONATORIA La Administracin Tributaria tiene la facultad discrecional de determinar y sancionar administrativamente la accin u omisin de los deudores tributarios o terceros que violen las normas tributarias. En virtud de la citada facultad discrecional, la Administracin Tributaria tambin puede aplicar gradualmente las sanciones, en la forma y condiciones que ella establezca, mediante Resolucin de Superintendencia o norma de

rango similar. (1) Para efecto de graduar las sanciones, la Administracin Tributaria se encuentra facultada para fijar, mediante Resolucin de Superintendencia o norma de rango similar, los parmetros o criterios que correspondan, as como para determinar tramos menores al monto de la sancin establecida en las normas respectivas. (1) La Administracin Tributaria, mediante Resolucin de Superintendencia o norma de rango similar, deber establecer los casos en que se aplicar la sancin de internamiento temporal de vehculo o la sancin de multa, la sancin de cierre o la sancin de multa, as como los casos en que se aplicar la sancin de comiso o la sancin de multa. (1) Prrafos incluidos por el Artculo 16 de la Ley N 27335, publicada el 31 de julio de 2000.

Artculo 167.- INTRANSMISIBILIDAD DE LAS SANCIONES Por su naturaleza personal, no son transmisibles a los herederos y legatarios las sanciones por infracciones tributarias.

Artculo 168.- IRRETROACTIVIDAD DE LAS NORMAS SANCIONATORIAS Las normas tributarias que supriman o reduzcan sanciones por infracciones tributarias, no extinguirn ni reducirn las que se encuentren en trmite o en ejecucin.

Artculo 169.- EXTINCION DE LAS SANCIONES Las sanciones por infracciones tributarias se extinguen conforme a lo establecido en el Artculo 27.

Artculo 170.- IMPROCEDENCIA DE LA APLICACIN DE INTERESES Y SANCIONES No procede la aplicacin de intereses ni sanciones si: 1. Como producto de la interpretacin equivocada de una norma, no se hubiese pagado monto alguno de la deuda tributaria relacionada con dicha interpretacin hasta la aclaracin de la misma, y siempre que la norma aclaratoria seale expresamente que es de aplicacin el presente numeral. A tal efecto, la aclaracin podr realizarse mediante Ley o norma de rango similar, Decreto Supremo refrendado por el Ministro de Economa y Finanzas, Resolucin de Superintendencia o norma de rango similar o Resolucin del Tribunal Fiscal a que se refiere el Artculo 154. Los intereses que no proceden aplicar son aqullos devengados desde el da siguiente del vencimiento de la obligacin tributaria hasta los diez (10) das hbiles siguientes a la publicacin de la aclaracin en el Diario Oficial El Peruano. Respecto a las sanciones, no se aplicarn las correspondientes a infracciones originadas por la interpretacin equivocada de la norma hasta el plazo antes indicado.

2.

La Administracin Tributaria haya tenido duplicidad de criterio en la aplicacin de la norma y slo respecto de los hechos producidos, mientras el criterio anterior estuvo vigente.

(Artculo 170 sustituido por el Artculo 81 del Decreto Legislativo N 953, publicado el 5 de febrero de 2004 y vigente a partir del 6 de febrero de 2004). TEXTO ANTERIOR Artculo 170.- IMPROCEDENCIA DE LA APLICACION DE INTERESES Y SANCIONES No procede la aplicacin de intereses ni sanciones cuando: 1. Como producto de la interpretacin equivocada de una norma, no se hubiese pagado monto alguno por concepto de la deuda tributaria relacionada con dicha interpretacin hasta la aclaracin de la misma, y siempre que la norma aclaratoria seale expresamente que es de aplicacin el presente numeral. Los intereses y sanciones que no procede aplicar son aqullos devengados desde el da siguiente del vencimiento o de la comisin de la infraccin hasta los cinco das hbiles siguientes a la publicacin de la aclaracin en el Diario Oficial "El Peruano". A tal efecto, la aclaracin podr realizarse mediante Ley o norma de rango similar, Decreto Supremo refrendado por el Ministro de Economa y Finanzas, Resolucin de Superintendencia o norma de rango similar o Resolucin del Tribunal Fiscal a que se refiere el Artculo 154. 2. La Administracin Tributaria haya tenido duplicidad de criterio en la aplicacin de la norma y slo respecto de los hechos producidos, mientras el criterio anterior estuvo vigente.

Artculo 171.- PRINCIPIOS DE LA POTESTAD SANCIONADORA La Administracin Tributaria ejercer su facultad de imponer sanciones de acuerdo con los principios de legalidad, tipicidad, non bis in idem, proporcionalidad, no concurrencia de infracciones, y otros principios aplicables. (Ttulo y Primer prrafo del artculo 171 sustituido el artculo 42 del Decreto Legislativo N 981, publicado el 15 de marzo de 2007, vigente a partir del 1 de abril de 2007) TEXTO ANTERIOR Artculo 171.- CONCURSO DE INFRACCIONES Cuando por un mismo hecho se incurra en ms de una infraccin, se aplicar la sancin ms grave.

Artculo 172.- TIPOS DE INFRACCIONES TRIBUTARIAS

Las infracciones tributarias se originan por el incumplimiento de las obligaciones siguientes: 1. 2. 3. 4. 5. 6. De inscribirse, actualizar o acreditar la inscripcin. De emitir, otorgar y exigir comprobantes de pago y/u otros documentos. De llevar libros y/o registros o contar con informes u otros documentos. De presentar declaraciones y comunicaciones. De permitir el control de la Administracin Tributaria, informar y comparecer ante la misma. Otras obligaciones tributarias.

(Artculo 172 sustituido por el Artculo 82 del Decreto Legislativo N 953, publicado el 5 de febrero de 2004 y vigente a partir del 6 de febrero de 2004). TEXTO ANTERIOR Artculo 172.- TIPOS DE INFRACCIONES TRIBUTARIAS Las infracciones tributarias se originan por el incumplimiento de las obligaciones siguientes: 1. De inscribirse o acreditar la inscripcin. 2. De emitir y exigir comprobantes de pago. 3. De llevar libros y registros contables. 4. De presentar declaraciones y comunicaciones. 5. De permitir el control de la Administracin Tributaria, informar y comparecer ante la misma. 6. Otras obligaciones tributarias.

Artculo 173.- INFRACCIONES RELACIONADAS CON LA OBLIGACIN DE INSCRIBIRSE, ACTUALIZAR O ACREDITAR LA INSCRIPCIN EN LOS REGISTROS DE LA ADMINISTRACIN. Constituyen infracciones relacionadas con la obligacin de inscribirse, actualizar o acreditar la inscripcin en los registros de la Administracin Tributaria: 1. 2. 3. 4. 5. No inscribirse en los registros de la Administracin Tributaria, salvo aquellos en que la inscripcin constituye condicin par el goce de un beneficio Proporcionar o comunicar la informacin, incluyendo la requerida por la Administracin Tributaria, relativa a los antecedentes o datos para la inscripcin, cambio de domicilio, o actualizacin en los registros, no conforme con la realidad. Obtener dos o ms nmeros de inscripcin para un mismo registro. Utilizar dos o ms nmeros de inscripcin o presentar certificado de inscripcin y/o identificacin del contribuyente falsos o adulterados en cualquier actuacin que se realice ante la Administracin Tributaria o en los casos en que se exija hacerlo No proporcionar o comunicar a la Administracin Tributaria informaciones relativas a los antecedentes o datos para la inscripcin, cambio de domicilio o actualizacin en los registros o

6. 7.

proporcionarla sin observar la forma, plazos y condiciones que establezca la Administracin Tributaria. No consignar el nmero de registro del contribuyente en las comunicaciones, declaraciones informativas u otros documentos similares que se presenten ante la Administracin Tributaria. No proporcionar o comunicar el nmero de RUC en los procedimientos, actos u operaciones cuando las normas tributarias as lo establezcan.

(Artculo 173 sustituido por el Artculo 83 del Decreto Legislativo N 953, publicado el 5 de febrero de 2004 y vigente a partir del 6 de febrero de 2004). (Ver Resolucin de Superintendencia N 159-2004/SUNAT, publicada el 29.06.2004 y vigente a partir del 30.06.2004). TEXTO ANTERIOR Artculo 173.- INFRACCIONES RELACIONADAS CON LA OBLIGACION DE INSCRIBIRSE O ACREDITAR LA INSCRIPCION EN LOS REGISTROS DE LA ADMINISTRACION Constituyen infracciones relacionadas con la obligacin de inscribirse o acreditar la inscripcin en los registros de la Administracin Tributaria: 1. No inscribirse en los registros de la Administracin Tributaria, salvo aqullos en que la inscripcin constituye condicin para el goce de un beneficio. 2. Proporcionar o comunicar la informacin relativa a los antecedentes o datos para la inscripcin o actualizacin en los registros, no conforme con la realidad. 3. Obtener dos o ms nmeros de inscripcin para un mismo registro. 4. Utilizar dos o ms nmeros de inscripcin o presentar certificado de inscripcin y/o identificacin del contribuyente falsos o adulterados en cualquier actuacin que se realice ante la Administracin Tributaria o en los casos en que se exija hacerlo. 5. No proporcionar o comunicar a la Administracin Tributaria informaciones relativas a los antecedentes o datos para la inscripcin, cambio de domicilio o actualizacin en los registros, dentro de los plazos establecidos. (2) 6) No consignar el nmero de registro del contribuyente en las comunicaciones, declaraciones informativas u otros documentos similares que se presenten ante la Administracin Tributaria. (2) Numeral sustituido por el Artculo 17 de la Ley N 27335, publicada el 31 de julio de 2000.

Artculo 174.- INFRACCIONES RELACIONADAS CON LA OBLIGACION DE EMITIR, OTORGAR Y EXIGIR COMPROBANTES DE PAGO Y/U OTROS DOCUMENTOS Constituyen infracciones relacionadas con la obligacin de emitir, otorgar y exigir comprobantes de pago:

1. 2. 3.

4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. 16.

No emitir y/o no otorgar comprobantes de pago o documentos complementarios a stos, distintos a la gua de remisin. Emitir y/u otorgar documentos que no renen los requisitos y caractersticas para ser considerados como comprobantes de pago o como documentos complementarios a stos, distintos a la gua de remisin. Emitir y/u otorgar comprobantes de pago o documentos complementarios a stos, distintos a la gua de remisin, que no correspondan al rgimen del deudor tributario o al tipo de operacin realizada de conformidad con las leyes, reglamentos o Resolucin de Superintendencia de la SUNAT. Transportar bienes y/o pasajeros sin el correspondiente comprobante de pago, gua de remisin, manifiesto de pasajeros y/u otro documento previsto por las normas para sustentar el traslado. Transportar bienes y/o pasajeros con documentos que no renan los requisitos y caractersticas para ser considerados como comprobantes de pago o guas de remisin, manifiesto de pasajeros y/u otro documento que carezca de validez. No obtener el comprador los comprobantes de pago u otros documentos complementarios a stos, distintos a la gua de remisin, por las compras efectuadas, segn las normas sobre la materia. No obtener el usuario los comprobantes de pago u otros documentos complementarios a stos, distintos a la gua de remisin, por los servicios que le fueran prestados, segn las normas sobre la materia. Remitir bienes sin el comprobante de pago, gua de remisin y/u otro documento previsto por las normas para sustentar la remisin. Remitir bienes con documentos que no renan los requisitos y caractersticas para ser considerados como comprobantes de pago, guas de remisin y/u otro documento que carezca de validez. Remitir bienes con comprobantes de pago, gua de remisin u otros documentos complementarios que no correspondan al rgimen del deudor tributario o al tipo de operacin realizada de conformidad con las normas sobre la materia. Utilizar mquinas registradoras u otros sistemas de emisin no declarados o sin la autorizacin de la Administracin Tributaria para emitir comprobantes de pago o documentos complementarios a stos. Utilizar mquinas registradoras u otros sistemas de emisin en establecimientos distintos del declarado ante la SUNAT para su utilizacin. Usar mquinas automticas para la transferencia de bienes o prestacin de servicios que no cumplan con las disposiciones establecidas en el Reglamento de Comprobantes de Pago, excepto las referidas a la obligacin de emitir y/u otorgar dichos documentos. Remitir o poseer bienes sin los precintos adheridos a los productos o signos de control visibles, segn lo establecido en las normas tributarias. No sustentar la posesin de bienes mediante los comprobantes de pago y/u otro documento previsto por las normas sobre la materia, que permitan sustentar costo o gasto, que acrediten su adquisicin. Sustentar la posesin de bienes con documentos que no renen los requisitos y caractersticas para ser considerados comprobantes de pago segn las normas sobre la materia y/u otro documento que carezca de validez.

(Artculo 174 sustituido por el Artculo 84 del Decreto Legislativo N 953, publicado el 5 de febrero de 2004 y vigente a partir del 6 de febrero de 2004). (Ver Resolucin de Superintendencia N 141-2004/SUNAT, publicada el 12.06.2004 y vigente a partir del 13.06.2004). TEXTO ANTERIOR Artculo 174.- INFRACCIONES RELACIONADAS CON LA OBLIGACION DE

EMITIR Y EXIGIR COMPROBANTES DE PAGO Constituyen infracciones relacionadas con la obligacin de emitir y exigir comprobantes de pago: 1. No otorgar los comprobantes de pago u otorgar documentos que no renen los requisitos y caractersticas para ser considerados como tales. 2. Otorgar comprobantes de pago que no correspondan al rgimen del deudor tributario o al tipo de operacin realizada, de conformidad con las leyes y reglamentos. (3) 3. Transportar bienes sin el correspondiente comprobante de pago, gua de remisin y/u otro documento previsto por las normas para sustentar el traslado, o con dosumentos que no renen los requisistos y caractersticas para ser considerados como comprobantes de pago o guas de remisin, u otro documento que carezca de validez. (3) Numeral sustituido por la Tercera Disposicin Final de la Ley N 27877, publicada el 14 de diciembre de 2002. 4. No obtener el comprador los comprobantes de pago por las compras efectuadas. 5. No obtener el usuario los comprobantes de pago por los servicios que le fueran prestados. (4) 6. Remitir bienes sin el comprobante de pago, gua de remisin y/u otro documento previsto por las normas para sustentar la remisin, o con documentos que no renen los requisitos y caractersticas para ser considerados como comprobantes de pago o guas de remisin, u otro documento que carezca de validez. (4) Numeral sustituido por la Tercera Disposicin Final de la Ley N 27877, publicada el 14 de diciembre de 2002. (5) 7. No sustentar la posesin de productos o bienes gravados, o la prestacin del servicio, mediante los comprobantes de pago que acrediten su adquisicin o prestacin y/u otro documento previsto por las normas para sustentar la posesin. (5) Numeral sustituido por la Tercera Disposicin Final de la Ley N 27877, publicada el 14 de diciembre de 2002.

Artculo 175.- INFRACCIONES RELACIONADAS CON LA OBLIGACIN DE LLEVAR LIBROS Y/O REGISTROS O CONTAR CON INFORMES U OTROS DOCUMENTOS Constituyen infracciones relacionadas con la obligacin de llevar libros y/o registros, o contar con informes u otros documentos:

1. Omitir llevar los libros de contabilidad, u otros libros y/o registros exigidos por las leyes, reglamentos o por Resolucin de Superintendencia de la SUNAT u otros medios de control exigidos por las leyes y reglamentos. 2. Llevar los libros de contabilidad, u otros libros y/o registros exigidos por las leyes, reglamentos o por Resolucin de Superintendencia de la SUNAT, el registro almacenable de informacin bsica u otros medios de control exigidos por las leyes y reglamentos; sin observar la forma y condiciones establecidas en las normas correspondientes. 3. Omitir registrar ingresos, rentas, patrimonio, bienes, ventas, remuneraciones o actos gravados, o registrarlos por montos inferiores. 4. Usar comprobantes o documentos falsos, simulados o adulterados, para respaldar las anotaciones en los libros de contabilidad u otros libros o registros exigidos por las leyes, reglamentos o por Resolucin de Superintendencia de la SUNAT. 5. Llevar con atraso mayor al permitido por las normas vigentes, los libros de contabilidad u otros libros o registros exigidos por las leyes, reglamentos o por Resolucin de Superintendencia de la SUNAT, que se vinculen con la tributacin. 6. No llevar en castellano o en moneda nacional los libros de contabilidad u otros libros o registros exigidos por las leyes, reglamentos o por Resolucin de Superintendencia de la SUNAT, excepto para los contribuyentes autorizados a llevar contabilidad en moneda extranjera. 7. No conservar los libros y registros, llevados en sistema manual, mecanizado o electrnico, documentacin sustentatoria, informes, anlisis y antecedentes de las operaciones o situaciones que constituyan hechos susceptibles de generar obligaciones tributarias, o que estn relacionadas con stas, durante el plazo de prescripcin de los tributos. 8. No conservar los sistemas o programas electrnicos de contabilidad, los soportes magnticos, los microarchivos otros medios de almacenamiento de informacin utilizados en sus aplicaciones que incluyan datos vinculados con la materia imponible en el plazo de prescripcin de los tributos. 9. No comunicar el lugar donde se lleven los libros, registros, sistemas, programas, soportes portadores de microformas gravadas, soportes magnticos u otros medios de almacenamiento de informacin y dems antecedentes electrnicos que sustenten la contabilidad. (Artculo 175 sustituido el artculo 43 del Decreto Legislativo N 981, publicado el 15 de marzo de 2007, vigente a partir del 1 de abril de 2007)

TEXTO ANTERIOR Artculo 175.- INFRACCIONES RELACIONADAS CON LA OBLIGACIN DE LLEVAR LIBROS Y/O REGISTROS O CONTAR CON INFORMES U OTROS DOCUMENTOS Constituyen infracciones relacionadas con la obligacin de llevar libros y/o

registros, o contar con informes u otros documentos: 1. Omitir llevar los libros de contabilidad, u otros libros y/o registros exigidos por las leyes, reglamentos o por Resolucin de Superintendencia de la SUNAT u otros medios de control exigidos por las leyes y reglamentos. 2. Llevar los libros de contabilidad, u otros libros y/o registros exigidos por las leyes, reglamentos o por Resolucin de Superintendencia de la SUNAT, el registro almacenable de informacin bsica u otros medios de control exigidos por las leyes y reglamentos; sin observar la forma y condiciones establecidas en las normas correspondientes. 3. Omitir registrar ingresos, rentas, patrimonio, bienes, ventas, remuneraciones o actos gravados, o registrarlos por montos inferiores. 4. Usar comprobantes o documentos falsos, simulados o adulterados, para respaldar las anotaciones en los libros de contabilidad u otros libros o registros exigidos por las leyes, reglamentos o por Resolucin de Superintendencia de la SUNAT. 5. Llevar con atraso mayor al permitido por las normas vigentes, los libros de contabilidad u otros libros o registros exigidos por las leyes, reglamentos o por Resolucin de Superintendencia de la SUNAT, que se vinculen con la tributacin. 6. No llevar en castellano o en moneda nacional los libros de contabilidad u otros libros o registros exigidos por las leyes, reglamentos o por Resolucin de Superintendencia de la SUNAT, excepto para los contribuyentes autorizados a llevar contabilidad en moneda extranjera. 7. No contar con la documentacin e informacin que respalde el clculo de precios de transferencia, traducida en idioma castellano, y que sea exigida por las leyes, reglamentos o por Resolucin de Superintendencia de la SUNAT. 8. No contar con el Estudio Tcnico de precios de transferencia exigido por las leyes, reglamento o por Resolucin de Superintendencia de la SUNAT. 9. No conservar la documentacin e informacin que respalde el clculo de precios de transferencia. 10. No conservar los libros y registros, llevados en sistema manual o mecanizado o electrnico, documentacin sustentatoria, informes, anlisis y antecedentes de las operaciones o situaciones que constituyan hechos susceptibles de generar obligaciones tributarias, o que estn relacionadas con stas, durante el plazo de prescripcin de los tributos. 11. No conservar los sistemas o programas electrnicos de contabilidad, los soportes magnticos, los microarchivos u otros medios de almacenamiento de informacin utilizados en sus aplicaciones que incluyan datos vinculados con la materia imponible en el plazo de prescripcin de los tributos. 12. No comunicar el lugar donde se lleven los libros, registros, sistemas, programas, soportes portadores de microformas gravadas, soportes magnticos u otros medios de almacenamiento de informacin y dems antecedentes electrnicos que sustenten la contabilidad. (Artculo 175 sustituido por el Artculo 85 del Decreto Legislativo N 953, publicado el 5 de febrero de 2004 y vigente a partir del 6 de febrero de 2004).

(Ver Resolucin de Superintendencia N 159-2004/SUNAT, publicada el 29.06.2004 y vigente a partir del 30.06.2004).

Artculo 176.- INFRACCIONES RELACIONADAS CON LA OBLIGACION DE PRESENTAR DECLARACIONES Y COMUNICACIONES Constituyen infracciones relacionadas con la obligacin de presentar declaraciones y comunicaciones: 1. 2. 3. 4. 5. 6. 7. 8. No presentar las declaraciones que contengan la determinacin de la deuda tributaria dentro de los plazos establecidos. No presentar otras declaraciones o comunicaciones dentro de los plazos establecidos. Presentar las declaraciones que contengan la determinacin de la deuda tributaria en forma incompleta. Presentar otras declaraciones o comunicaciones en forma incompleta o no conformes con la realidad. Presentar ms de una declaracin rectificatoria relativa al mismo tributo y perodo tributario. Presentar ms de una declaracin rectificatoria de otras declaraciones o comunicaciones referidas a un mismo concepto y perodo. Presentar las declaraciones, incluyendo las declaraciones rectificatorias, sin tener en cuenta los lugares que establezca la Administracin Tributaria. Presentar las declaraciones, incluyendo las declaraciones rectificatorias, sin tener en cuenta la forma u otras condiciones que establezca la Administracin Tributaria.

(Artculo 176 sustituido por el Artculo 86 del Decreto Legislativo N 953, publicado el 5 de febrero de 2004 y vigente a partir del 6 de febrero de 2004). (Ver Resolucin de Superintendencia N 159-2004/SUNAT, publicada el 29.06.2004 y vigente a partir del 30.06.2004). TEXTO ANTERIOR (8) Artculo 176.- INFRACCIONES RELACIONADAS CON LA OBLIGACION DE PRESENTAR DECLARACIONES Y COMUNICACIONES Constituyen infracciones relacionadas con la obligacin de presentar declaraciones y comunicaciones: 1. No presentar las declaraciones que contengan la determinacin de la deuda tributaria dentro de los plazos establecidos. 2. No presentar otras declaraciones o comunicaciones dentro de los plazos establecidos. 3. Presentar las declaraciones que contengan la determinacin de la deuda tributaria en forma incompleta. (9) 4. Presentar otras declaraciones o comunicaciones en forma incompleta o no conformes con la realidad. (9) 5. Presentar ms de una declaracin rectificatoria relativa al mismo tributo

y perodo tributario (9) 6. Presentar las declaraciones, incluyendo las declaraciones rectificatorias, sin tener en cuenta la forma, lugares u otras condiciones que establezca la Administracin Tributaria. (8) Artculo sustituido por el Artculo 52 de la Ley N 27038, publicada el 31 de diciembre de 1998. (9) Numerales sustituidos por el Artculo 19 de la Ley N 27335, publlicada el 31 de julio de 2000.

Artculo 177.- INFRACCIONES RELACIONADAS CON LA OBLIGACION DE PERMITIR EL CONTROL DE LA ADMINISTRACION, INFORMAR Y COMPARECER ANTE LA MISMA Constituyen infracciones relacionadas con la obligacin de permitir el control de la Administracin, informar y comparecer ante la misma: 1. 2. 3. No exhibir los libros, registros u otros documentos que sta solicite. Ocultar o destruir bienes, libros y registros contables, documentacin sustentatoria, informes, anlisis y antecedentes de las operaciones que estn relacionadas con hechos susceptibles de generar obligaciones tributarias, antes del plazo de prescripcin de los tributos. No mantener en condiciones de operacin los soportes portadores de microformas grabadas, los soportes magnticos y otros medios de almacenamiento de informacin utilizados en las aplicaciones que incluyen datos vinculados con la materia imponible, cuando se efecten registros mediante microarchivos o sistemas electrnicos computarizados o en otros medios de almacenamiento de informacin. Reabrir indebidamente el local, establecimiento u oficina de profesionales independientes sobre los cuales se haya impuesto la sancin de cierre temporal de establecimiento u oficina de profesionales independientes sin haberse vencido el trmino sealado para la reapertura y/o sin la presencia de un funcionario de la administracin. No proporcionar la informacin o documentacin que sea requerida por la Administracin sobre sus actividades o las de terceros con los que guarde relacin o proporcionarla sin observar la forma, plazos y condiciones que establezca la Administracin Tributaria. Proporcionar a la Administracin Tributaria informacin no conforme con la realidad. No comparecer ante la Administracin Tributaria o comparecer fuera del plazo establecido para ello. Autorizar estados financieros, declaraciones, documentos u otras informaciones exhibidas o presentadas a la Administracin Tributaria conteniendo informacin no conforme a la realidad, o autorizar balances anuales sin haber cerrado los libros de contabilidad. Presentar los estados financieros o declaraciones sin haber cerrado los libros contables. No exhibir, ocultar o destruir sellos, carteles o letreros oficiales, seales y dems medios utilizados o distribuidos por la Administracin Tributaria. No permitir o no facilitar a la Administracin Tributaria, el uso de equipo tcnico de recuperacin visual de microformas y de equipamiento de computacin o de otros medios de almacenamiento de informacin para la realizacin de tareas de auditora tributaria, cuando se hallaren bajo fiscalizacin o verificacin. Violar los precintos de seguridad, cintas u otros mecanismos de seguridad empleados en las inspecciones, inmovilizaciones o en la ejecucin de sanciones. No efectuar las retenciones o percepciones establecidas por Ley, salvo que el agente de retencin o percepcin hubiera cumplido con efectuar el pago del tributo que debi retener o percibir dentro de los plazos establecidos.

4.

5. 6. 7. 8. 9. 10. 11.

12. 13.

14. Autorizar los libros de actas, as como los registros y libros contables u otros registros vinculados a asuntos tributarios sin seguir el procedimiento establecido por la SUNAT. 15. No proporcionar o comunicar a la Administracin Tributaria, en las condiciones que sta establezca, las informaciones relativas a hechos generadores de obligaciones tributarias que tenga en conocimiento en el ejercicio de la funcin notarial o pblica. 16. Impedir que funcionarios de la Administracin Tributaria efecten inspecciones, tomas de inventario de bienes, o controlen su ejecucin, la comprobacin fsica y valuacin y/o no permitir que se practiquen arqueos de caja, valores, documentos y control de ingresos, as como no permitir y/o no facilitar la inspeccin o el control de los medios de transporte. 17. Impedir u obstaculizar la inmovilizacin o incautacin no permitiendo el ingreso de los funcionarios de la Administracin Tributaria al local o al establecimiento o a la oficina de profesionales independientes. 18. No facilitar el acceso a los contadores manuales, electrnicos y/o mecnicos de las mquinas tragamonedas, no permitir la instalacin de soportes informticos que faciliten el control de ingresos de mquinas tragamonedas; o no proporcionar la informacin necesaria para verificar el funcionamiento de los mismos. 19. No permitir la instalacin de sistemas informticos, equipos u otros medios proporcionados por la SUNAT para el control tributario. 20. No facilitar el acceso a los sistemas informticos, equipos u otros medios proporcionados por la SUNAT para el control tributario. 21. No implementar, las empresas que explotan juegos de casino y/o mquinas tragamonedas, el Sistema Unificado en Tiempo Real o implementar un sistema que no rene las caractersticas tcnicas establecidas por SUNAT. 22. No cumplir con las disposiciones sobre actividades artsticas o vinculadas a espectculos pblicos. 23. No proporcionar la informacin solicitada con ocasin de la ejecucin del embargo en forma de retencin a que se refiere el numeral 4 del artculo 118 del presente Cdigo Tributario. 24. No exhibir en un lugar visible de la unidad de explotacin donde los sujetos acogidos al Nuevo Rgimen nico Simplificado desarrollen sus actividades, los emblemas y/o signos distintivos proporcionados por la SUNAT as como el comprobante de informacin registrada y las constancias de pago. 25. No exhibir o no presentar el Estudio Tcnico que respalde el clculo de precios de transferencia conforme a ley. (Numeral 25 del artculo 177 sustituido por el artculo 44 del Decreto Legislativo N 981, publicado el 15 de marzo de 2007, vigente a partir del 1 de abril de 2007) TEXTO ANTERIOR 25. No presentar el estudio tcnico de precios de transferencia. 26. No entregar los Certificados o Constancias de retencin o percepcin de tributos, as como el certificado de rentas y retenciones, segn corresponda, de acuerdo a lo dispuesto en las normas tributarias. 27. No exhibir o no presentar la documentacin e informacin a que hace referencia la primera parte del segundo prrafo del inciso g) del artculo 32 A de la Ley del Impuesto a la Renta, que entre otros respalde el clculo de precios de transferencia, conforme a ley. (Numeral 27 del artculo 177 incorporado por el artculo 44 del Decreto Legislativo N 981, publicado el 15 de marzo de 2007, vigente a partir del 1 de abril de 2007) (Artculo 177 sustituido por el Artculo 87 del Decreto Legislativo N 953, publicado el 5 de febrero de 2004 y vigente a partir del 6 de febrero de 2004). (Ver Resolucin de Superintendencia N 159-2004/SUNAT, publicada el 29.06.2004 y vigente a partir del 30.06.2004).

TEXTO ANTERIOR Artculo 177.- INFRACCIONES RELACIONADAS CON LA OBLIGACION DE PERMITIR EL CONTROL DE LA ADMINISTRACION, INFORMAR Y COMPARECER ANTE LA MISMA Constituyen infracciones relacionadas con la obligacin de permitir el control de la Administracin, informar y comparecer ante la misma: 1. No exhibir los libros, registros u otros documentos que sta solicite. 2. Ocultar o destruir antecedentes, bienes, documentos u otros medios de prueba o de control de cumplimiento, antes del trmino prescriptorio. 3. Numeral derogado por el Artculo 20 de la Ley N 27335, publicada el 31 de julio de 2000. 4. No mantener en condiciones de operacin los soportes portadores de microformas grabadas y los soportes magnticos utilizados en las aplicaciones que incluyen datos vinculados con la materia imponible, cuando se efecten registros mediante microarchivos o sistemas computarizados. 5. Reabrir indebidamente el local sobre el cual se haya impuesto la sancin de cierre temporal de establecimiento u oficina de profesionales independientes sin haberse vencido el plazo del cierre y sin la presencia de un funcionario de la Administracin. 6. No proporcionar la informacin que sea requerida por la Administracin Tributaria sobre sus actividades o las de terceros con los que guarde relacin o proporcionarla sin observar la forma, plazos y condiciones que establezca la Administracin Tributaria. 7. Proporcionar a la Administracin Tributaria informacin no conforme con la realidad. 8. No comparecer ante la Administracin Tributaria cuando sta lo solicite. 9. Autorizar balances, declaraciones u otros documentos que se presenten a la Administracin Tributaria conteniendo informacin falsa. 10. No exhibir, ocultar o destruir carteles, seales y dems medios utilizados o distribuidos por la Administracin Tributaria. 11. No facilitar a la Administracin Tributaria los equipos tcnicos de recuperacin visual, pantallas, visores y artefactos similares, para la revisin de orden tributario de la documentacin micrograbada que se realice en el local del contribuyente. 12. Violar los precintos de seguridad empleados en la inmovilizacin de libros, archivos, documentos, registros en general y bienes de cualquier naturaleza. 13. No efectuar las retenciones o percepciones establecidas por Ley, salvo que el

agente de retencin o percepcin hubiera cumplido con efectuar el pago del tributo que debi retener o percibir en el plazo establecido por Ley. 14. No proporcionar o comunicar a la Administracin Tributaria, en las condiciones que sta establezca, las informaciones relativas a hechos generadores de obligaciones tributarias que tenga en conocimiento en el ejercicio de la funcin notarial. (10) 15. No facilitar el acceso a los contadores manuales, electrnicos y/o mecnicos de las mquinas tragamonedas, no permitir la instalacin de soportes informticos que faciliten el control de ingresos de mquinas tragamonedas; o, no proporcionar la informacin necesaria para verificar el funcionamiento de los mismos. (10) Numeral incorporado por la Sexta Disposicin Transitoria de la Ley N 27796, publicada el 26 de julio de 2002. Artculo 178.- INFRACCIONES RELACIONADAS CON EL CUMPLIMIENTO DE LAS OBLIGACIONES TRIBUTARIAS Constituyen infracciones relacionadas con el cumplimiento de las obligaciones tributarias: 1. No incluir en las declaraciones ingresos y/o remuneraciones y/o retribuciones y/o rentas y/o patrimonio y/o actos gravados y/o tributos retenidos o percibidos, y/o aplicar tasas o porcentajes o coeficientes distintos a los que les corresponde en la determinacin de los pagos a cuenta o anticipos, o declarar cifras o datos falsos u omitir circunstancias en las declaraciones, que influyan en la determinacin de la obligacin tributaria; y/o que generen aumentos indebidos de saldos o prdidas tributarias o crditos a favor del deudor tributario y/o que generen la obtencin indebida de Notas de Crdito Negociables u otros valores similares. 2. Emplear bienes o productos que gocen de exoneraciones o beneficios en actividades distintas de las que corresponden. 3. Elaborar o comercializar clandestinamente bienes gravados mediante la sustraccin a los controles fiscales; la utilizacin indebida de sellos, timbres, precintos y dems medios de control; la destruccin o adulteracin de los mismos; la alteracin de las caractersticas de los bienes; la ocultacin, cambio de destino o falsa indicacin de la procedencia de los mismos. 4. No pagar dentro de los plazos establecidos los tributos retenidos o percibidos. 5. No pagar en la forma o condiciones establecidas por la Administracin Tributaria o utilizar un medio de pago distinto de los sealados en las normas tributarias, cuando se hubiera eximido de la obligacin de presentar declaracin jurada. 6. No entregar a la Administracin Tributaria el monto retenido por embargo en forma de retencin 7. Permitir que un tercero goce de las exoneraciones contenidas en el Apndice de la Ley N 28194, sin dar cumplimiento a lo sealado en el artculo 11 de la citada ley.

Artculo 180.- TIPOS DE SANCIONES La Administracin Tributaria aplicar, por la comisin de infracciones, las sanciones consistentes en multa, comiso, internamiento temporal de vehculos, cierre temporal de establecimiento u oficina de profesionales independientes y suspensin temporal de licencias, permisos, concesiones, o autorizaciones vigentes otorgadas por entidades del Estado para el desempeo de actividades o servicios pblicos de acuerdo a las Tablas que, como anexo, forman parte del presente Cdigo. Las multas se podrn determinar en funcin: a) UIT: La Unidad Impositiva Tributaria vigente a la fecha en que se cometi la infraccin y cuando no sea posible establecerla, la que se encontrara vigente a la fecha en que la Administracin detect la infraccin. b) IN: Total de Ventas Netas y/o ingresos por servicios y otros ingresos gravables y no gravables o ingresos netos o rentas netas comprendidos en un ejercicio gravable. Para el caso de los deudores tributarios generadores de rentas de tercera categora que se encuentren en el Rgimen General se considerar la informacin contenida en los campos o casillas de la Declaracin Jurada Anual del ejercicio anterior al de la comisin o deteccin de la infraccin, segn corresponda, en las que se consignen los conceptos de Ventas Netas y/o Ingresos por Servicios y otros ingresos gravables y no gravables de acuerdo a la Ley del Impuesto a la Renta. Para el caso de los deudores tributarios acogidos al Rgimen Especial del Impuesto a la Renta, el IN resultar del acumulado de la informacin contenida en los campos o casillas de ingresos netos declarados en las declaraciones mensuales presentadas por dichos sujetos durante el ejercicio anterior al de la comisin o deteccin de la infraccin, segn corresponda. Para el caso de personas naturales que perciban rentas de primera y/o segunda y/o cuarta y/o quinta categora y/o renta de fuente extranjera, el IN ser el resultado de acumular la informacin contenida en los campos o casillas de rentas netas de cada una de dichas rentas que se encuentran en la Declaracin Jurada Anual del Impuesto a la Renta del ejercicio anterior al de la comisin o deteccin de la infraccin, segn sea el caso. Si la comisin o deteccin de las infracciones ocurre antes de la presentacin o vencimiento de la Declaracin Jurada Anual, la sancin se calcular en funcin a la Declaracin Jurada Anual del ejercicio precedente al anterior. Cuando el deudor tributario haya presentado la Declaracin Jurada Anual o declaraciones juradas mensuales, pero no consigne o declare cero en los campos o casillas de Ventas Netas y/o Ingresos por Servicios y otros ingresos gravables y no gravables o rentas netas o ingresos netos, o cuando no se encuentra obligado a presentar la Declaracin Jurada Anual o las declaraciones mensuales, o cuando hubiera iniciado operaciones en el ejercicio en que se cometi o detect la infraccin, o cuando hubiera iniciado operaciones en el ejercicio anterior y no hubiera vencido el plazo para la presentacin de la Declaracin Jurada Anual, se aplicar una multa equivalente al cuarenta por ciento (40%) de la UIT. Para el clculo del IN en el caso de los deudores tributarios que en el ejercicio anterior o precedente al anterior se hubieran encontrado en ms de un rgimen tributario, se considerar el total acumulado de

los montos sealados en el segundo y tercer prrafo del presente inciso que correspondera a cada rgimen en el que se encontr o se encuentre, respectivamente, el sujeto del impuesto. Si el deudor tributario se hubiera encontrado acogido al Nuevo RUS, se sumar al total acumulado, el lmite mximo de los ingresos brutos mensuales de cada categora por el nmero de meses correspondiente. Cuando el deudor tributario sea omiso a la presentacin de la Declaracin Jurada Anual o de dos o ms declaraciones juradas mensuales para los acogidos al Rgimen Especial del Impuesto a la Renta, se aplicar una multa correspondiente al ochenta por ciento (80 %) de la UIT. c) I: Cuatro (4) veces el lmite mximo de cada categora de los Ingresos brutos mensuales del Nuevo Rgimen nico Simplificado (RUS) por las actividades de ventas o servicios prestados por el sujeto del Nuevo RUS, segn la categora en que se encuentra o deba encontrarse ubicado el citado sujeto. d) El tributo omitido, no retenido o no percibido, no pagado, el monto aumentado indebidamente y otros conceptos que se tomen como referencia. e) El monto no entregado. (Segundo prrafo del artculo 180 sustituidos por el artculo 47 del Decreto Legislativo N 981, publicado el 15 de marzo de 2007, vigente a partir del 1 de abril de 2007) TEXTO ANTERIOR Las multas se podrn determinar en funcin: a. UIT:La Unidad Impositiva Tributaria vigente a la fecha en que se cometi la infraccin y cuando no sea posible establecerla, la que se encontrara vigente a la fecha en que la Administracin detect la infraccin. IC: Lmite mximo de cada categora de los Ingresos cuatrimestrales del Nuevo Rgimen nico Simplificado por las actividades de ventas o servicios prestados por el sujeto del Nuevo RUS, segn la categora en que se encuentra o deba encontrarse ubicado el citado sujeto. El Tributo omitido, no retenido o no percibido, no pagado, el monto aumentado indebidamente y otros conceptos que se tomen como referencia, no podr ser menor a 50% UIT para la Tabla I, 20% UIT para la Tabla II y 7% UIT para la Tabla III, respectivamente. El monto no entregado.

b.

c.

d.

5.- REGIMEN DE GRADUALIDAD Conviene tener en cuenta los alcances del siguiente informe: 1. Si el deudor tributario cumple con los criterios para obtener derecho al pago de la multa con el porcentaje de rebaja correspondiente de acuerdo con el Rgimen de Gradualidad, el mayor monto

pagado por concepto de dicha multa rebajada constituye un pago en exceso, susceptible de devolucin de acuerdo con el Cdigo Tributario. 2. Tratndose de los Regmenes de Gradualidad e Incentivos, una vez establecido el porcentaje de descuento, al determinar el monto de la multa, los contribuyentes deben observar el procedimiento de redondeo dispuesto en el artculo 2 de la Resolucin de Superintendencia N 025-2000/SUNAT.

6.- REGIMEN DE PECEPCIONES: El Rgimen de Percepciones del IGV aplicable a las operaciones de venta gravadas con el IGV de los bienes sealados en el Apndice 1 de la Ley N 29173, es un mecanismo por el cual el agente de percepcin cobra por adelantado una parte del Impuesto General a las Ventas que sus clientes van a generar luego, por sus operaciones de venta gravadas con este impuesto. El Agente de Percepcin entregar a la SUNAT el importe de las percepciones efectuadas. El cliente est obligado a aceptar la percepcin correspondiente. Este rgimen no es aplicable a las operaciones de venta de bienes exoneradas o inafectas del IGV. El Ministerio de Economa y Finanzas mediante Decreto Supremo, con opinin tcnica de la SUNAT, podr incluir o excluir los bienes sujetos al rgimen, siempre que se encuentren clasificados en algunos de los captulos del Arancel de Aduanas El importe de la percepcin del IGV ser determinado aplicando un porcentaje sobre el importe de la operacin1, el cual ser establecido mediante Decreto supremo, refrendado por el Ministerio de Economa y Finanzas, con opinin tcnica de la SUNAT, los cuales debern encontrarse dentro de un rango de dos por ciento (2%) a cinco por ciento (5%). Excepcionalmente, se aplicar el porcentaje del 10% cuando el importador se encuentre, a la fecha en que se efecta la numeracin de la DUA o Declaracin Simplificada de Importacin (DSI) en alguno de los siguientes supuestos: Tenga la condicin de domicilio fiscal no habido de acuerdo con las normas vigentes. La SUNAT le hubiera comunicado o notificado la baja de su inscripcin en el RUC y dicha condicin figure en los registros de la Administracin Tributaria. Hubiera suspendido temporalmente sus actividades y dicha condicin figure en los registros de la Administracin Tributaria. No cuente con nmero de RUC o tenindolo no lo consigne en la DUA o DSI. Realice por primera vez una operacin y/o rgimen aduanero. Estando inscrito en el RUC no se encuentre afecto al IGV.

Podrn aplicarse porcentajes diferenciados cuando el importador nacionalice bienes usados o cuando no nacionalice estos bienes ni se encuentre en el supuesto excepcional del prrafo anterior. Sin embargo, hasta que se dicte el Decreto Supremo que establezca el porcentaje, el monto de la percepcin ser, segn sea el caso: 5%, cuando el importador nacionalice bienes usados.

3.5%, cuando el importador no nacionalice bienes usados ni se encuentre en el supuesto excepcional antes referido. Tratndose de la importacin de bienes definidos en las normas aduaneras como mercancas consideradas sensibles al fraude por concepto de valoracin, el monto de la percepcin del IGV se determinar considerando el mayor monto que resulte de comparar el resultado obtenido de: a. b. Aplicar el porcentaje establecido en los prrafos anteriores segn corresponda, sobre el importe de la operacin. Multiplicar un monto fijo, el cual deber estar expresado en moneda nacional, por el nmero de unidades del bien importado, segn sea la unidad de medida, consignado en la DUA.

7.-IMPUESTO A LA RENTA REGIMEN ESPECIAL IMPUESTO A LA RENTA RUS Rgimen Especial del Impuesto a la Renta Es un rgimen tributario dirigido a personas naturales y jurdicas, sucesiones indivisas y sociedades conyugales domiciliadas en el pas que obtengan rentas de tercera categora.

Actualizado al 09/04/2011 QU ES EL RGIMEN ESPECIAL DEL IMPUESTO A LA RENTA (RER)? Es un rgimen tributario dirigido a personas naturales y jurdicas, sucesiones indivisas y sociedades conyugales domiciliadas en el pas que obtengan rentas de tercera categora provenientes de: A. Actividades de comercio y/o industria, entendindose por tales a la venta de los bienes que adquieran, produzcan o manufacturen, as como la de aquellos recursos naturales que extraigan, incluidos la cra y el cultivo B. Actividades de servicios, entendindose por tales a cualquier otra actividad no sealada expresamente en el inciso anterior. Su tasa es del 1.5 % de los ingresos netos mensuales CMO ACOGERSE AL RGIMEN ESPECIAL DE RENTA? Para incorporarse a este Rgimen, debe tener presente lo siguiente:

A. Tratndose de contribuyentes que inicien actividades en el transcurso del ejercicio: El acogimiento se realizar nicamente con ocasin de la declaracin y pago de la cuota que corresponda al perodo de inicio de actividades declarado en el Registro nico de Contribuyentes, y siempre que se efecte dentro de la fecha de su vencimiento. B. Tratndose de contribuyentes que provengan del Rgimen General o del Nuevo Rgimen nico Simplificado: El acogimiento se realizar nicamente con ocasin de la declaracin y pago de la cuota que corresponda al perodo en que se efecta el cambio de rgimen, y siempre que se efecte dentro de la fecha de su vencimiento. QUIENES NO PUEDEN ACOGERSE AL RER? No pueden acogerse al presente Rgimen las personas naturales, sociedades conyugales, sucesiones indivisas y personas jurdicas, domiciliadas en el pas, que incurran en cualquiera de los siguientes supuestos: *Cuando en el transcurso de cada ejercicio gravable el monto de sus ingresos netos superen los S/. 525,000.00 (quinientos veinticinco mil y 00/100 Nuevos Soles) . *El valor de los activos fijos afectados a la actividad, con excepcin de los predios y vehculos, supere los S/. 126,000.00 (ciento veintisis mil y 00/100 Nuevos Soles) . *Cuando en el transcurso de cada ejercicio gravable el monto de sus adquisiciones afectadas a la actividad acumuladas supere los S/. 525,000.00 (quinientos veinticinco mil y 00/100 Nuevos Soles). Tampoco pueden acogerse al RER los sujetos que: Realicen actividades que sean calificadas como contratos de construccin segn las normas del Impuesto General a las Ventas, aun cuando no se encuentren gravadas con el referido Impuesto. *Presten el servicio de transporte de carga de mercancas siempre que sus vehculos tengan una capacidad de carga mayor o igual a 2 TM (dos toneladas mtricas), y/o el servicio de transporte terrestre nacional o internacional de pasajeros. *Organicen cualquier tipo de espectculo pblico. *Sean notarios, martilleros, comisionistas y/o rematadores; agentes corredores de productos, de bolsa de valores y/u operadores especiales que realizan actividades en la Bolsa de Productos; agentes de aduana y los intermediarios de seguros. *Sean titulares de negocios de casinos, tragamonedas y/u otros de naturaleza similar. *Sean titulares de agencias de viaje, propaganda y/o publicidad. *Desarrollen actividades de comercializacin de combustibles lquidos y otros productos derivados de los hidrocarburos, de acuerdo con el Reglamento para la Comercializacin de Combustibles Lquidos y otros productos derivados de los Hidrocarburos. *Realicen venta de inmuebles. *Presten servicios de depsitos aduaneros y terminales de almacenamiento

*Realicen las siguientes actividades, segn la revisin de la Clasificacin Industrial Internacional Uniforme CIIU aplicable en el Per segn las normas correspondientes: -Actividades de mdicos y odontlogos. -Actividades veterinarias. -Actividades jurdicas. -Actividades de contabilidad, tenedura de libros y auditora, asesoramiento en materia de impuestos. -Actividades de arquitectura e ingeniera y actividades conexas de asesoramiento tcnico. -Actividades de informtica y conexas. -Actividades de asesoramiento empresarial y en materia de gestin. CUL ES EL IMPORTE DE LA DECLARACIN MENSUAL RENTA (RGIMEN ESPECIAL) e IGV? Los contribuyentes que se acojan al RER, deben cumplir con declarar y pagar mensualmente el Impuesto a la Renta (Rgimen Especial) y el IGV, de acuerdo a las siguientes tasas: TRIBUTO TASA Impuesto a la Renta Tercera Categora (RGIMEN ESPECIAL) 1.5% de sus ingresos netos mensuales Impuesto General a las Ventas e Impuesto de Promocin Municipal 19% La tasa de 1.5% se aplica desde el perodo octubre de 2008, independientemente de la actividad realizada. -RUS Nuevo Rgimen nico Simplificado (RUS) QUE ES EL NUEVO RGIMEN NICO SIMPLIFICADO (NUEVO RUS) ? Es un rgimen tributario promocional dirigido a: Las personas naturales y sucesiones indivisas domiciliadas en el pas, que exclusivamente obtengan rentas por la realizacin de actividades empresariales. Las personas naturales no profesionales, domiciliadas en el pas, que perciban rentas de cuarta categora nicamente por actividades de oficios. CMO ACOGERSE AL NUEVO RUS? Para incorporarse al NUEVO RUS se debe tener presente lo siguiente: - TRATNDOSE DE CONTRIBUYENTES QUE PROVENGAN DEL RGIMEN GENERAL O DEL RGIMEN ESPECIAL: Debern cumplir con los siguientes requisitos: 1.Declarar y pagar la cuota correspondiente al perodo tributario en que se efecta el cambio de rgimen, dentro de la fecha de vencimiento, ubicndose en la categora que les corresponda (ver tablas correspondientes) 2. Haber dado de baja, como mximo, hasta el ltimo da del perodo tributario precedente al que se efecta el cambio de rgimen, a:

a.Los comprobantes de pago que tengan autorizados, que den derecho a crdito fiscal o sustenten gasto o costo para efecto tributario. b. Los establecimientos anexos que tengan autorizados. - TRATNDOSE DE CONTRIBUYENTES QUE INICIEN ACTIVIDADES EN EL TRANSCURSO DEL EJERCICIO: El contribuyente podr acogerse nicamente al momento de inscribirse en el Registro nico de Contribuyentes.

QU ES EL ACOGIMIENTO PERMANENTE AL NUEVO RUS? Es importante tener en cuenta que acogimiento al Nuevo RUS tendr carcter permanente, salvo que el contribuyente opte por ingresar al Rgimen General o al Rgimen Especial, o se encuentre obligado a incluirse en el Rgimen General por no cumplir con los parmetros establecidos para el rgimen.

QUINES NO PUEDEN ACOGERSE AL NUEVO RUS? No pueden acogerse al Nuevo RUS, aquellos contribuyentes que: Cuando en el transcurso de cada ejercicio gravable el monto de sus ingresos brutos superen los S/. 360,000.00 (trescientos sesenta mil y 00/100 Nuevos Soles) o cuando en algn mes tales ingresos excedan el lmite permitido para la categora ms alta de este Rgimen . Cuando en el transcurso de cada ejercicio gravable el monto de sus adquisiciones afectadas a la actividad exceda de S/. 360,000.00 (trescientos sesenta mil y 00/100 Nuevos Soles) o cuando en algn mes dichas adquisiciones superen el lmite permitido para la categora ms alta de este Rgimen 1. Las adquisiciones a las que se hace referencia en este punto, no incluyen las de los activos fijos. Realicen sus actividades en ms de una unidad de explotacin, se sta de su propiedad o la explote bajo cualquier forma de posesin. Tengan activos fijos afectados a la actividad, con excepcin de los predios y vehculos, cuyo valor supere los S/. 70,000 Nuevos Soles. Asimismo, tampoco pueden acogerse al presente Rgimen las personas naturales o sucesiones indivisas que: Presten el servicio de transporte de carga de mercancas siempre que sus vehculos tengan una capacidad de carga mayor o igual a 2 TM (dos toneladas mtricas). Presten el servicio de transporte terrestre nacional o internacional de pasajeros. Efecten y/o tramiten cualquier rgimen, operacin o destino aduanero; excepto se trate de contribuyentes 1 : Cuyo domicilio fiscal se encuentre en zona de frontera, que realicen importaciones definitivas que no excedan de US$ 500 (quinientos y 00/100 dlares americanos) por mes, de acuerdo a lo sealado en el Reglamento; y/o, 8-RENTA CONCEPTO ELEMENTOS CLASIFICACION

Renta es la utilidad o el beneficio que rinde algo o lo que de ello se cobra. El trmino, que procede del latn reddta, puede utilizarse como sinnimo de ingreso en algunas circunstancias. Por ejemplo: Hace dos aos compr un departamento en la playa y hoy obtengo una renta de quinientos dlares mensuales, La renta anual de la inversin es muy ventajosa. La renta tambin es aquello que se paga en concepto de alquiler o arrendamiento: Espero cobrar en los prximos das ya que tengo que pagar la renta del apartamento, Este negocio ya no es rentable: la renta de las maquinarias es muy costosa.

TIPOS DE RENTA Y QUIENES LA COMPRENDEN Segn la Sunat, nuestro sistema tributario tiene cinco tipos de renta.

PARA PERSONAS Y EMPRESAS estn comprendidos: En Primera Categora, Personas y empresas que perciben ingresos / rentas por el arrendamiento o subarrendamiento de propiedades. En Segunda Categora, Personas y empresas que reciben dividendos por ser accionistas de empresas. En Tercera Categora, Personas y empresas que perciben ingresos por empresas unipersonales o jurdicas. En Cuarta Categora, Personas que perciben honorarios por prestar servicios como profesionales o tcnicos independientes. En Quinta Categora, Personas que perciben ingresos mediante sueldo o salario por trabajar en alguna empresa como dependientes 1-CONTRIBUCIONES ESPECIALES: Contribuciones especiales son los tributos cuyo hecho imponible consiste en la obtencin por el obligado tributario de un beneficio o de un aumento de valor de sus bienes como consecuencia de la realizacin de obras pblicas o del establecimiento o ampliacin de servicios pblicos. Su importancia en el montante global de los ingresos pblicos es marginal, aunque llama la atencin de los estudiosos por el hecho de que se sustituye el principio de la capacidad econmica por el del beneficio. Esto es, no paga ms el que ms tiene, sino que paga ms el que ms se beneficia por la obra o servicio en cuestin. Otra especialidad de la contribucin especial es que los ingresos que se recaudan a travs de la misma estn adscritos a un gasto concreto, que es el que da lugar al cobro de la misma, en lugar de formar parte genrica de los ingresos a repartir en los Presupuestos Generales del Estado. Al menos para la doctrina argentina, las contribuciones especiales pueden clasificarse en:

1) Contribuciones de Mejoras: es aquella contribucin obligatoria, motivada en la obtencin de un beneficio para el sujeto pasivo, que se origina en la realizacin de obras pblicas. Esta contribucin se legitima en el incremento del valor del patrimonio del sujeto pasivo, como consecuencia directa de la realizacin de dicha obra. Ejemplo de ella es la contribucin que se cobra a los frentistas por el incremento de valor de los inmuebles ante la pavimentacin de una calle. 2) Contribuciones parafiscales: son aquellas contribuciones que exigen y administran entes descentralizados y autnomos de gobierno, para financiar su actividad especfica. Ejemplo de ellas son las contribuciones que exigen los organismos profesionales, creados por ley, a sus matriculados, para financiar sus actividades de regulacin de la profesin. 3) Contribuciones para la seguridad social: es discutida su inclusin como contribucin especial, pero debe reconocerse que las mismas encuadran en numerosas definiciones doctrinarias referidas a "tributos". La Corte Suprema de la Nacin Argentina, en el fallo "Urqua-Peretti", distingue la naturaleza de estas contribuciones a la de los tributos, sin embargo, se trata de un fallo dividido y ampliamente criticado en la doctrina.

10.-DELITO TRIBUTARIO: DELITO TRIBUTARIO 1.1. DEFINICION: Se entiende por delito tributario, a toda accin u omisin en virtud de la cual se viola premeditadamente una norma tributaria, es decir, se acta con dolo valindose de artificios, engaos, ardid u otras formas fraudulentas para obtener un beneficio personal o para terceros. 1.2. BASE LEGAL: Mediante Decreto Legislativo N 813, vigente a partir del 321 de abril de 1996, se deroga los artculos 268 y 269 de la Ley Penal, aprobado por el Decreto Legislativo N 635, referidos al delito de defraudacin tributaria, con la finalidad de que una Ley Especial sobre Delito Tributario en su modalidad de Defraudacin Tributaria, se contemplan atenuantes no considerados anteriormente. 11.- RECURSOS DE RECLAMACION, APELACION Y QUEJA QU ES UNA RECLAMACIN? QU ES UNA APELACIN? Ambos son MEDIOS IMPUGNATORIOS o Recursos Administrativos que tienen por finalidad discutir un acto administrativo que se supone viola, desconoce o lesiona un derecho o inters legtimo del recurrente. QU ES UN ACTO ADMINISTRATIVO? Segn lo dispuesto por el Artculo 1 de la Ley del Procedimiento Administrativo General Ley 27444, "Son actos administrativos, las declaraciones de las entidades que, en el marco de normas de derecho pblico, estn destinadas a producir efectos jurdicos sobre los intereses, obligaciones o derechos de los administrados dentro de una situacin concreta." De acuerdo a lo dispuesto por el Cdigo Tributario, estos actos administrativos pueden ser: Resoluciones de Determinacin y de Multa, Ordenes de Pago, Resoluciones que deniegan un

fraccionamiento o que resuelven la prdida de un fraccionamiento, Resoluciones que resuelven solicitudes de devolucin, Resoluciones que establecen sanciones de Comiso de Bienes, Internamiento Temporal de Vehculos y Cierre Temporal de Establecimiento, Resoluciones Denegatorias Fictas sobre recursos no contenciosos, y Resoluciones de Intendencia que resuelven Recursos de Reclamacin, entre otros. RECURSO DE RECLAMACIN La reclamacin ante la Administracin Tributaria es la primera etapa del Procedimiento Contencioso Tributario y constituye la primera instancia en la va administrativa de dicho procedimiento. Este recurso puede ser interpuesto contra actos administrativos que se relacionan con la determinacin de las obligaciones tributarias, ya sean formales o sustanciales; y, en general, contra los siguientes actos: Resolucin de Determinacin Orden de Pago Resolucin de Multa Resolucin que determina la Prdida de Fraccionamiento Resolucin que resuelve una solicitud de devolucin Resolucin que establece la sancin de Comiso de Bienes Resolucin que establece la sancin de Internamiento Temporal de Vehculos Resolucin que establece la sancin de Cierre Temporal de Establecimiento Resolucin Denegatoria Ficta sobre un recurso no contencioso Otros actos que tengan relacin directa con la determinacin de la deuda tributaria El recurso de reclamacin puede ser presentado por los deudores tributarios directamente afectados por los actos de la Administracin Tributaria. Plazos para interponer recursos impugnatorios Tratndose de Resoluciones de Determinacin y Resoluciones de Multa, as como de resoluciones que resuelven las solicitudes de devolucin y resoluciones que determinan la prdida del fraccionamiento general o particular, la reclamacin deber interponerse dentro de los veinte (20) das hbiles contados desde el da hbil siguiente a aquel en que se notific el acto o resolucin recurrida. Cabe precisar que el recurso de reclamacin contra resoluciones que determinan la prdida del fraccionamiento general o particular interpuesto fuera del plazo sealado, ser declarado inadmisible. Tratndose de Resoluciones que establecen sanciones de Comiso de Bienes, de Internamiento Temporal de Vehculos y de Cierre Temporal de Establecimiento, as como las resoluciones que las sustituyan; la reclamacin deber presentarse dentro de los cinco (05) das hbiles contados desde el da hbil siguiente a aquel en que se notific el acto o resolucin recurrida. Resultan inadmisibles los recursos de reclamacin contra las resoluciones que imponen la sancin de comiso, interpuestos con posterioridad al plazo sealado. Tratndose de la resolucin ficta denegatoria de devolucin, la reclamacin podr interponerse vencido el plazo de cuarenta y cinco (45) das hbiles a que se refiere el segundo prrafo del Artculo 163 del TUO del Cdigo Tributario. Requisitos para interponer un recurso de reclamo

1.

Escrito fundamentado con nombre, firma y nmero de registro hbil de abogado en los lugares donde la defensa fuera cautiva.

2. 3.

Hoja de Informacin Sumaria y anexo (formulario 6000 y 6001 de corresponder). Para interponer medios impugnatorios, la persona que acte en nombre del titular deber acreditar su representacinmediante poder por documento pblico o privado con firma legalizada notarialmente o por fedatario designado por laAdministracin Tributaria o, de acuerdo a lo previsto en las normas que otorgan dichas facultades, segn corresponda.

4.

Pago o carta fianza: Cuando las Resoluciones de Determinacin y de Multa se reclamen vencido el sealado trminode veinte (20) das hbiles, deber acreditarse el pago de la totalidad de la deuda tributaria que se reclama, actualizada hasta la fecha de pago, o presentar carta fianza por el monto de la deuda actualizada hasta por seis (6) meses posterioresa la fecha de la interposicin de la reclamacin, con una vigencia de seis (6) meses, debiendo renovarse por perodos similares dentro del plazo que seale la Administracin. Los plazos sealados en seis (6) meses variarn a nueve (9) meses tratndosede la reclamacin de soluciones emitidas como consecuencia de la aplicacin de las normas de precios de transferencia.

Tener en cuenta que : Para interponer reclamacin contra la Orden de Pago es requisito acreditar el pago previo de la totalidad de la deuda tributaria actualizada hasta la fecha en que realice el pago. Excepcin podr interponerse reclamacin tratndose de rdenes de Pago, cuando medien circunstancias que evidencien que la cobranza de la deuda contenida en sta podra ser improcedente y siempre que la reclamacin se hubiera interpuesto dentro del plazo de veinte (20) das hbiles de notificada la Orden de Pago. En este caso, la Administracin deber admitir y resolver la reclamacin dentro del plazo de noventa (90) das hbiles, bajo responsabilidad del rgano competente. La suspensin de la cobranza deber mantenerse hasta que la deuda sea exigible. Para la admisin a trmite de la reclamacin se requiere, adems de los requisitos establecidos, que el reclamante acredite que ha abonado la parte de la deuda no reclamada actualizada hasta la fecha en que se realice el pago (numeral 3 del inciso a) del Artculo 119 del TUO del Cdigo Tributario). RECURSO DE APELACIN La Apelacin ante el Tribunal Fiscal es la segunda y ltima etapa del Procedimiento Contencioso Tributario, y procede contra los siguientes actos: Resolucin que resuelve el Recurso de Reclamacin. Resolucin Ficta que desestima el Recurso de Reclamacin. Este recurso se tramita ante la Administracin Tributaria, quien lo eleva al Tribunal Fiscal, que es el rgano encargado de resolverlo.

La Resolucin del Tribunal Fiscal (tambin denominada RTF) resuelve el Recurso de Apelacin y pone fin a la va administrativa del Procedimiento Contencioso Tributario. Cabe sealar que tambin son apelables ante el Tribunal Fiscal las resoluciones que resuelven solicitudes no contenciosas vinculadas a la determinacin de la obligacin tributaria, excepto las solicitudes de devolucin (que son reclamables). Quin lo interpone El Recurso de Apelacin puede ser presentado por los deudores tributarios que no estn de acuerdo con lo resuelto por la Administracin Tributaria en la primera instancia administrativa. Plazo para interponerlo La apelacin de la resolucin ante el Tribunal Fiscal deber interponerse dentro de los quince (15) das hbiles siguientes a aqul en que se efectu su notificacin. Tratndose de apelaciones contra resoluciones que han resuelto una reclamacin vinculada a cierres de establecimientos o comiso o internamiento, el plazo de interposicin es de cinco (5) das hbiles, de acuerdo al artculo 152 del Cdigo Tributario. Tratndose de la apelacin de resoluciones emitidas como consecuencia de la aplicacin de las normas de precios de transferencia, el plazo para apelar ser de treinta (30) das hbiles siguientes a aqul en que se efectu su notificacin certificada. Aspectos Inapelables No se podrn discutir en la apelacin aspectos que no se impugnaron al reclamar, salvo que, no figurando en la Orden de Pago o Resolucin de la Administracin Tributaria, stos hubieran sido incorporados por la Administracin al resolver la reclamacin Requisitos de la Apelacin 1. Escrito fundamentado con nombre, firma y nmero de registro hbil de abogado en los lugares donde la defensa fuera cautiva. 2. 3. Hoja de Informacin Sumaria y anexo (formulario 6000 y 6001 de corresponder). Para interponer medios impugnatorios, la persona que acte en nombre del titular deber acreditar su representacin mediante poder por documento pblico o privado con firma legalizada notarialmente o por fedatario designado por la Administracin Tributaria o, de acuerdo a lo previsto en las normas que otorgan dichas facultades, segn corresponda. 4. Pago o Carta Fianza: Cuando el deudor tributario apele extemporneamente una Resolucin que resuelve una reclamacin, la apelacin ser admitida siempre que se acredite el pago de la totalidad de la deuda tributaria apelada, actualizada hasta la fecha de pago, o presente carta fianza por el monto de la deuda actualizada hasta por seis (6) meses posteriores a la fecha de la interposicin de la apelacin, y se formule dentro del trmino de seis (6) meses contados a partir del da siguiente a aqul en que se efectu la notificacin certificada. Los plazos sealados en seis

(6) meses variarn a nueve (9) meses tratndose de la reclamacin de resoluciones emitidas como consecuencia de la aplicacin de las normas de precios de transferencia. 5. Cuando el deudor tributario interponga apelacin contra una Resolucin que resuelve una reclamacin respecto de la cual present como garanta una carta fianza, deber mantener la vigencia de sta durante la etapa de la apelacin por el monto de la deuda actualizada. 6. La carta fianza ser ejecutada si el Tribunal Fiscal confirma o revoca en parte la resolucin apelada, o si sta no hubiese sido renovada de acuerdo a las condiciones sealadas por la Administracin Tributaria. Si existiera algn saldo a favor del deudor tributario, como consecuencia de la ejecucin de la carta fianza, ste ser devuelto de oficio. Apelacin de puro derecho Podr interponerse recurso de apelacin ante el Tribunal Fiscal dentro del plazo de veinte (20) das hbiles siguientes a la notificacin de los actos de la Administracin, cuando la impugnacin sea de puro derecho, no siendo necesario interponer reclamacin ante instancias previas. Tratndose de una apelacin de puro derecho contra resoluciones que establezcan sanciones de Comiso de Bienes, de Internamiento Temporal de Vehculos y de Cierre Temporal de Establecimiento, as como las resoluciones que las sustituyan, el plazo para interponer sta ante el Tribunal Fiscal ser de diez (10) das hbiles. Demanda contencioso administrativa Los artculos 157 al 161 fueron derogados por el numeral 3 de la Primera Disposicin Derogatoria del D.S. 013-2008-JUS, publicado el 29-08-2008, vigente a partir del 28-09-2008. BASE LEGAL Decreto Supremo N 135-99-EF y normas modificatorias Texto nico Ordenado del Cdigo Tributario: Artculos 132 al 163. Resolucin de Superintendencia N 083-1999/SUNAT - Publicado el 24 de julio de 1999 y vigente a partir del 25 de julio de 1999. Resolucin de Superintendencia N 106-2005/SUNAT - Publicado el 02 de junio de 2005 y vigente a partir del 03 de junio de 2005 Decreto Supremo N 013-2008-JUS publicado el 29-08-2008, vigente a partir del 28-09-2008

Quejas: Este remedio procesal permite a los deudores tributarios cuestionar actuaciones indebidas y los defectos de procedimiento o tramitacin que vulneren los derechos o intereses del contribuyente. Por ejemplo en caso de cobranzas coactivas sobre deudas no exigibles (prescritas, pagadas, reclamadas,

apeladas, etc.) o que se encuentren sin el debido sustento; indebido procedimiento en las notificaciones, en las fiscalizaciones. La resolucin que resuelva la queja no es recurrible administrativamente. No existe plazo para la interposicin de la queja; sin embargo, sta debe ser presentada antes que el rgano quejado resuelva la controversia o el trmite, ya que de ser as corresponder presentar un recurso de reclamacin o de apelacin

12.-ORDEN DE PAGO RESOLUCION DE DETERMINACION: Segn el artculo 78 del T.U.O. del Cdigo Tributario, aprobado por Decreto Supremo N 135-99-EF y modificatorias, (en adelante, "Cdigo Tributario") la Orden de Pago es el acto administrativo en virtud del cual la Administracin exige al deudor tributario la cancelacin de la deuda tributaria, sin necesidad de emitirse previamente la Resolucin de Determinacin, entre otros, en los casos siguientes: Por tributos autoliquidados por el deudor tributario (Numeral 1Art. 78). Por tributos derivados de errores materiales de redaccin o de clculo en las declaraciones, comunicaciones o documentos de pago. Para determinar el monto de la Orden de Pago, la Administracin Tributaria considerar la base imponible del perodo, los saldos a favor o crditos declarados en perodos anteriores y los pagos a cuenta realizados en estos ltimos. (Numeral 3 Art. 78).